租税条約の概要

租税条約は、課税関係の安定(法的安定性の確保)、二重課税の除去、脱税及び租税回避への対応を通じ、二国間の健全な投資・経済交流の促進に資するものである。

租税条約には、国際標準となる「OECDモデル租税条約」があり、OECD加盟国を中心に、租税条約を締結する際のモデルとなっている。OECD加盟国である我が国も、概ねこれに沿った規定を採用している。

【OECDモデル租税条約の主な内容】

-

○ 課税関係の安定(法的安定性の確保)・二重課税の除去

-

源泉地国(所得が生ずる国)において課税することができる範囲の確定

-

- 事業利得に対しては、源泉地国に所在する支店等(恒久的施設)の活動により得た利得のみに課税

-

- 投資所得(配当、利子、使用料)に対しては、源泉地国での税率の上限(免税を含む)を設定

-

-

居住地国における二重課税の除去方法

-

- 国外所得免除方式又は外国税額控除方式

-

-

税務当局間の相互協議(仲裁を含む)による条約に適合しない課税の解消

-

-

○ 脱税及び租税回避への対応

-

税務当局間の納税者情報(銀行口座情報を含む)の交換

-

税務当局間の滞納租税債権に関する徴収の相互支援

-

条約の特典(課税の減免)の濫用防止

-

(参考)基本的な租税条約交渉の流れ(外務省主管)

条約交渉開始 → 実質合意 → 署名 → 国会承認(衆・外務委員会、参・外交防衛委員会で審査)→ 公文の交換 → 公布 → 発効

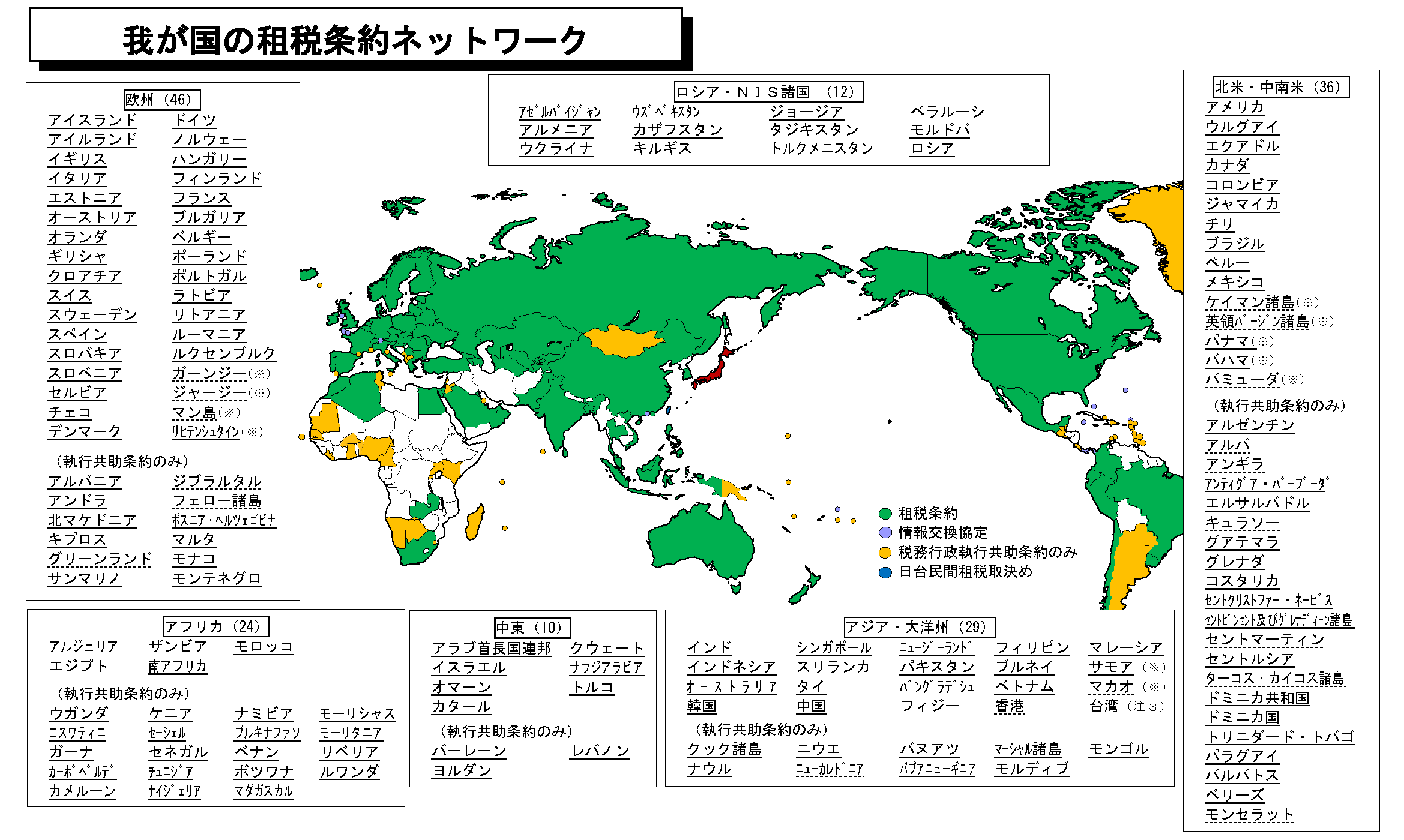

我が国の租税条約ネットワーク

財務省

《90条約等、157か国・地域適用/2026年3月1日現在》(注1)(注2)

(注1)税務行政執行共助条約が多数国間条約であること、及び、旧ソ連・旧チェコスロバキアとの条約が複数国へ承継されていることから、条約等の数と国・地域数が一致しない。

(注2)条約等の数及び国・地域数の内訳は以下のとおり。・租税条約(二重課税の除去並びに脱税及び租税回避の防止を主たる内容とする条約):77本、81か国・地域

・情報交換協定(租税に関する情報交換を主たる内容とする協定):11本、11か国・地域(図中、(※)で表示)

・税務行政執行共助条約:締約国は我が国を除いて127か国(図中、国名に下線)。適用拡張により145か国・地域に適用(図中、適用拡張地域名に点線)。このうち我が国と二国間条約を締結していない国・地域は64か国・地域。

・日台民間租税取決め:1本、1地域

(注3)台湾については、公益財団法人交流協会(日本側)と亜東関係協会(台湾側)との間の民間租税取決め及びその内容を日本国内で実施するための法令によって、全体として租税条約に相当する枠組みを構築(現在、両協会は、公益財団法人日本台湾交流協会(日本側)及び台湾日本関係協会(台湾側)にそれぞれ改称されている。)。