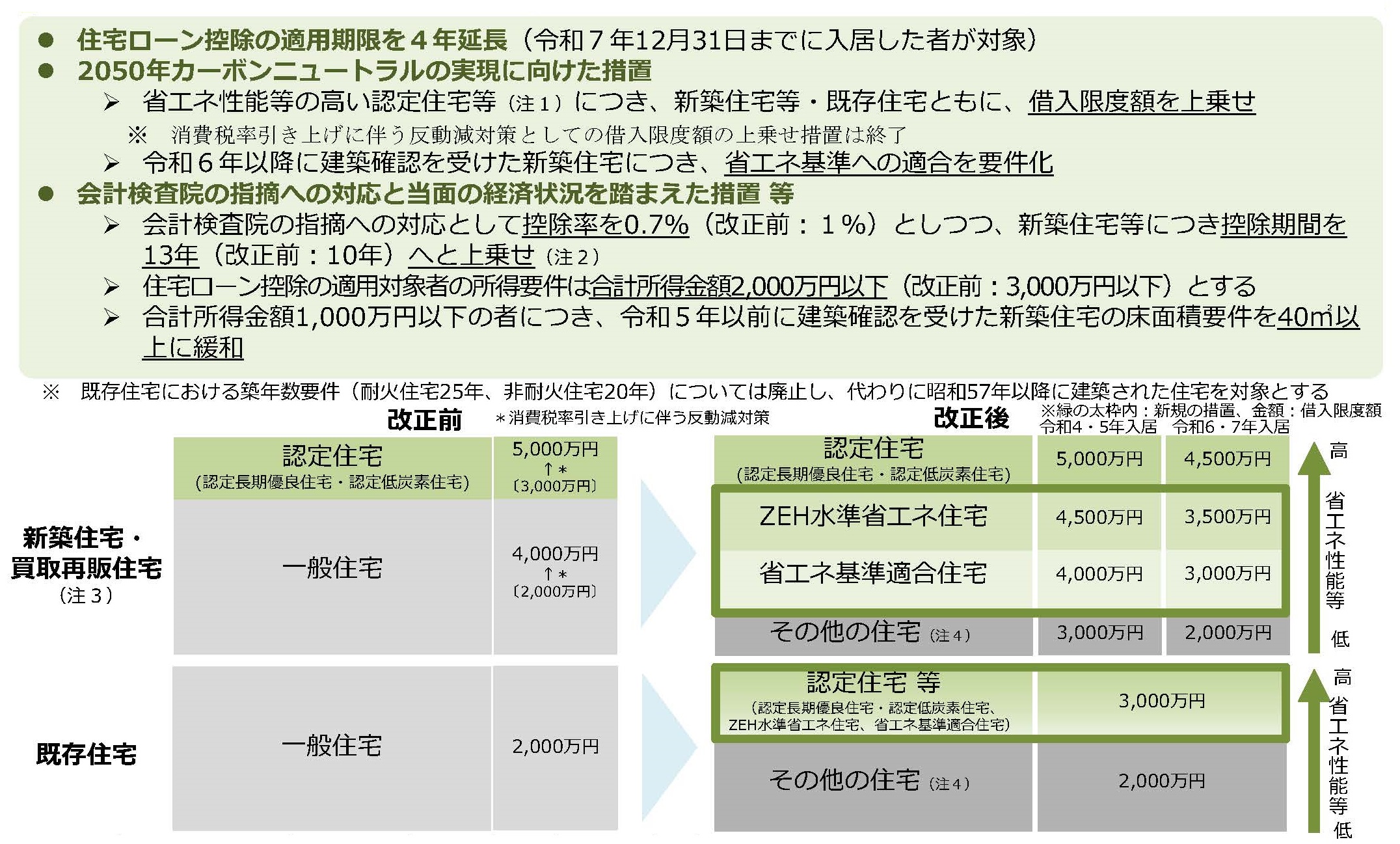

住宅ローン控除の拡充(令和7年度改正)

(注1) 「認定住宅等」は、認定⻑期優良住宅・認定低炭素住宅、ZEH⽔準省エネ住宅、省エネ基準適合住宅のことを指す。

(注2) 「買取再販住宅」は、既存住宅を宅地建物取引業者が⼀定のリフォームにより良質化した上で販売する住宅のことを指す。

(注3) 「その他の住宅」は、省エネ基準を満たさない住宅のことを指す。

(注4) 所得税額から控除しきれない額については、所得税の課税総所得⾦額等の5%(最⾼9.75万円)の範囲内で個⼈住⺠税から控除する。

住宅ローン控除の見直し(令和4年度改正)

関連リンク

その他の制度

住宅ローン等を利用しない場合であっても、居住者が既存住宅について一定の要件を満たす住宅耐震改修をしたとき、バリアフリー改修工事若しくは省エネ改修工事をしたとき又は認定住宅等の新築等をしたときは、それぞれの規定により定められた金額を、その年分の所得税額から控除する「住宅耐震改修特別控除」、「住宅特定改修特別税額控除」及び「認定住宅等新築等特別税額控除」の適用を受けることができます。

住宅取得にあたって買換えをした場合の制度

住宅取得等資金の贈与関係

住宅取得に要する税

確定申告【国税庁ホームページ】

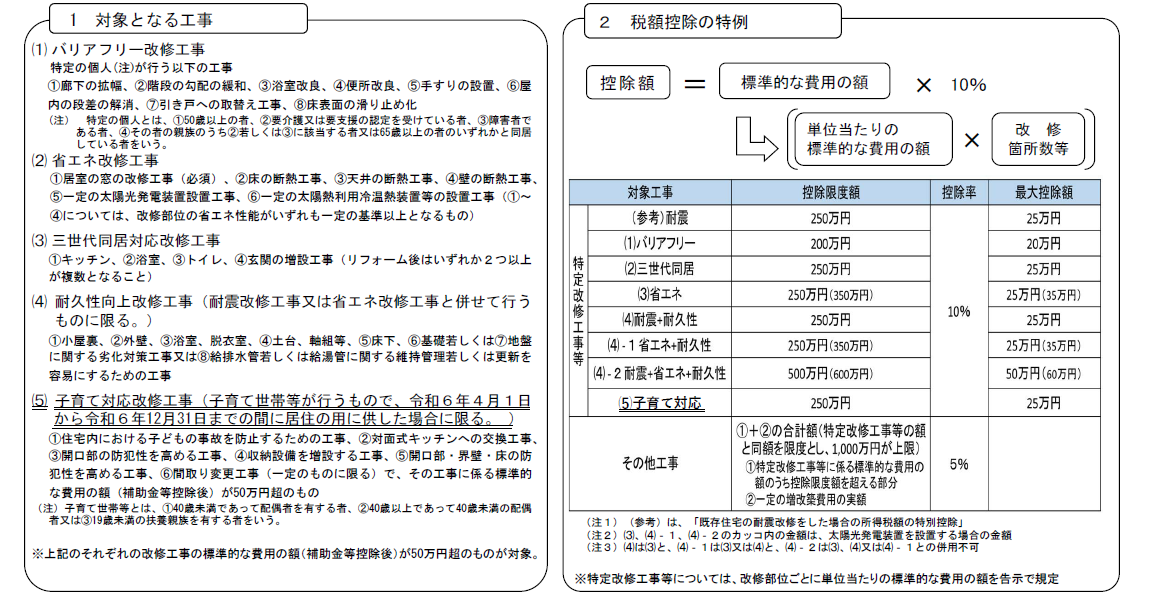

既存住宅に係る特定の改修工事をした場合の所得税額の特別控除

○ ご質問、ご不明な点がございましたら、国税庁「税についての相談窓口」 をご覧になって、電話相談をご利用ください。

をご覧になって、電話相談をご利用ください。

個人が、自己の居住用家屋について特定の改修工事を含む一定の増改築等工事を行った場合には、その年分の合計所得金額が2,000万円以下であるときに限り、以下の①の10%に相当する金額と②の5%に相当する金額の合計額をその年分の所得税額から控除する。

① 特定の工事に係る標準的な費用の額(補助金等控除後の額とされ、その特定の改修工事に係る下記表の控除額が上限)

② 特定の改修工事と合わせて行う一定の増改築工事に要した費用の額と、特定の改修工事に係る標準的な費用の額のうち控除限度額を超える額の合計の金額(特定の改修工事に係る標準的な費用の額を限度とし、①との合計で1,000万円を上限)

[適用期間:令和7年12月31日まで]

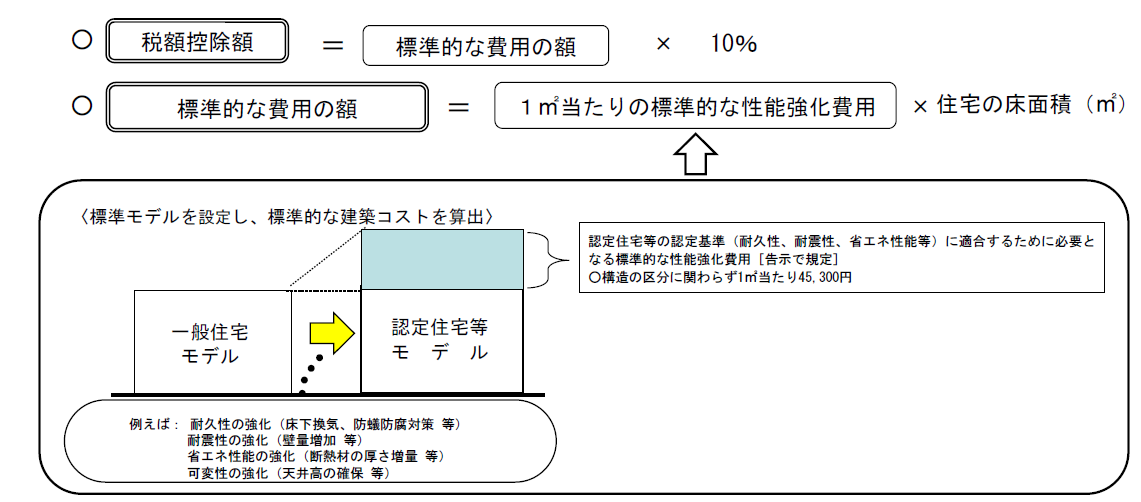

認定住宅等に係る税額控除制度

○ ご質問、ご不明な点がございましたら、国税庁「税についての相談窓口」 をご覧になって、電話相談をご利用ください。

をご覧になって、電話相談をご利用ください。

個人が、認定住宅等(※)の新築等をして、その家屋を自己の居住の用に供した場合において、その年分の合計所得金額が2,000万以下であるときは、一定の要件の下で、その認定住宅等について講じられた構造及び設備に係る「標準的な費用の額」(650万円を 限度とする。)の10%に相当する金額をその年分の所得税額から控除(控除しきれない金額がある場合には、翌年分の所得税額から控除)することができる。

※ 認定長期優良住宅、認定低炭素住宅、特定建築物又は特定エネルギー消費性能向上住宅(ZEH水準省エネ住宅)に該当する家屋をいう。

※ 認定長期優良住宅、認定低炭素住宅、特定建築物又は特定エネルギー消費性能向上住宅(ZEH水準省エネ住宅)に該当する家屋をいう。

[適用期限:令和7年12月31日まで]

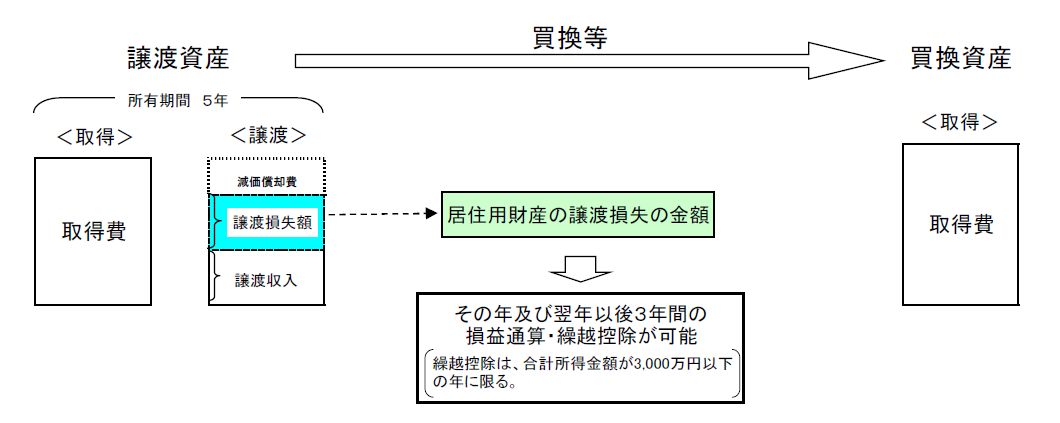

居住用財産の買換え等の場合の譲渡損失の損益通算・繰越控除制度

○ ご質問、ご不明な点がございましたら、国税庁「税についての相談窓口」 をご覧になって、電話相談をご利用ください。

をご覧になって、電話相談をご利用ください。

【制度の概要】

個人が所有期間5年超の居住用財産の譲渡をし、一定期間内に居住用財産の取得をして自己の居住の用に供した場合(その取得した居住用財産に係る住宅借入金等の残高を有する場合に限る。)において、その譲渡した資産に係る譲渡損失については、一定の要件の下で、他の所得との損益通算及び繰越控除ができる。

譲渡資産の要件

○ 所有期間が5年超の居住用家屋及びその敷地等

(注)500 超の敷地に対応する部分の譲渡損失の金額は繰越損失の対象とならない。

超の敷地に対応する部分の譲渡損失の金額は繰越損失の対象とならない。

○ 平成10年1月1日から令和7年12月31日までの間の譲渡

買換資産の要件

○ 居住用家屋(床面積50 以上)及びその敷地

以上)及びその敷地

○ 譲渡日の前年の1月1日から譲渡日の翌年12月31日(取得期限)までの間に取得をして、取得日からその翌年12月31日までの間に自己の居住の用に供すること又は供する見込みであること

○ 繰越控除の適用年の年末において買換資産の取得に係る一定の住宅借入金等があること

※買換資産について住宅ローン控除の適用可能

※買換資産について住宅ローン控除の適用可能

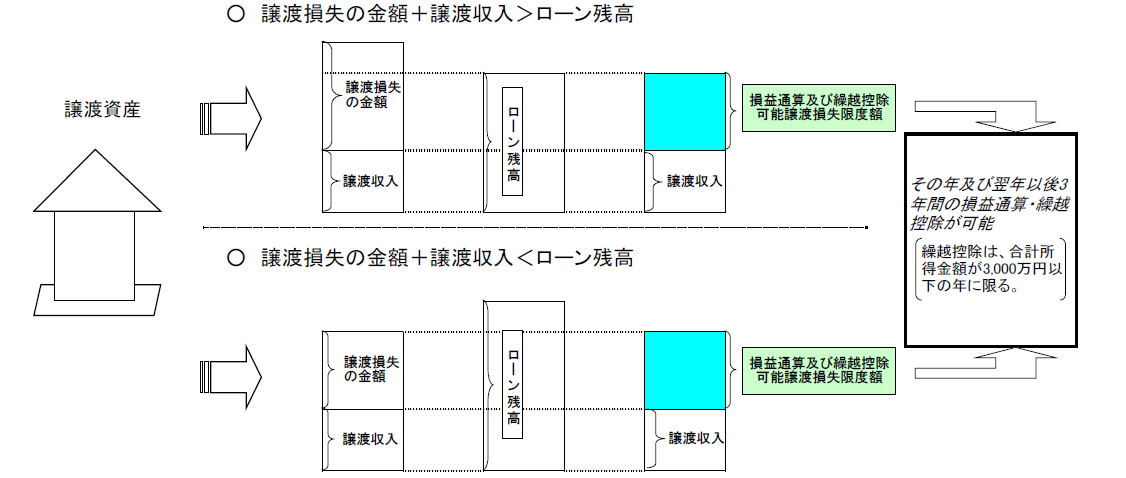

特定の居住用財産の譲渡損失の損益通算・繰越控除制度

○ ご質問、ご不明な点がございましたら、国税庁「税についての相談窓口」 をご覧になって、電話相談をご利用ください。

をご覧になって、電話相談をご利用ください。

【制度の概要】

個人が所有期間5年超の居住用財産の譲渡をした場合(その譲渡をした居住用財産に係る住宅借入金等の残高を有する場合に限る。)において、その譲渡した資産に係る一定の譲渡損失については、一定の要件の下で、他の所得との損益通算及び繰越控除ができる。

○ 譲渡資産の要件

イ 所有期間が5年超の居住用家屋及びその敷地等

ロ 譲渡に係る契約を締結した日の前日において譲渡資産の取得に係る一定の住宅借入金等があること

ハ 平成16年1月1日から令和7年12月31日までの間の譲渡

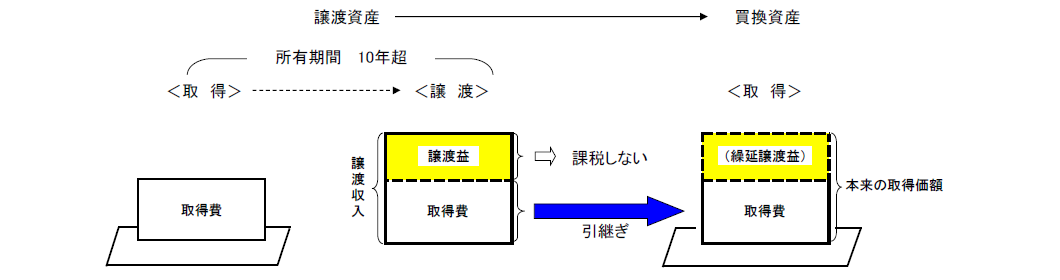

特定の居住用財産の買換え及び交換の場合の長期譲渡所得の課税の特例

○ ご質問、ご不明な点がございましたら、国税庁「税についての相談窓口」 をご覧になって、電話相談をご利用ください。

をご覧になって、電話相談をご利用ください。

【制度の概要】

所有期間10年超の居住用財産の譲渡をし、一定の期間内に居住用財産の取得をして自己の居住の用に供した場合において、その譲渡した資産に係る譲渡所得については、一定の要件の下で、3,000万円特別控除との選択により、取得価額の引継ぎによる課税の繰延べができる。

譲渡資産の要件

○ 所有期間が10年超の居住用家屋及びその敷地等

○ 平成5年4月1日から令和7年12月31日までの間の譲渡

○ 譲渡価額が1億円以下のもの

買換資産の要件

○ 居住用家屋(床面積50 以上)及びその敷地(面積500

以上)及びその敷地(面積500 以下)

以下)

(注1)既存住宅である場合には、築25年以内又は耐震基準に適合するもの(取得期限までに耐震改修等をして適合するものを含む。)に限る。

(注2)令和6年1月1日以後に建築確認を受ける住宅(登記簿上の建築日付が同年6月30日以前のものを除く。)又は建築確認を受けない住宅で登記簿上の日付が同年7月1日以降のものである場合には、一定の省エネ基準を満たすものに限る。

○ 譲渡日の前年の1月1日から譲渡年の12月31日までの間に取得をして、取得日から譲渡日の翌年12月31日までに間に自己の居住の用に供すること又は供する見込みであること(譲渡日の翌年12月31日(取得期限)までに買換資産を取得する見込みであり、かつ、その取得日の翌年12月31日までにその買換資産を自己の居住の用に供する見込みである場合も、適用可能)