贈与税の概要

- 贈与税は、個人から贈与により財産を取得した個人に対して、その財産の取得の時における時価を課税価格として課される税で、相続税の補完税としての性格を持っています。

- 課税方法は、「暦年課税」と「相続時精算課税」の2つの仕組みがあります。

(※)扶養義務者相互間の生活費又は教育費に充てるための受贈財産

婚姻期間が20年以上の配偶者から贈与を受ける居住用不動産(限度:2,000万円) 等

| 制度の仕組み | 3,000万円を生前贈与し、1,500万円を遺産として残す場合の計算例 (法定相続人が配偶者と子2人の場合) |

【参考】 暦年課税の場合 |

|

|---|---|---|---|

|

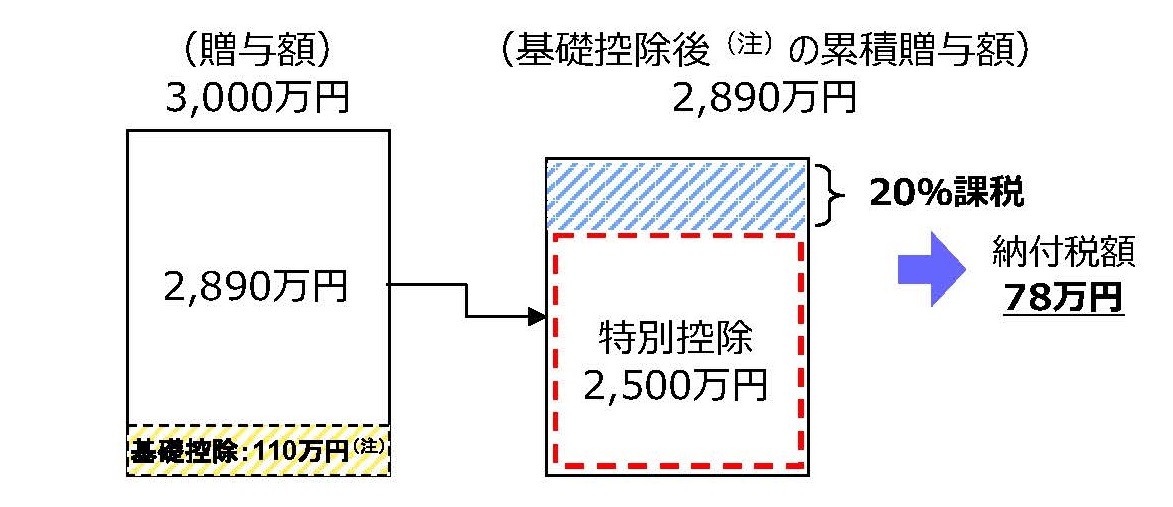

① 贈与財産額から基礎控除額を控除した残額を贈与者の相続開始まで累積

② 累積で2,500万円の非課税枠

③ 非課税枠を超えた額に一律20%の税率

|

|

納付税額 1,036万円 |

|

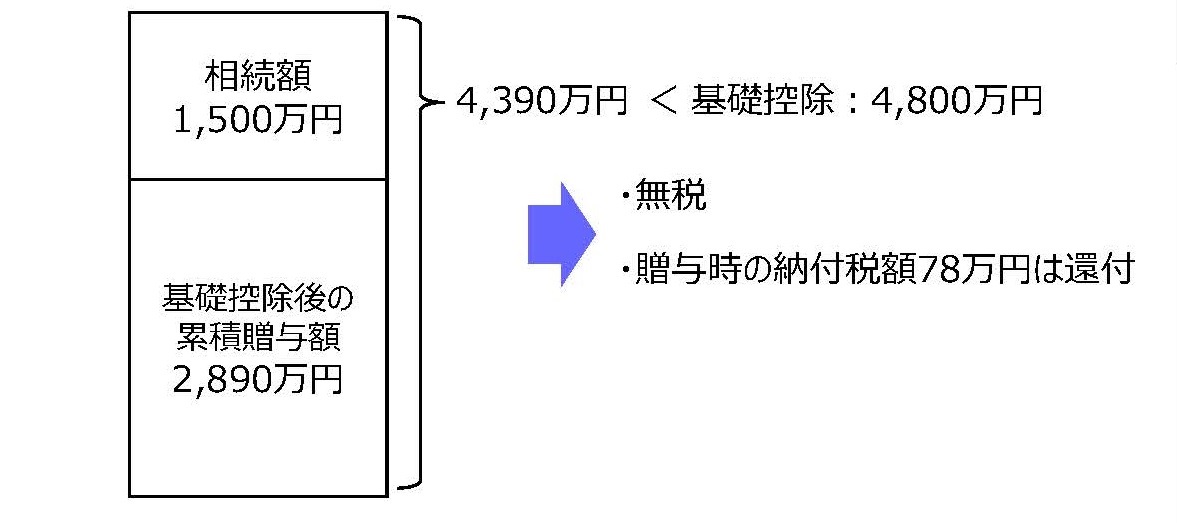

| 基礎控除後の累積贈与額を相続財産の価額に加算して、相続税額を精算 |

|

無税 | |

| 合計納税額0円 | 1,036万円 |

3.贈与税の課税方式(暦年課税と相続時精算課税)の比較

| 区 分 | 暦年課税 | 相続時精算課税 (相続税・贈与税の一体化措置) |

|---|---|---|

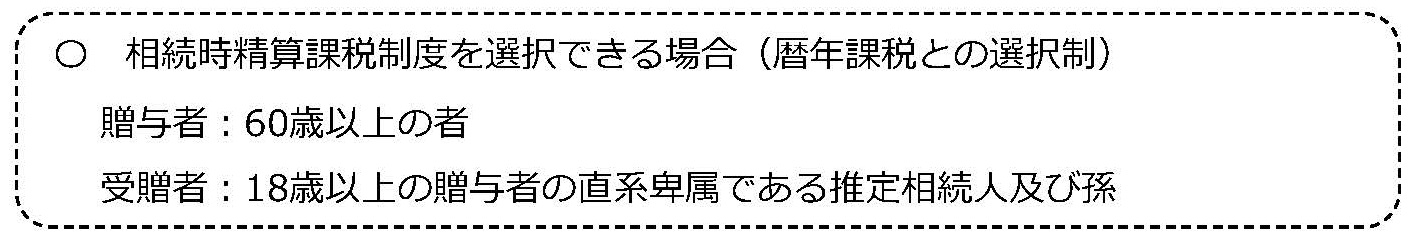

| 贈与者 ・受贈者 |

親族間のほか、 第三者からの贈与を含む。 |

60歳以上の者から 18歳以上の推定相続人及び孫への贈与 |

| 選択 | 不要 |

必要(贈与者ごと、受贈者ごとに選択) → 一度選択すれば、相続時まで継続適用 |

| 課税時期 | 贈与時(その時点の時価で課税) | 同左 |

| 控除 | ・基礎控除(毎年):110万円 | ・基礎控除(毎年):110万円 ・特別控除:2,500万円(限度額まで複数回使用可) |

| 税率 | 10%~55%の8段階 | 一律 20% |

| 相続時 |

相続前7年以内に受けた贈与財産を相続財産に加算(相続前3年超7年以内に受けた贈与については、総額100万円まで加算しない。)

|

贈与財産を贈与時の時価(基礎控除額を除く。)で相続財産に加算(相続税額を超えて納付した贈与税は還付)

|

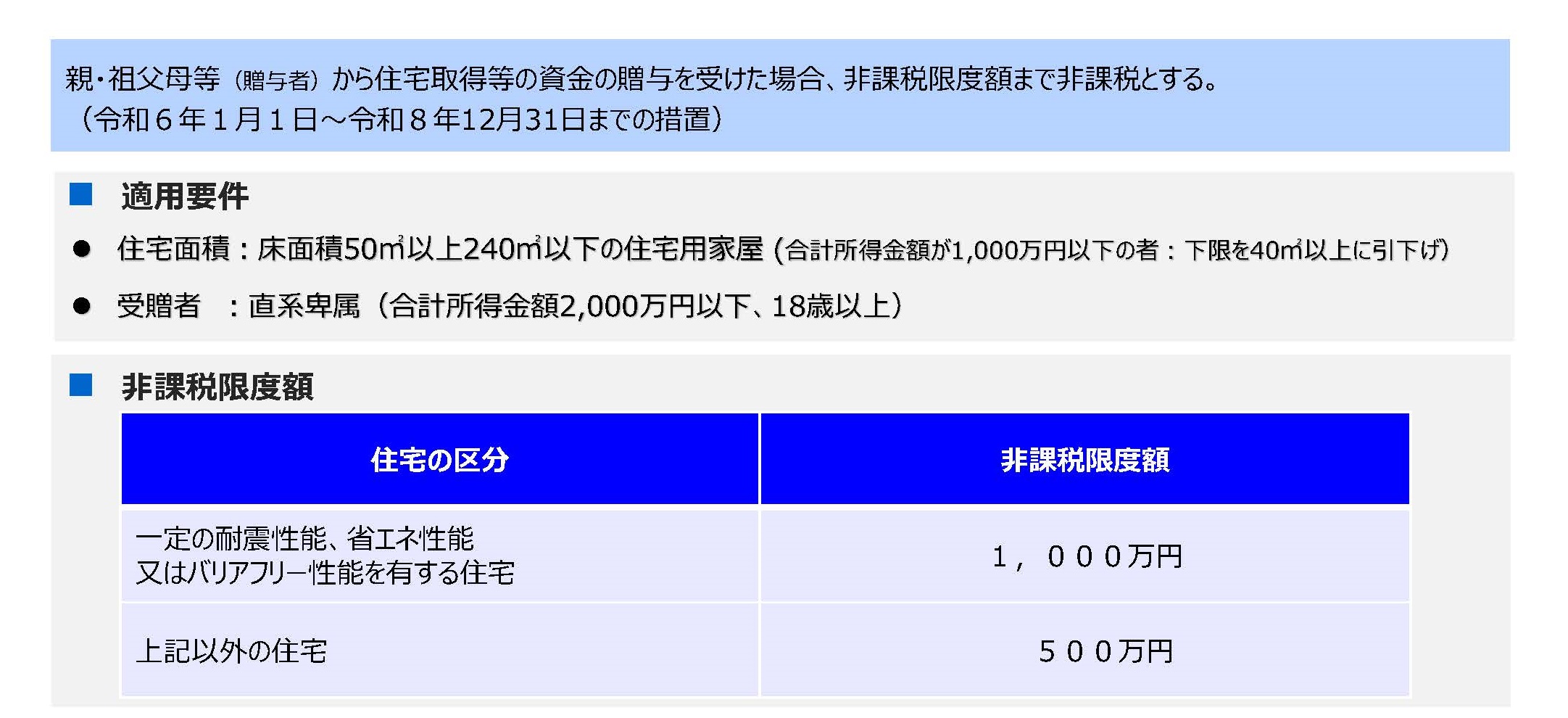

住宅取得等資金に係る贈与税の非課税措置(令和8年12月31日まで)

(注)1 既存住宅は、①耐震基準に適合していること 又は②昭和57年以降に建築されていること が必要。

2 東日本大震災の被災者に係る非課税限度額は1,500万円(耐震・省エネ・バリアフリー以外の住宅は1,000万円)。

3 原則として贈与を受けた年の翌年3月15日までに住宅を取得する必要がある。

4 適用件数 令和3年:7.0万件 令和4年:5.0万件 令和5年:6.2万件

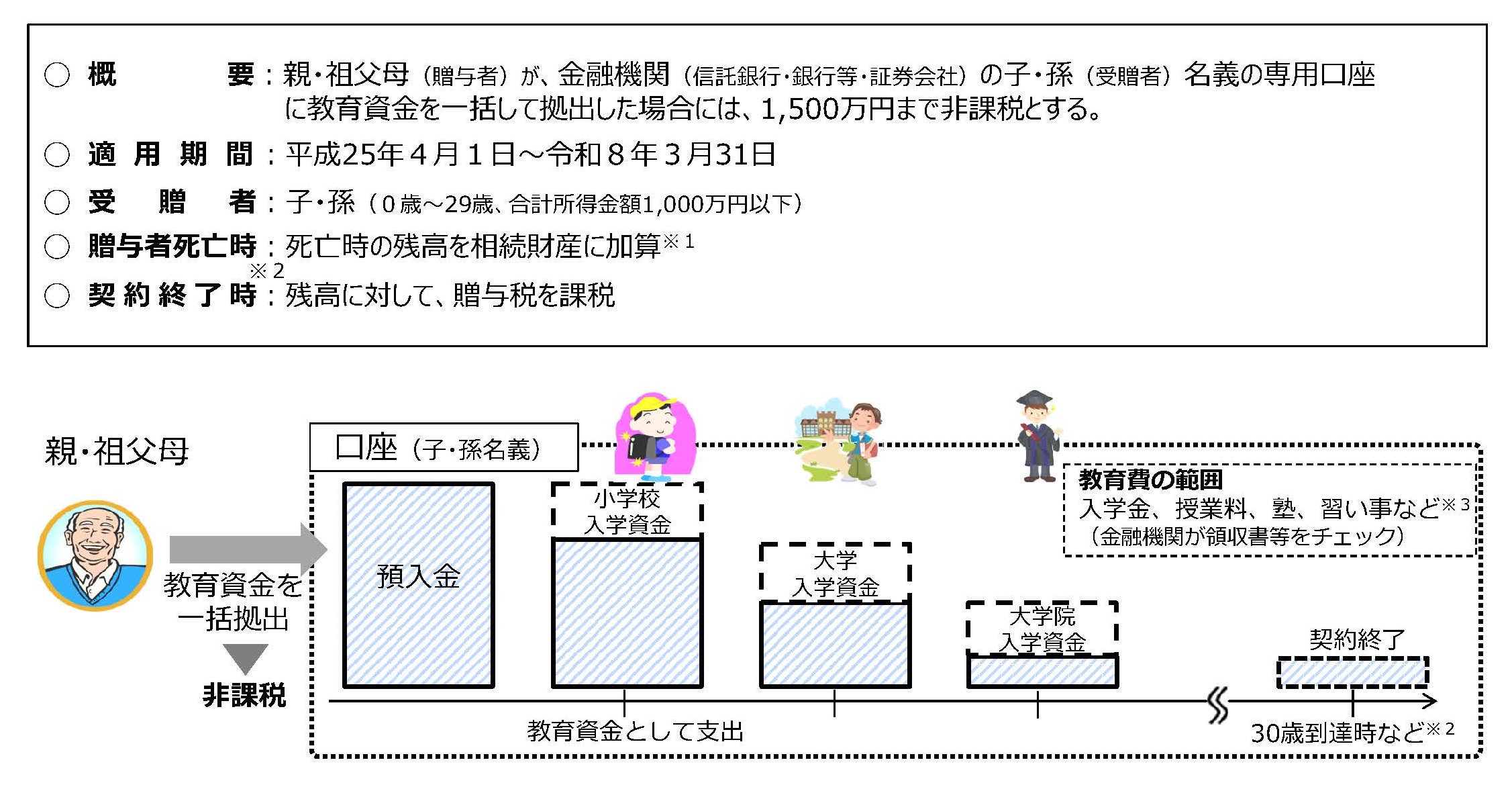

教育資金の一括贈与に係る贈与税の非課税措置(令和8年3月31日まで)

※1 受贈者が①23歳未満である場合、 ②学校等に在学中の場合、 ③教育訓練給付金の支給対象となる教育訓練を受講している場合には、加算の対象外。ただし、贈与者に係る相続税の課税価格の合計が5億円を超える場合は、受贈者の年齢等に関わらず加算。

※2 ⑴ 30歳に達した日(学校等に在学・教育訓練を受講中の場合を除く)、⑵ 30歳に達した日後に年間で学校等に在学・教育訓練を受講した日がなかった年の年末、⑶ 40歳に達した日、⑷ 信託財産等が零になった場合において教育資金管理契約を終了させる旨の合意に基づき終了する日、のいずれか早い日

※3 23歳以上の受贈者については、①学校等に支払われる費用、 ②学校等に関連する費用、③教育訓練給付金の支給対象となる教育訓練の受講費用に限定。

(参考)令和6年3月末時点の信託の利用実績 契約件数:26万8,182件、信託財産設定額:約2兆414億円

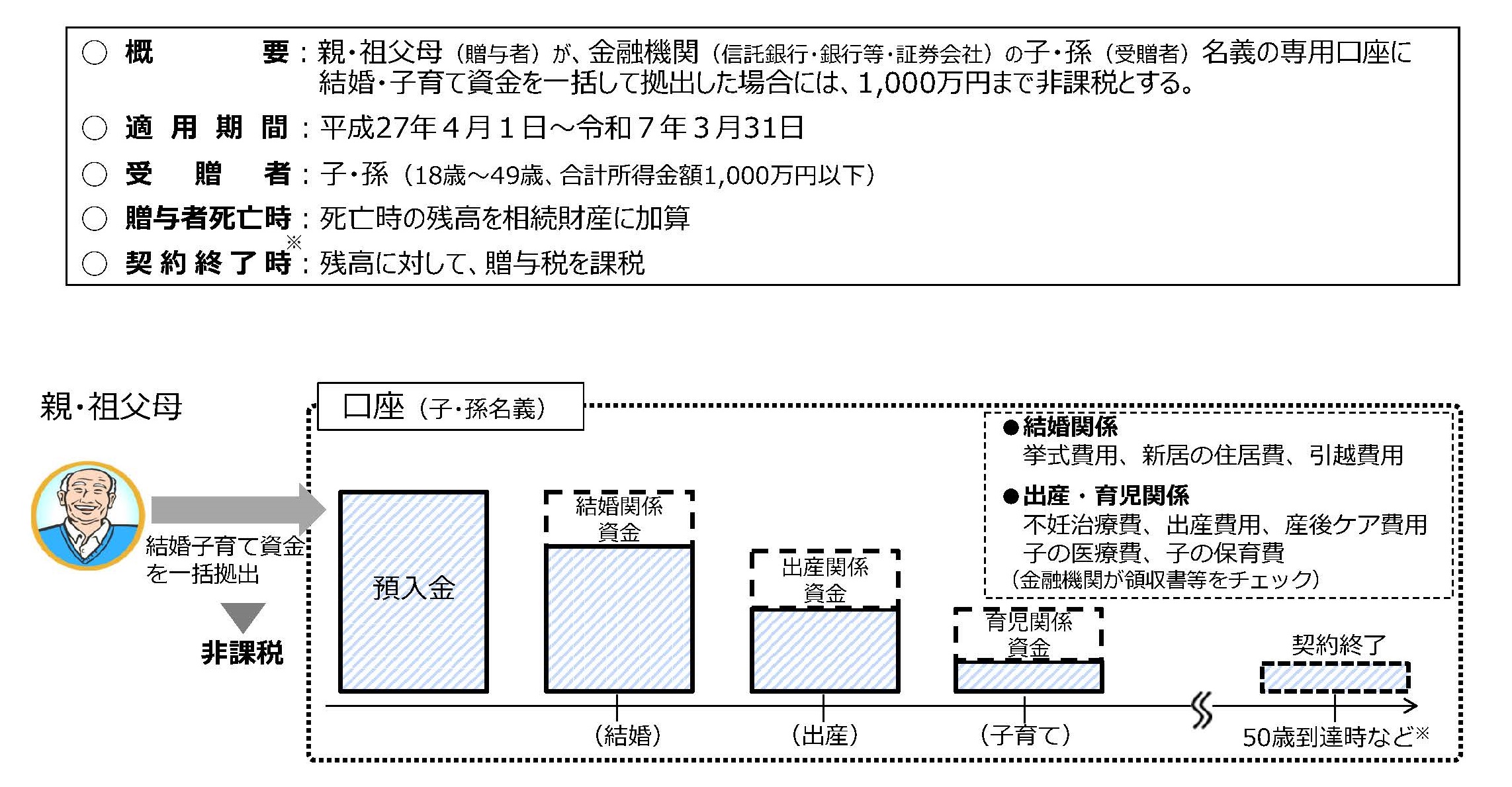

結婚・子育て資金の一括贈与に係る贈与税の非課税措置(令和9年3月31日まで)

※ ⑴ 50歳に達した日、⑵ 信託財産が零になった場合において結婚・子育て資金管理契約を終了させる旨の合意に基づき終了する日、のいずれか早い日

(参考) 令和6年3月末時点の信託の利用実績 契約件数:7,787件、信託財産設定額:約244億円