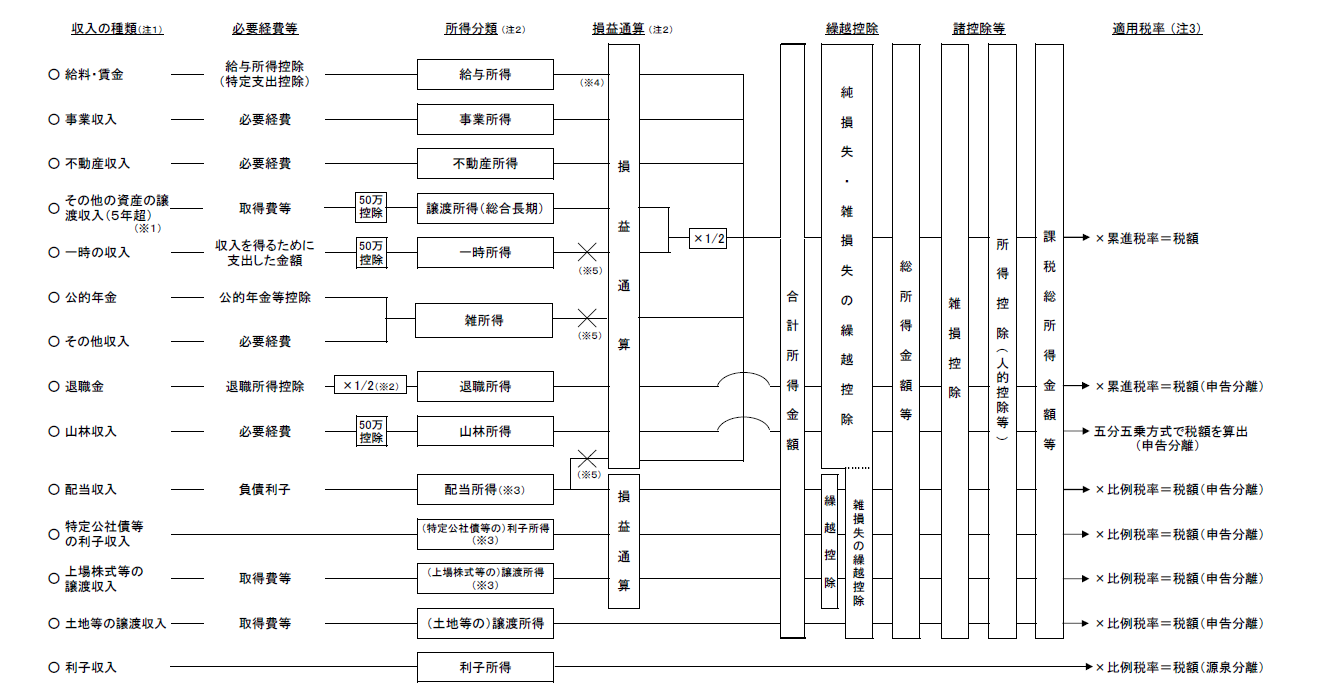

所得税計算の仕組み(イメージ)

(注1)主な収入を掲げており、この他に「先物取引に係る雑所得等」などがある。また、各種所得の課税方法についても、上記の課税方法のほか、源泉分離課税や申告分離課税等が適用される場合がある。

(注2)各種所得の金額及び課税所得の金額の計算上、一定の特別控除額等が適用される場合がある。

(注3)基準所得金額(下記※3の確定申告不要制度を適用しないで計算した合計所得金額から損失の繰越控除及び土地等の譲渡所得の特別控除による控除をした後の金額)から3.3億円を控除した金額に22.5%の税率を乗じた金額が納めるべき税額を超える場合には、その超える金額に相当する所得税を課す(令和7年分以後の所得税について適用)。

(※1)「その他の資産の譲渡収入」は、土地、建物及び株式等以外の資産を譲渡した場合。

(※2)勤続年数5年以下の者が支払を受ける退職金(法人役員等以外の者が支払を受ける退職金については、退職所得控除を控除した残額のうち300万円を超える部分に限る。)については、2分の1課税を適用しない。

(※3)「配当所得」、「特定公社債等の利子所得」及び「上場株式等の譲渡所得」については、一定の要件の下、源泉徴収のみで納税を完了することができる(確定申告不要)。

「上場株式等の配当所得」については、申告する際、総合課税(配当控除適用可)と申告分離課税のいずれかを選択可能。

「上場株式等の譲渡損失」と「上場株式等の配当所得」及び「特定公社債等の利子所得」との間は損益通算可能。

(※4)23歳未満の扶養親族や特別障害者である扶養親族等を有する者等については、平成30年度改正において行われた給与所得控除額が頭打ちとなる給与収入の850万円超への引き下げによる負担増が生じないよう、所得金額調整控除により調整。

給与・年金の両方を有する者については、平成30年度改正において行われた給与所得控除・公的年金等控除から基礎控除への振替による負担増が生じないよう所得金額調整控除により調整。

(※5)これらの所得に係る損失額は他の所得金額と通算することができない。

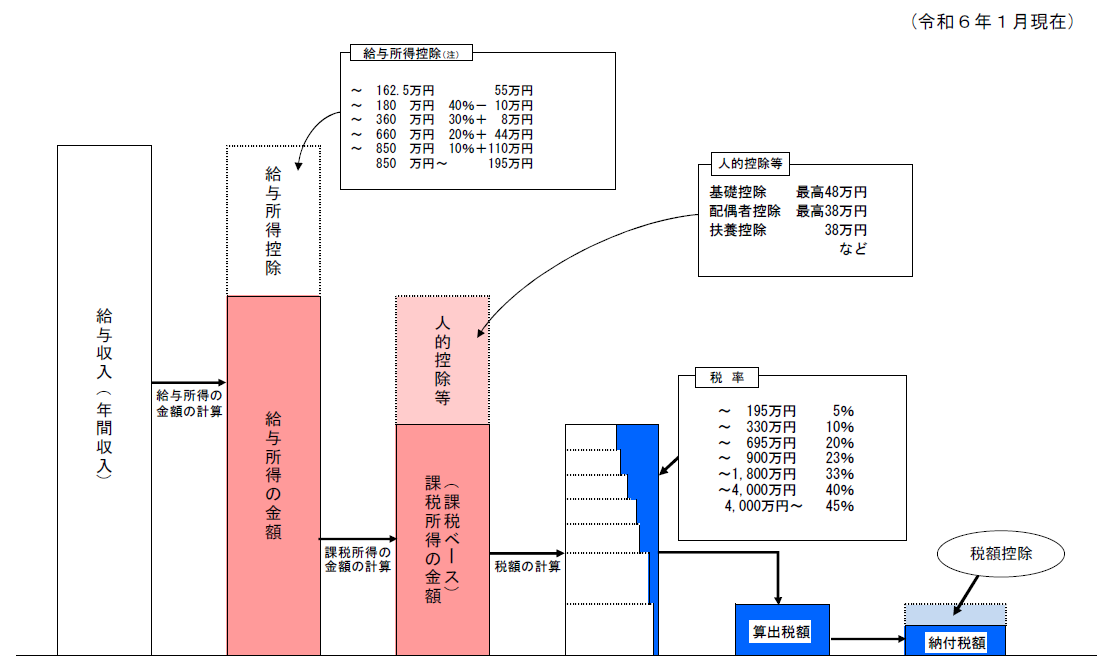

給与所得者の所得税額計算のフローチャート

(注)23歳未満の扶養親族や特別障害者である扶養親族等を有する者等については、平成30年度改正において行われた給与所得控除額が頭打ちとなる給与収入の850万円超への引き下げによる負担増が生じないよう、所得金額調整控除により調整。

給与・年金の両方を有する者については、平成30年度改正において行われた給与所得控除・公的年金等控除から基礎控除への振替による負担増が生じないよう所得金額調整控除により調整。

(参考1)扶養控除の見直しについて(22年度改正)

(参考2)特定扶養控除の見直し・特定親族特別控除の創設等(令和7年度改正)(PDF:314KB)![]()

(参考3)最高税率の見直し(25年度改正)(PDF:103KB)![]()

(参考4)給与所得控除制度の概要