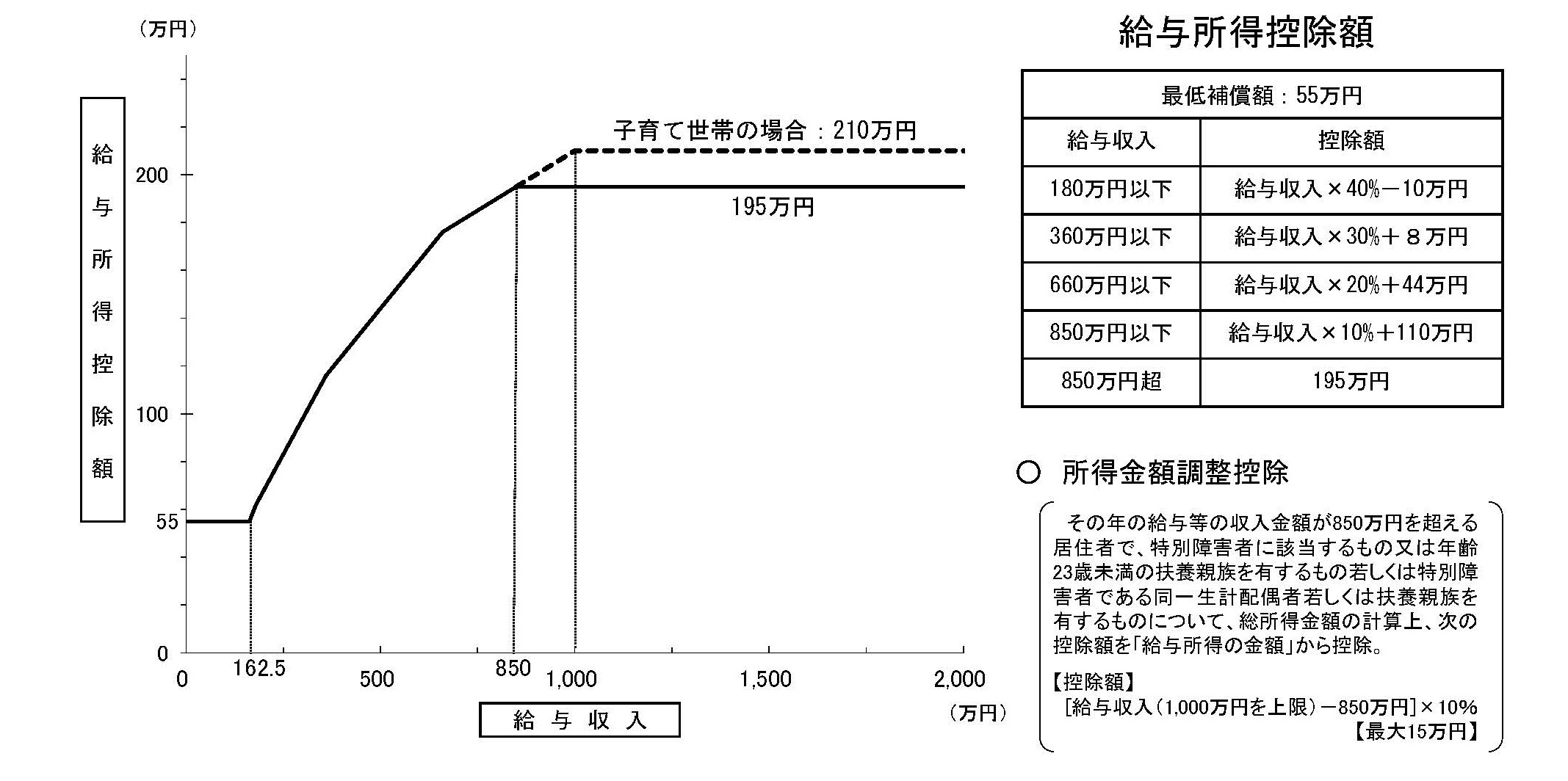

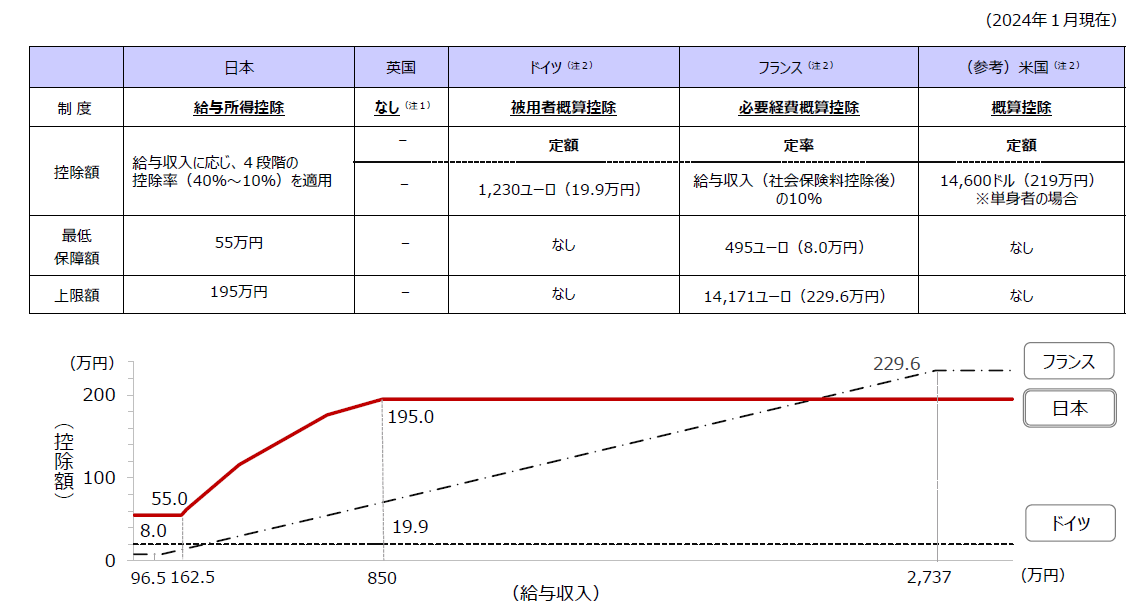

給与所得控除制度の概要

○給与所得については、概算控除として給与所得控除の適用がある。

○控除額は給与収入に応じて逓増(控除額の上限:195万円[給与収入:850万円超](子育て世帯等の場合 は210万円[給与収入:1,000万円超]))

主要国における給与所得者を対象とした概算控除の概要

(注1)給与所得者のみを対象とした概算控除制度は設けられていない。⼀⽅で、職務上の旅費等について、実額控除が認められている。

(注2)概算控除制度と実額控除制度との選択制。⽶国の概算控除である標準控除は、医療費控除や寄附⾦控除等の各種所得控除を含む性格のものであり、給与所得者に限らず適⽤されること、また、2025年までの時限措置として、⼈的控除も統合されていることから、グラフに含めていない。

(注3)日本については、令和7年度税制改正に基づいている。

(備考)邦貨換算レートは、1ドル=154 円、1ユーロ=163 円(基準外国為替相場及び裁定外国為替相場:令和7年(2025 年)1月中適用)。なお、端数は四捨五入している。

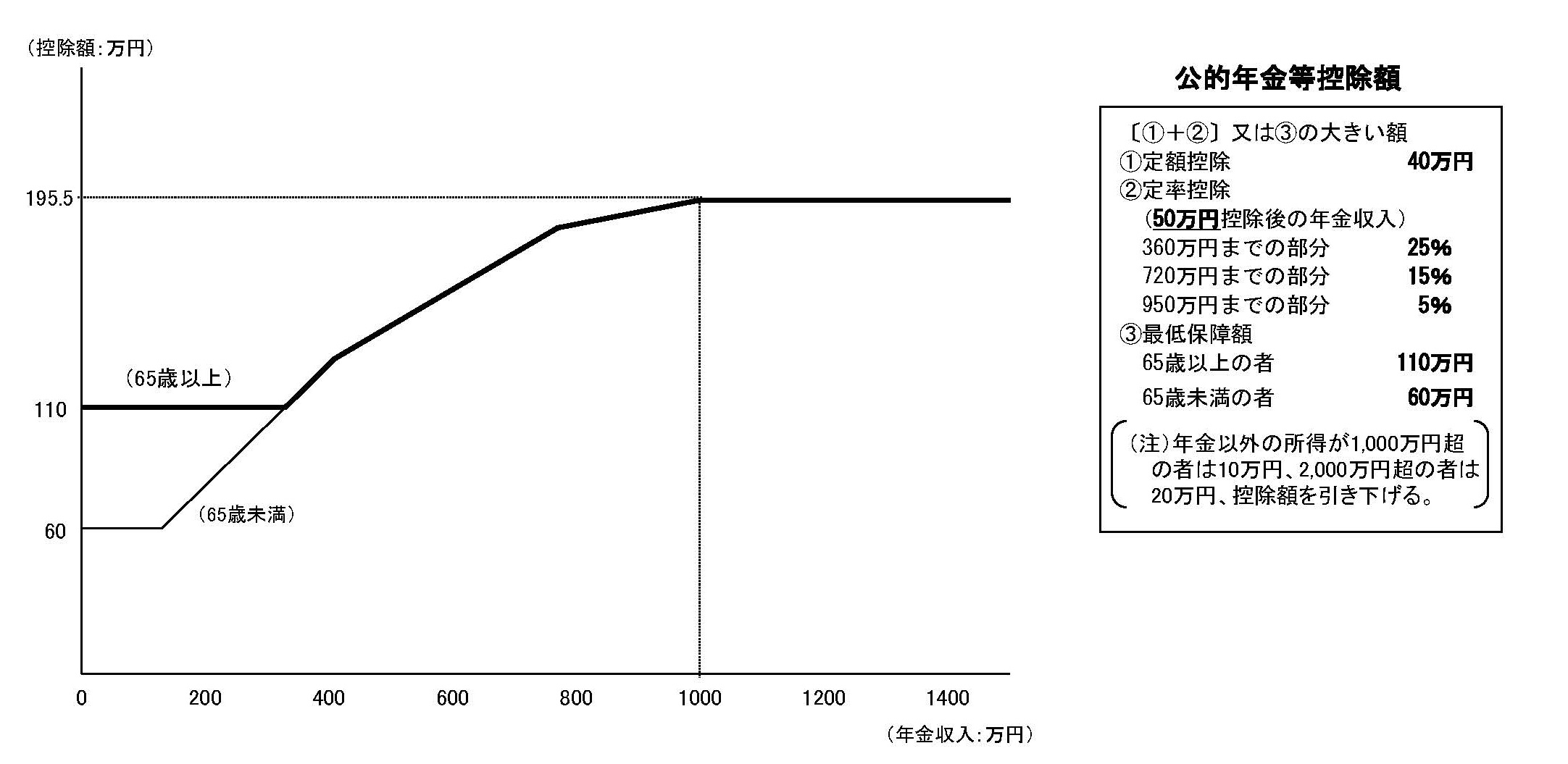

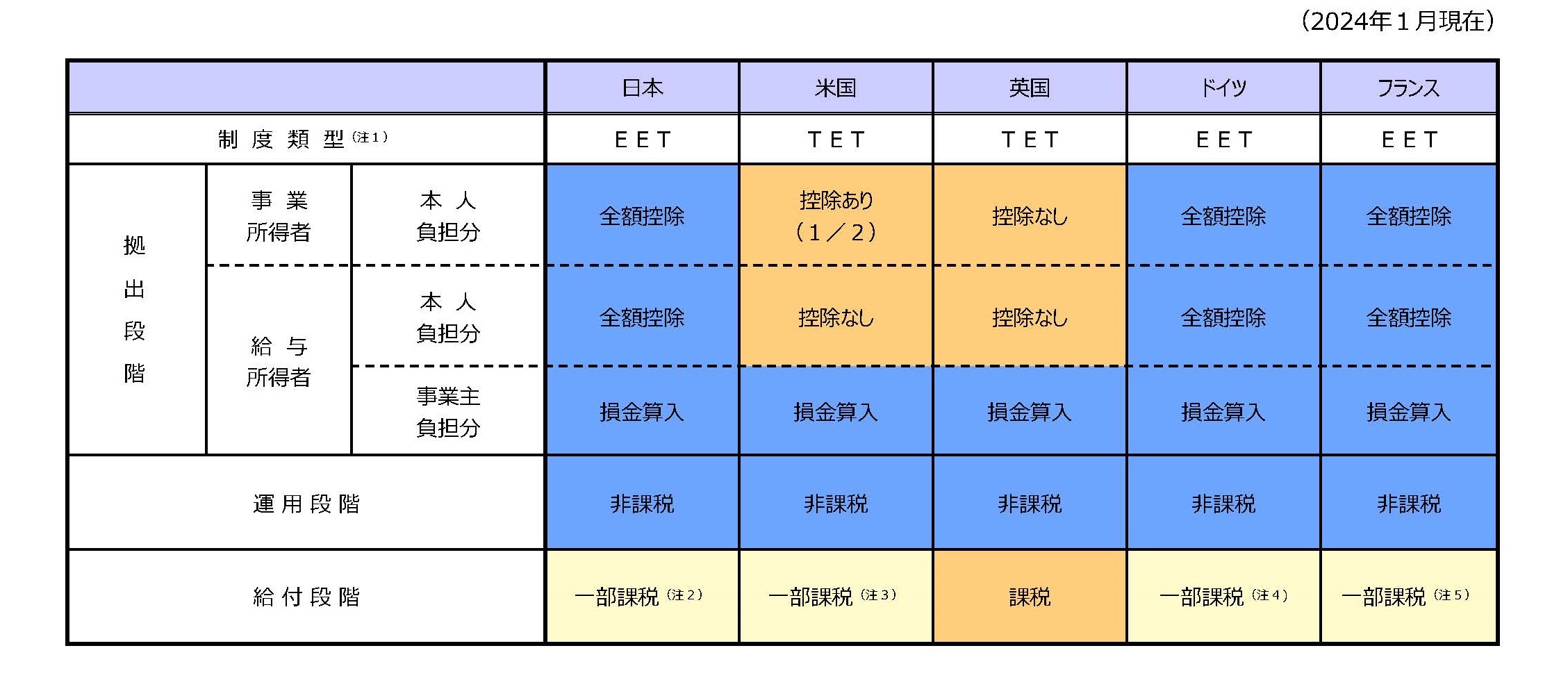

公的年金等に係る課税の仕組み

公的年金等控除制度の概要

主要国における公的年金税制の概要

(注1)TはTaxed(課税)、EはExempt(⾮課税)を表す。年⾦等の拠出・運⽤・給付のどの段階で課税が⾏われるかに応じた制度類型の表記⽅法。「EET」は 拠出・運⽤段階では⾮課税で、給付段階で課税が⾏われることを表し、「TET」は運⽤段階では⾮課税で、拠出・給付段階では課税が⾏われることを表す。

(注2)給付段階において課税となる公的年⾦等については、その所得の計算上、公的年⾦等控除の適⽤がある。

(注3)①給付額の50% とその他の所得の合計額が、25,000ドル超34,000 ドル以下の場合、㋐給付の50% 、㋑25,000 ドルを超える部分の50% 、のうち少ない方の金額(※)が課税対象(単身者の場合) 。

②給付額の50% とその他の所得の合計額が34,000ドル超の場合は、㋒給付の85%、㋓「34,000 ドルを超える部分の85% に、(※)で計算された額又は4,500 ドルのうち少ない金額を足した額」、のうち少ない方の金額が課税対象(単身者の場合) 。

なお、給付額の50% とその他の所得の合計額が25,000 ドル以下の場合は、給付は全額非課税となる。

②給付額の50% とその他の所得の合計額が34,000ドル超の場合は、㋒給付の85%、㋓「34,000 ドルを超える部分の85% に、(※)で計算された額又は4,500 ドルのうち少ない金額を足した額」、のうち少ない方の金額が課税対象(単身者の場合) 。

なお、給付額の50% とその他の所得の合計額が25,000 ドル以下の場合は、給付は全額非課税となる。

(注4)受給が開始された年に応じて、給付額の一定部分が課税対象となる(受給開始が2005 年以前の納税者は課税対象となる割合が50%、2006 年以降の納税者は受給が開始された年に応じて当該割合が段階的に上昇し、受給開始が2025 年の納税者については83.5%、受給開始が2058 年の納税者については100%となる予定。)。また、当該部分について、他の年金給付の課税対象部分と併せて、年102 ユーロの控除が認められる。

(注5)年⾦額に対する10%の控除(年⾦受給者⼀⼈あたり最低控除額442ユーロ、世帯あたり控除限度額4,321ユーロ)が認められる。