(1)研究開発税制の見直し

研究開発費の増加インセンティブを更に強化するため、試験研究費の増減に応じた税額控除率のカーブを見直します。

税額控除上限に到達した企業に対してもインセンティブ強化となるよう、試験研究費の増減に応じて、税額控除の上限も変動させる制度を新たに導入します。

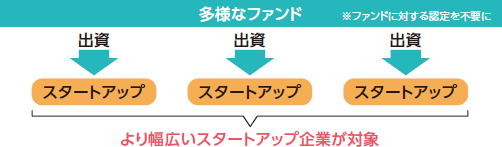

幅広いスタートアップ企業との共同研究・委託研究を促すため、オープンイノベーション型の「研究開発型スタートアップ企業」の範囲を大幅に拡大します。

【共同研究 委託研究の対象となる研究開発型ベンチャー企業の定義】

<改正前>

- ①産業競争力強化法により経済産業大臣が認定したベンチャーファンドから出資を受けたベンチャー企業

- ②研究開発法人・大学発ベンチャー企業で一定の要件を満たすもの

- A)認定国立大学ファンドまたは研究開発法人が出資

- B)役員が研究開発法人・大学等の職を有している

- 等

<改正後>

- ①未上場の株式会社(他の会社の子会社ではない)

- ②設立15年未満(10年以上の場合は営業赤字であること)

- ③売上高研究開発費比率10%以上

- ④ベンチャーファンド(注)又は研究開発法人の出資先

※上記を全て満たすスタートアップ企業に対して、経済産業省より証明書を発行する。

(注)ベンチャーファンド:スタートアップに対する投資を目的とする投資事業有限責任組合

ビッグデータやAI等を活用した「サービス開発」に係る試験研究費については、サービス開発に当たりビッグデータを新たに収集すること等が要件となっていましたが、新たなサービス開発を促すため、既存のビッグデータを活用する場合も研究開発税制の対象とします。

(2)企業による先導的人材投資に係る税制措置

企業の成長を先導する人材の創出を後押しするため、以下の措置を講じます。

①学校教育における企業先導人材の育成

- 大学や高等専門学校、一定の専門学校を設置する学校法人の設立費用として企業が支出する寄附金について、個別の審査を受けなくても全額損金算入が可能となる枠組みを設け、早期に寄附金の募集を可能とし、スピード感を持って学校経営を進めるための一助とします。

②先導的研究開発人材の活用・育成

- 高度な研究人材への投資を促し、国際競争に資するハイレベルでオープンなイノベーションを促進する観点から、博士号取得者や、一定の経験を有する研究人材を外部から雇用することに対し、研究開発税制における優遇措置を創設します。

- 具体的には、これらの人材の人件費を対象とする新たな類型をオープンイノベーション型に設け、一般の試験研究費よりも高い税額控除率(20%)と、別に計上される税額控除上限(10%)の適用を可能とします。

③デジタル推進人材の育成

- 企業がDXを進めて行く上で不可欠なデジタル人材の育成・確保を促すため、DX投資促進税制において、人材育成・確保等に関連する事項を要件化する等の見直しを行います。

(3)オープンイノベーション促進税制の見直し

既存企業によるスタートアップ企業のM&Aを後押しする観点から、既存株式を取得した場合にも、オープンイノベーション促進税制の適用を可能とします。

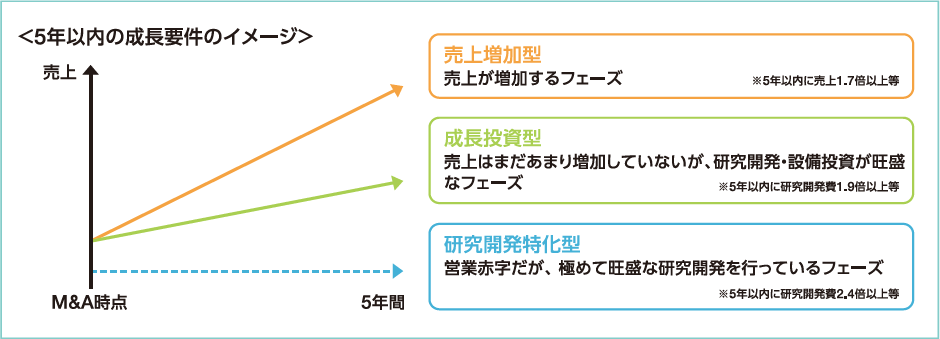

その際、M&Aから5年以内に「成長要件」を満たした場合は減税メリットがその後も継続する仕組みとし、スタートアップ企業の急速な規模拡大や、成長投資の後押しを図ります。