(1)税理士制度の見直し

コロナ後の新しい社会を見据え、税理士の業務環境や納税環境の電子化といった、税理士を取り巻く状況の変化に的確に対応するとともに、多様な人材の確保や、国民・納税者の税理士に対する信頼と納税者利便の向上を図る観点から、主に次の見直しを行います。

1ICT化とウィズコロナ時代への対応

業務を行う場所・形態にとらわれない働き方を促進するため、外部に対する表示により税理士業務の本拠(税理士事務所)が明確にされていれば、その業務を行う場所が複数あったとしても税理士事務所の複数設置を禁止する規定に抵触しない取扱いとします。併せて、税理士と離れた場所で業務を行う使用人等の業務の適切性を確保するため、税理士が使用人等の監督をするに当たっての留意点を明確にする等の取組を進めます(令和5年4月1日適用)。

2多様な人材の確保

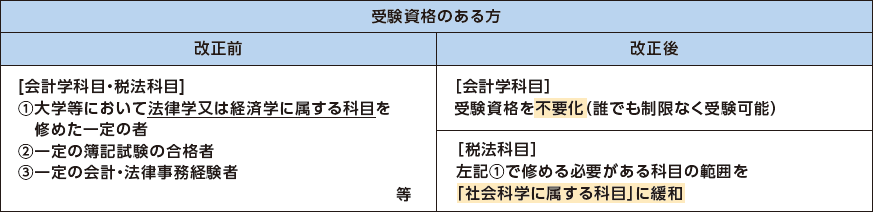

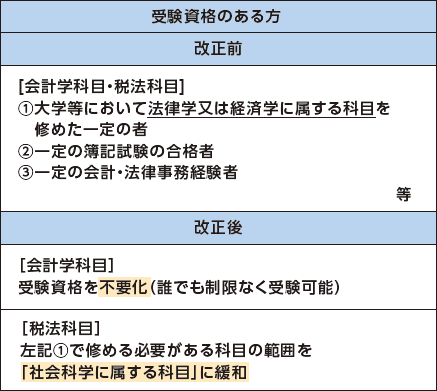

税理士試験の受験資格を次のとおり緩和します(令和5年度の税理士試験(第73回(予定))から適用)。

3税理士に対する信頼の向上を図るための環境整備

税理士が懲戒処分を受ける前に自主廃業することにより懲戒処分を回避する、いわゆる「懲戒逃れ」を抑止するため、在職期間内に税理士法違反行為を行った元税理士に対して、財務大臣が「懲戒処分を受けるべきであったことについて決定」をすることができることとし、その決定を受けた者に対して、懲戒処分に準じた措置(一定期間の再登録不可、官報公告)を講じます(令和5年4月1日以後にした違反行為について適用)。

(2)記帳義務を適正に履行しない納税者等への対応策

所得税及び法人税の税務調査において、証拠書類を提示せずに簿外経費を主張する納税者などへの対応策として、必要経費不算入・損金不算入の措置を講じます。

事実の仮装・隠蔽がある又は無申告の年分(事業年度)において、確定申告における所得金額の計算の基礎とされなかった間接経費の額(原価の額(資産の販売・譲渡に直接要するものを除く。)、費用の額及び損失の額)は、次の場合を除き、必要経費(損金の額)に算入しない。

①間接経費の額が生じたことを明らかにする帳簿書類等を保存する場合

(災害等により保存することができなかったことを納税者が証明した場合を含む。)

②帳簿書類等により取引の相手先が明らかである・取引が行われたことが推測される場合であって、反面調査等により税務署長がその取引が行われたと認める場合

※納税者が個人の場合は、令和5年分以後の所得税について適用し、納税者が法人の場合は、令和5年1月1日以後に開始する事業年度の所得に対する法人税について適用する。

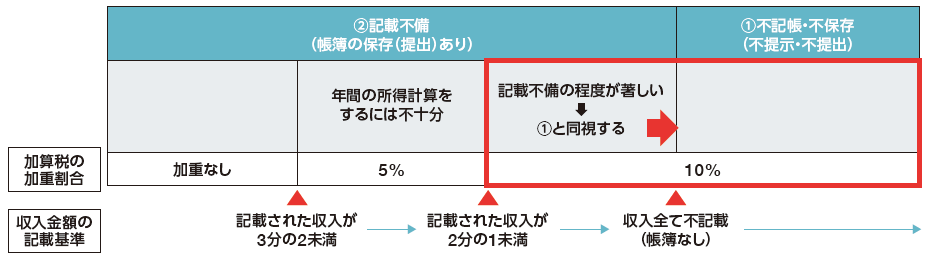

記帳水準の向上に資する観点から、記帳義務の適正な履行を担保するため、帳簿の不保存や記載不備を未然に抑止するため、過少申告加算税・無申告加算税の加重措置を講じます。

所得税、法人税及び消費税の税務調査において、帳簿(対象範囲:一定の売上に係る帳簿)の提出の求めがあった場合において、次のいずれかに該当するときは、通常課される過少申告加算税・無申告加算税の割合に、10%加重(下記②については、5%加重)する。

①不記帳・不保存であった場合(提出をしなかった場合)

②提出された帳簿について、収入金額の記載が不十分である場合(記載が著しく不十分である場合は①と同じ)

※納税者の責めに帰すべき事由がない場合(災害等の場合)は上記の措置は適用しない。

※収入金額は営業収入を使用。

※令和6年1月1日以後に法定申告期限等が到来する国税について適用する。

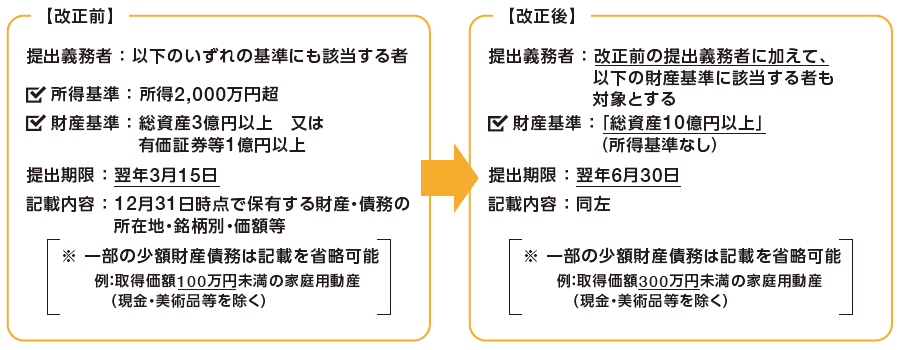

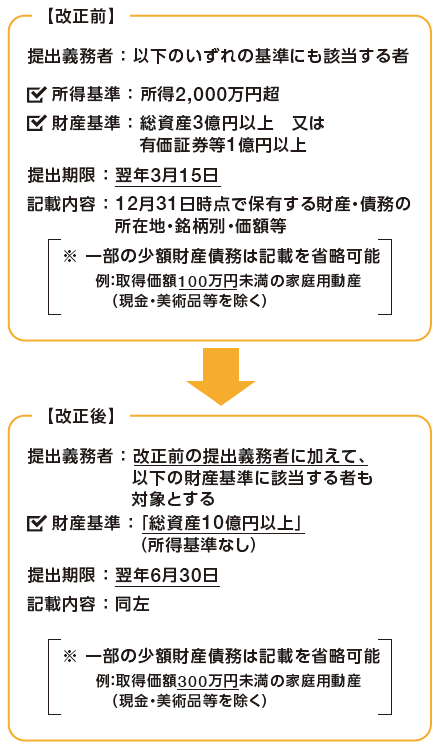

(3)財産債務調書制度の見直し

提出期限を後倒しするなど提出義務者の事務負担の軽減を図るとともに、適正な課税を確保する観点から、改正前の提出義務者に加えて、特に高額な資産保有者については所得基準によらずに提出義務者とします。

※令和6年1月1日以後に提出すべき財産債務調書(令和5年分以後の財産債務調書)について適用。

(参考)地方税務手続のデジタル化

eLTAX(地方税のオンライン手続のためのシステム)を通じた電子申告・申請の対象手続や電子納付の対象税目・納付手段を拡大します。