税務における「社会保障・税番号制度」の利用

○ 番号法では、マイナンバーを社会保障制度、税制、災害対策などの、法令又は条例で定められた行政手続で利用することが可能とされている。そのうち、国税の分野では、国税の賦課又は徴収に関する事務等にマイナンバーを利用することとされている。

・納税者が税務当局に提出する申告書等や、取引の相手方が税務当局に提出する法定調書に、「番号」を記載することが必要。

・その結果、税務当局が、申告書等の情報と法定調書の情報を、その番号により名寄せ・突合できるようになり、納税者の所得情報をより的確に把握することが可能となる。

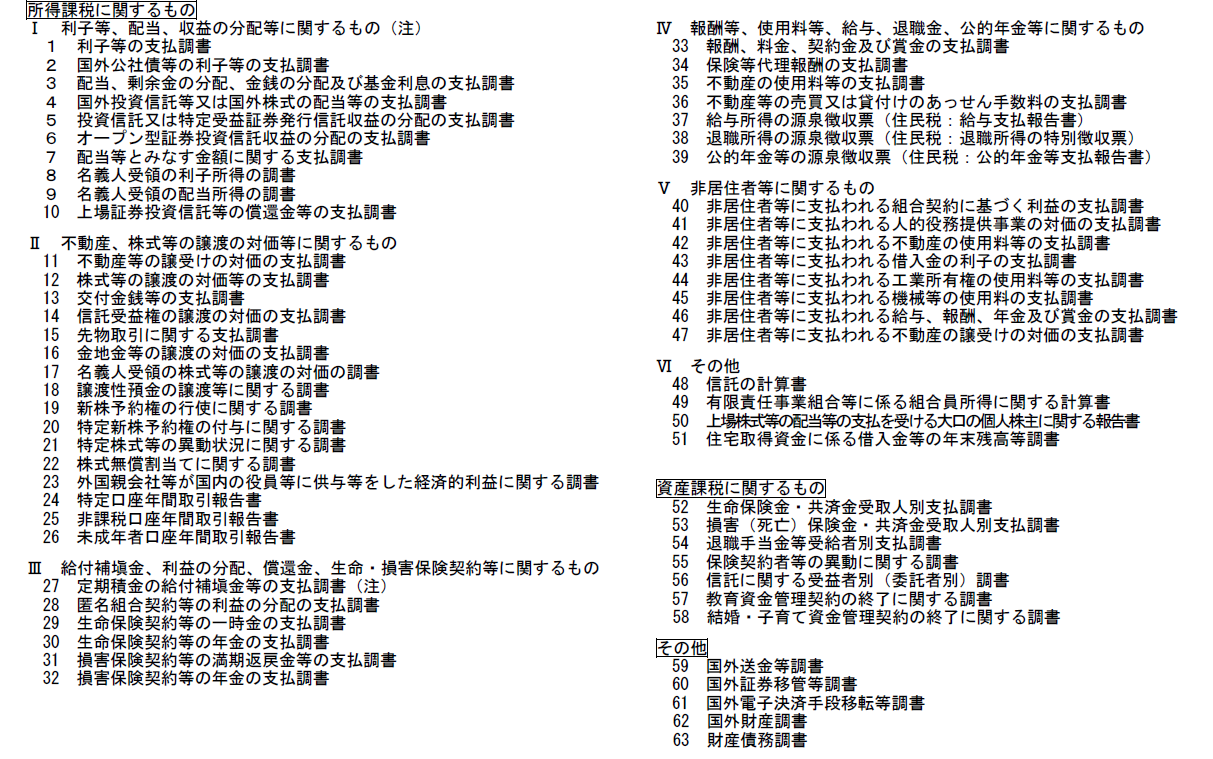

我が国の支払調書等の種類

<参考>「マイナンバー(個人番号)制度」(デジタル庁HP)

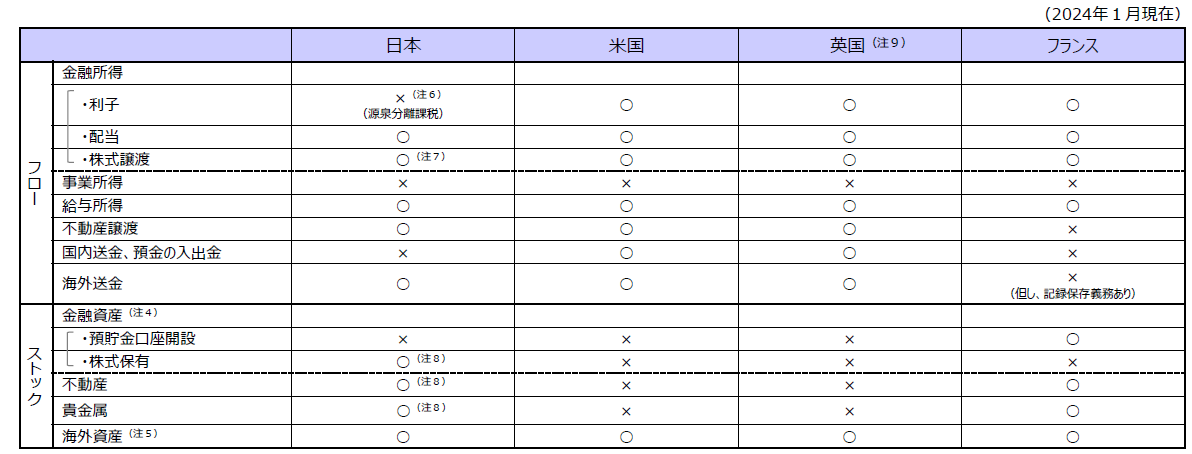

主要国における法定資料制度の概要(個人)

(注1)「法定資料」とは、基本的には⾦銭等の⽀払を⾏う第三者が取引の内容・⽀払⾦額等を記載して、税務当局に提出することが義務付けられている資料をいう。

(注2)上記資料情報の有無は、主なものについて記載しており、⼀定の提出省略基準があることに留意。

(注3)ドイツにおいては、番号制度(税務番号)が2007年から導入されており、税務目的に利用されているところ。給与等の基本的な事項に関する報告義務以外に法定資料類似の制度はないが、情報収集を補完する制度として、関係者及びその他の者の情報提供義務がある。また、マネーロンダリング法及び租税通則法上、取引文書等に関し、記録保存義務がある。

(注4)ストックの金融資産については、基本的にマネーロンダリング対策のための法律に基づき、口座開設時に本人確認及び同記録保存義務が金融機関に課されており、その情報を税務当局も利用することができる。また、各国とも、口座残高情報については法定資料の対象外。

(注5)海外資産に関する資料は原則として納税者本人が提出。日本においては合計5,000万円超の国外財産を有する者(国外財産調書制度)、米国においては一定金額以上の外国金融口座を有する者が対象。

(注6)平成28年1⽉1⽇以後に⽀払うべき特定公社債等の利⼦等については、利⼦等の⽀払調書等の提出を要する。

(注7)平成28年1⽉1⽇以後に⽀払うべき特定公社債等の譲渡の対価等については、株式等の譲渡の対価等と同様に⽀払調書等の提出を要する。

(注8)日本においては、平成28年1月以降、提出基準(「所得2,000万円超」かつ「総資産3億円以上または有価証券等1億円以上」)に該当する者は、保有する財産・債務の明細を時価で記載した「財産債務調書」を提出する必要。令和5年分以後の財産債務調書については、上記提出基準に加えて、「総資産10億円以上(所得基準なし)」に該当する者も対象となる。

(注9)英国においては、法定資料の提出義務者は、税務当局の求めに応じて提出する義務を負う。

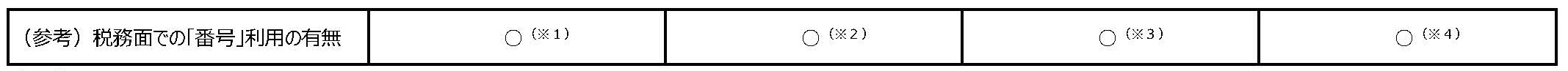

(※1)⽇本では、平成25年通常国会において、社会保障・税番号制度のための「番号法」が成⽴し、平成28年1⽉から利⽤が開始されている。

(※2)⽶国では、社会保障番号(Social Security Number)が税務分野で⽤いられている。

(※3)英国では、国⺠保険番号(National Insurance Number)が税務分野で⽤いられている。

(※4)フランスでは、税務番号(Numéro fiscal)が税務分野で用いられている。