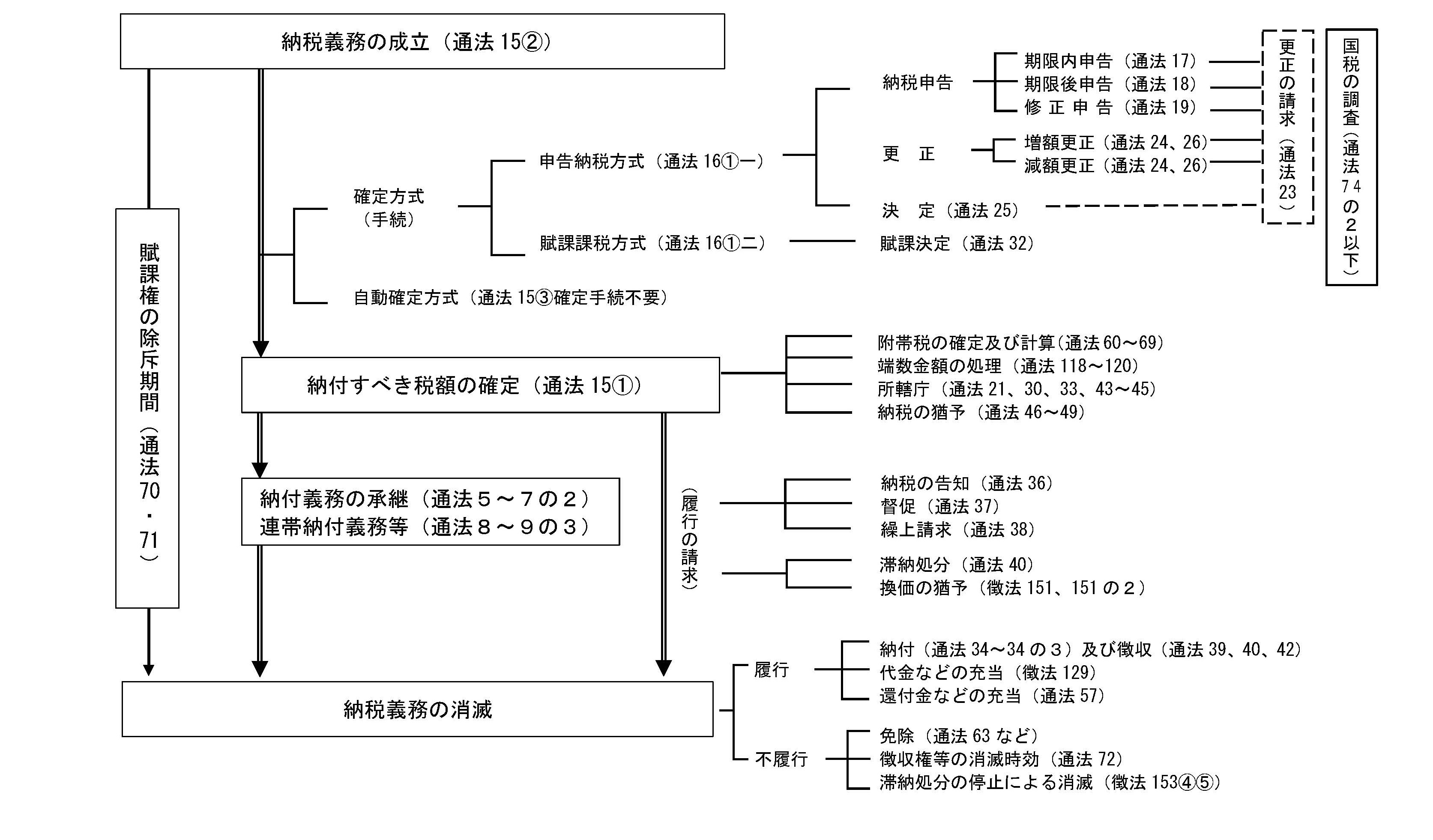

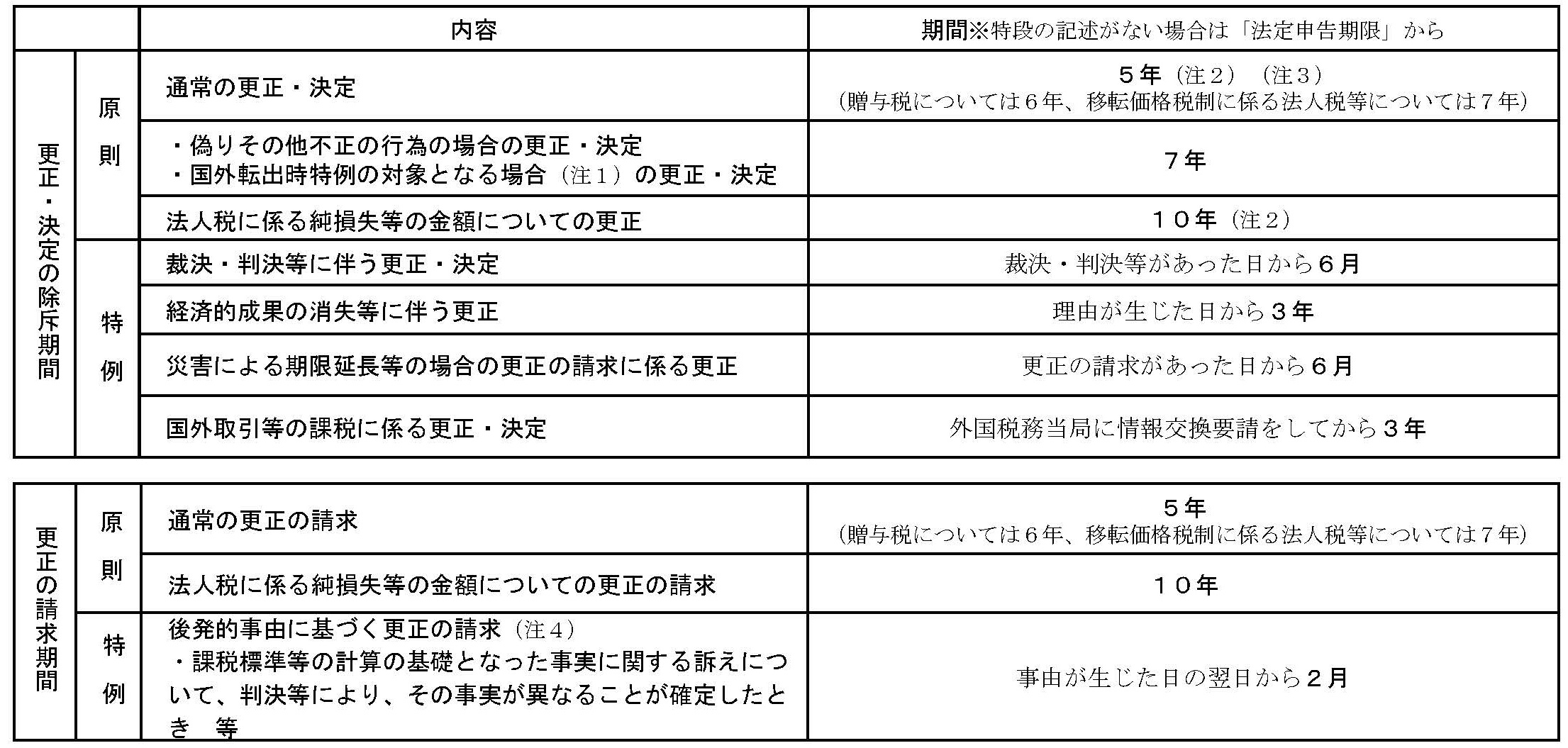

納税義務の成立から消滅まで

更正・決定の除斥期間、更正の請求期間

○ 税務署長は、申告内容が調査と異なる場合には「更正」、申告書の提出がなかった場合には「決定」を行う。

○ 申告書を提出した納税者は、計算誤り等により、①税額が過大であるとき、②純損失等の金額が過少であるとき、③還付金の額が過少であるときは、「更正の請求」ができる。

(注1)国外転出時までに納税管理人の届出及び税務代理権限証書の提出がある場合など一定の場合には、除斥期間は5年間となる。

(注2)更正の除斥期間終了間際になされた更正の請求に係る更正は、更正の請求があった日から6月間行うことができる。

(注3)納税者が、税務調査において、国外取引等に関連する資料を指定された期限までに提示・提出せず、外国税務当局に対して情報交換の要請が行われた場合には、当該要請から3年間は更正・決定を行うことができる。

(注4)国税通則法の他、各税法の規定による特例あり。

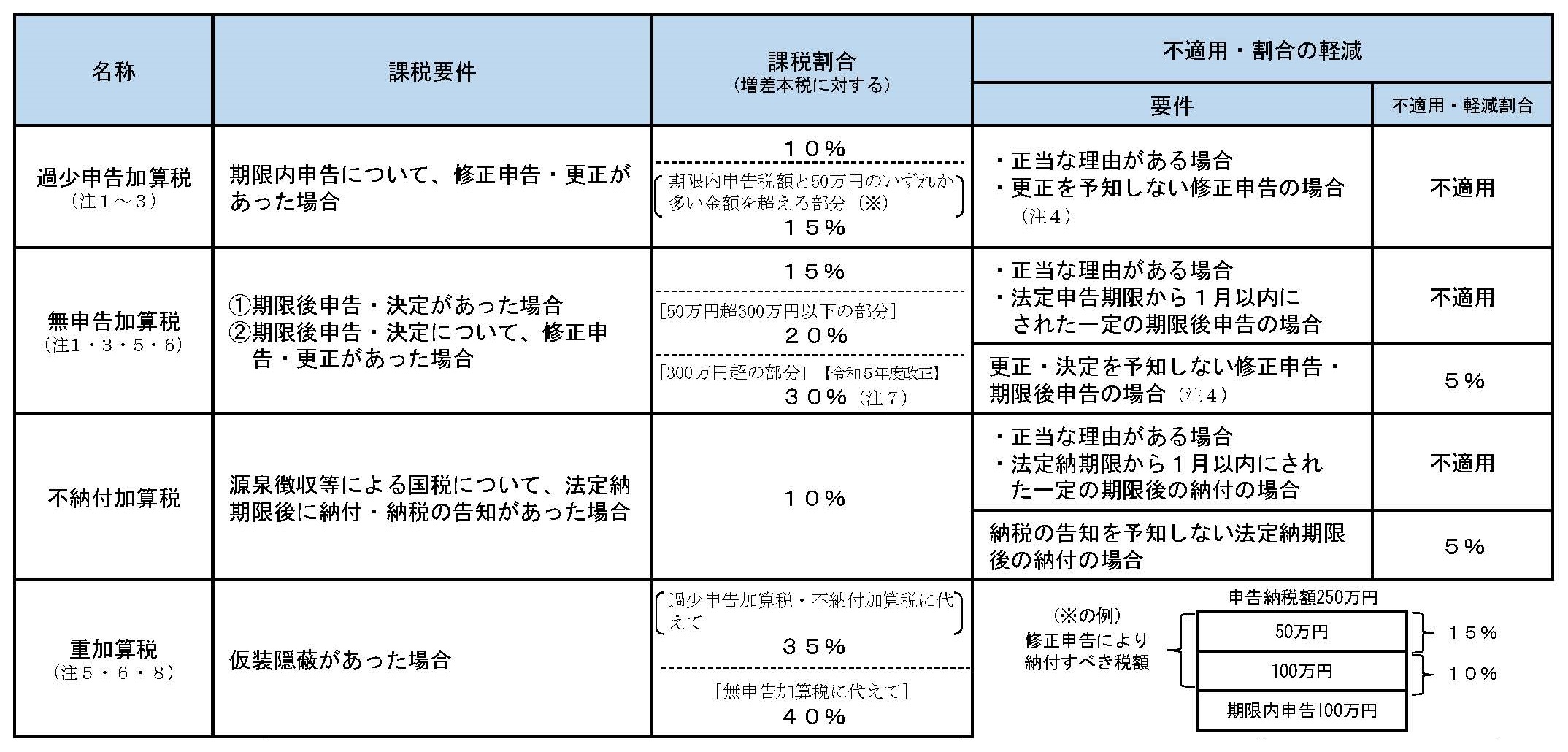

加算税制度の概要

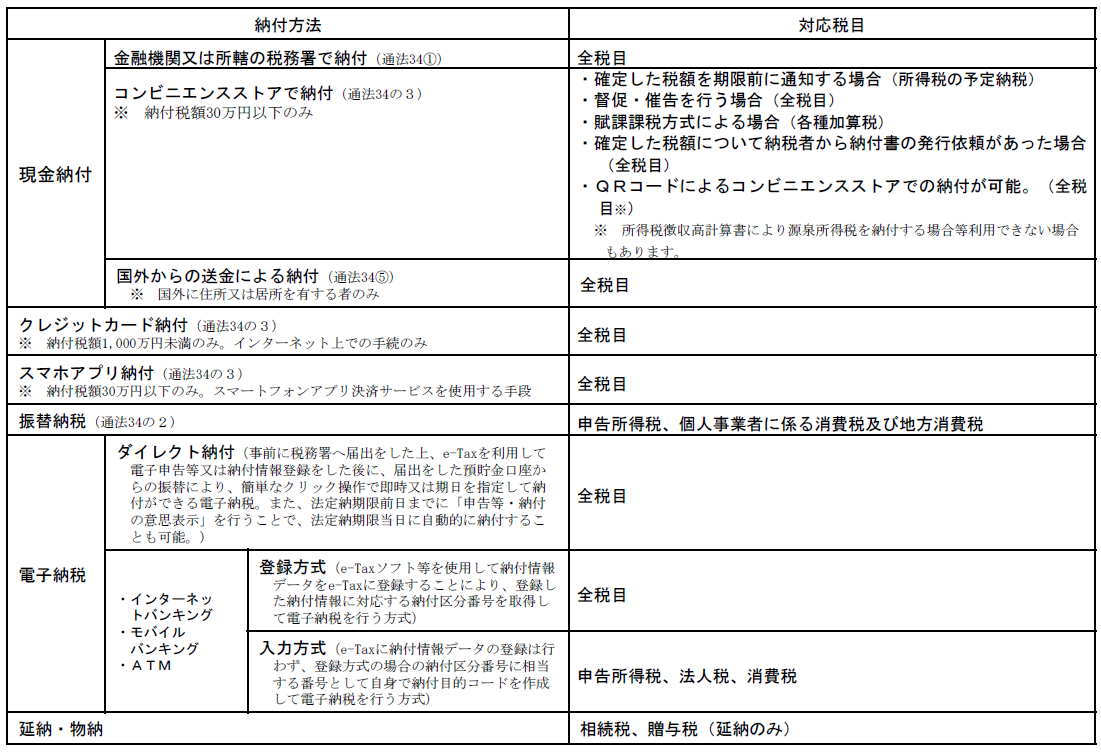

国税の納付方法

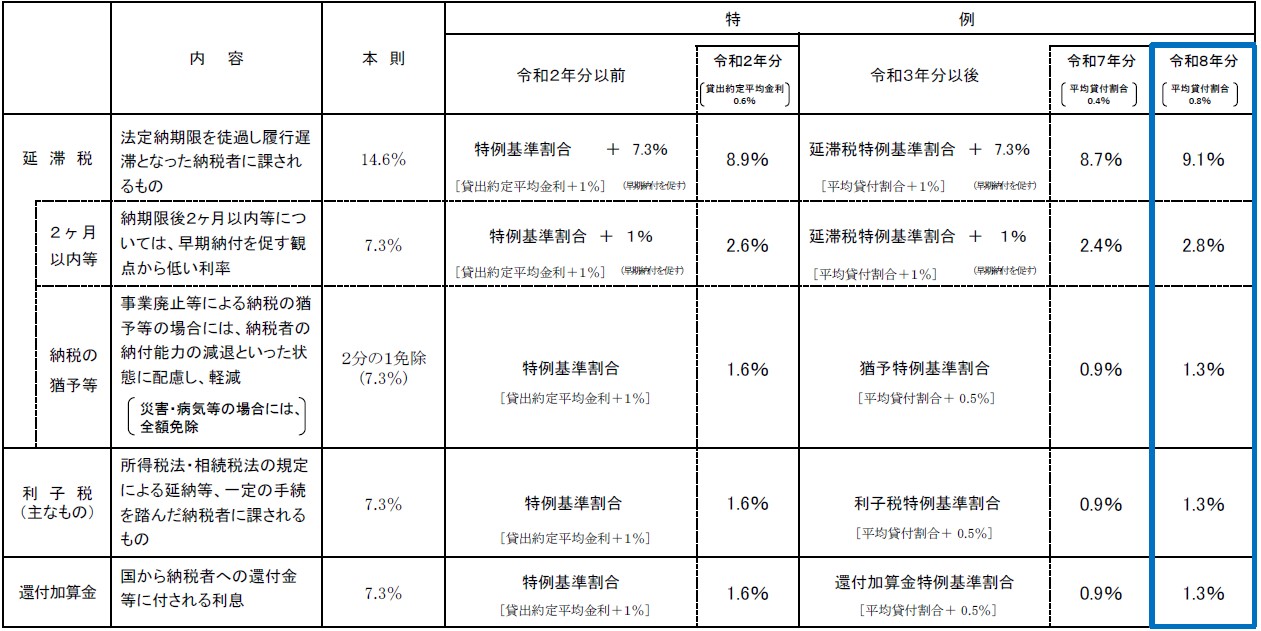

延滞税・利子税・還付加算金について

○ 市中金利の実勢を踏まえ、事業者等の負担を軽減する観点等から、延滞税等の水準について引き下げを実施。

(平成25年度改正・令和2年度改正)

(平成25年度改正・令和2年度改正)

○ 各年分に対応する延滞税率等については、以下のとおり。

※1 令和2年分以前における「貸出約定平均金利」(財務大臣が告示)は、日本銀行が公表する前々年10月~前年9月における「国内銀行の貸出約定平均金利(新規・短期)」の平均による。

※2 令和3年分以後における「平均貸付割合」(財務大臣が告示)は、日本銀行が公表する前々年9月~前年8月における「国内銀行の貸出約定平均金利(新規・短期)」の平均による。