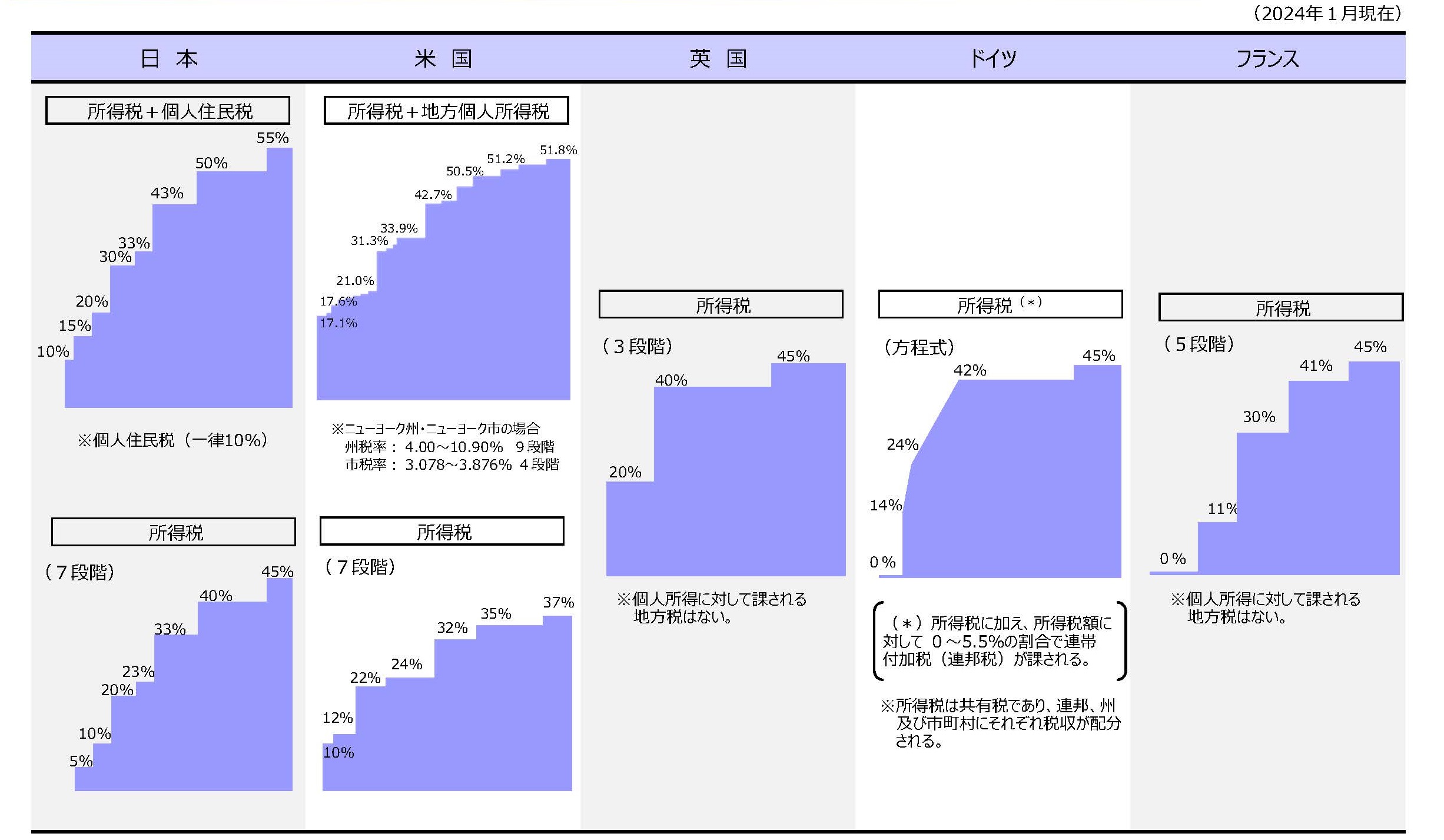

主要国における個人所得課税の税率構造の比較(イメージ)

(注1)⽐較の観点から、各国の社会保障に関する税及び保険料は含めていない。

(注2)⽇本については、2013年(平成25年)1⽉から2037年(令和19年)12⽉までの時限措置として、別途、基準所得税額に対して2.1%の復興特別所得税が課される。

(注3)ドイツの連帯付加税については、単身者の場合、所得税額19,950 ユーロ以下:0%、19,950 ユーロ超~37,094 ユーロ以下:所得税額と19,950 ユーロとの差分に11.9%、37,094 ユーロ超:所得税額全部に5.5%という形で計算され、税額が逓増するように設計されている。

(注4)フランスでは、2012年1⽉から財政⾚字が解消するまでの時限措置として、課税所得に⼀定の控除等を⾜し戻す等の調整を加えた額が閾値(単⾝者:25万ユーロ、⼆⼈以上の世帯:50万ユーロ)を超える場合、その超過分に対して、追加で3~4%の税が課される。

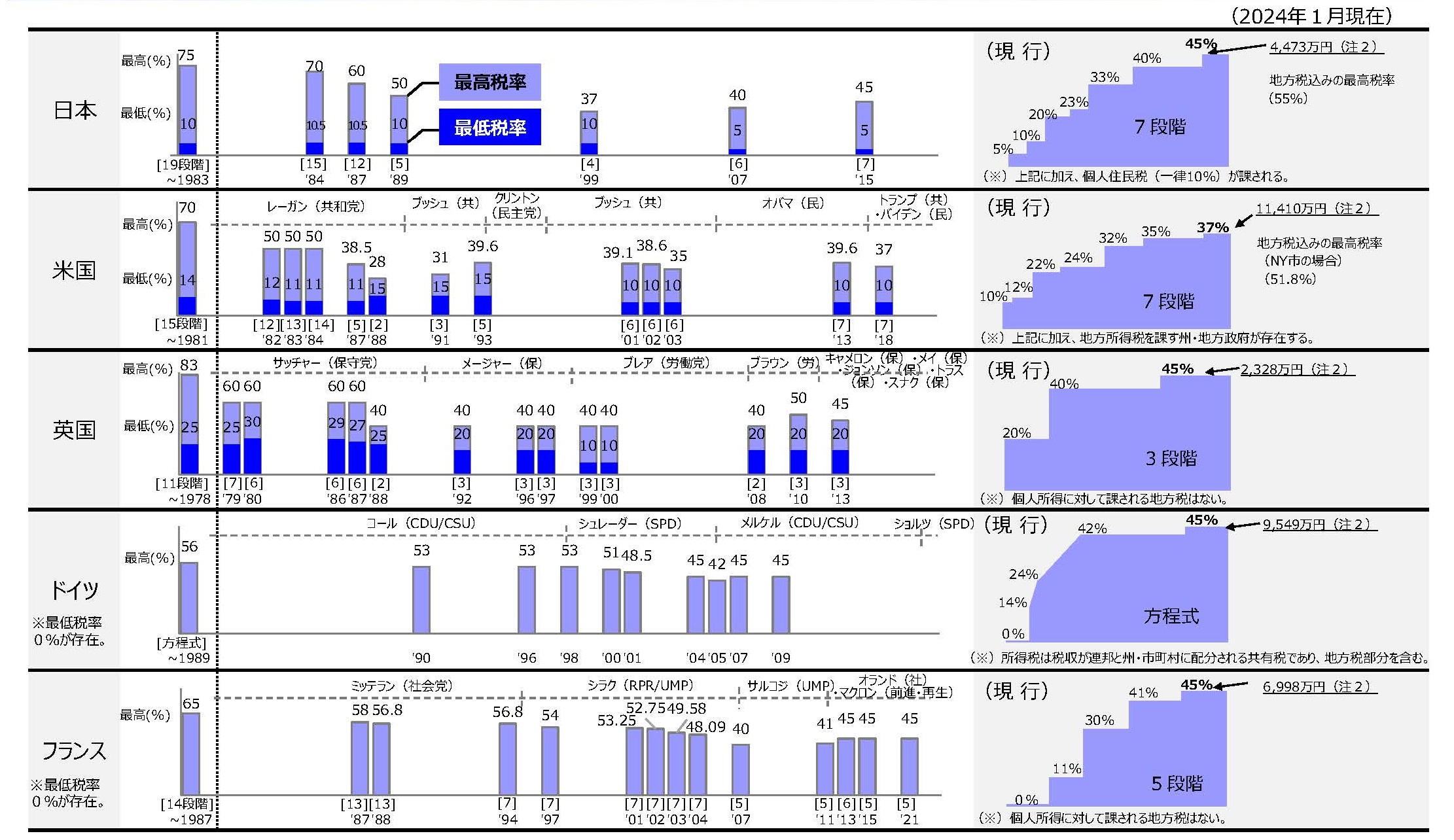

主要国における所得税率の推移の比較

(注1)課税年度の途中で新しい税制が施⾏されている年も存在する。

(注2)夫婦⼦2⼈の給与所得者(⽚働き)の場合に、所得税(国税)の最⾼税率の適⽤が開始される給与収⼊⾦額(⽶国、ドイツは夫婦合算申告の場合)。モデルケースとして第1⼦が就学中の19歳、第2⼦が就学中の16歳として計算している。

(注3)⽐較の観点から、各国の社会保障に関する税及び保険料は含めていない。

(注4)⽇本については、上記に加え、2013年(平成25年)1⽉から2037年(令和19年)12⽉までの時限措置として、基準所得税額に対して2.1%の復興特別所得税が課される。

(注5)ドイツについては、上記に加え、連帯付加税(所得税額の0~5.5%)が課される。

(注6)フランスについては、2012 年1月から財政赤字が解消するまでの時限措置として、課税所得に一定の控除等を足し戻す等の調整を加えた額が閾値(単身者:25 万ユーロ(4,075 万円)、二人以上の世帯:50 万ユーロ(8,150 万円))を超える場合、その超過分に対して、追加で3~4%の税が課される。

(備考)邦貨換算レートは、1ドル=154 円、1ポンド=196 円、1ユーロ=163 円(基準外国為替相場及び裁定外国為替相場:令和7年(2025 年)1月中適用)。なお、端数は四捨五入している。

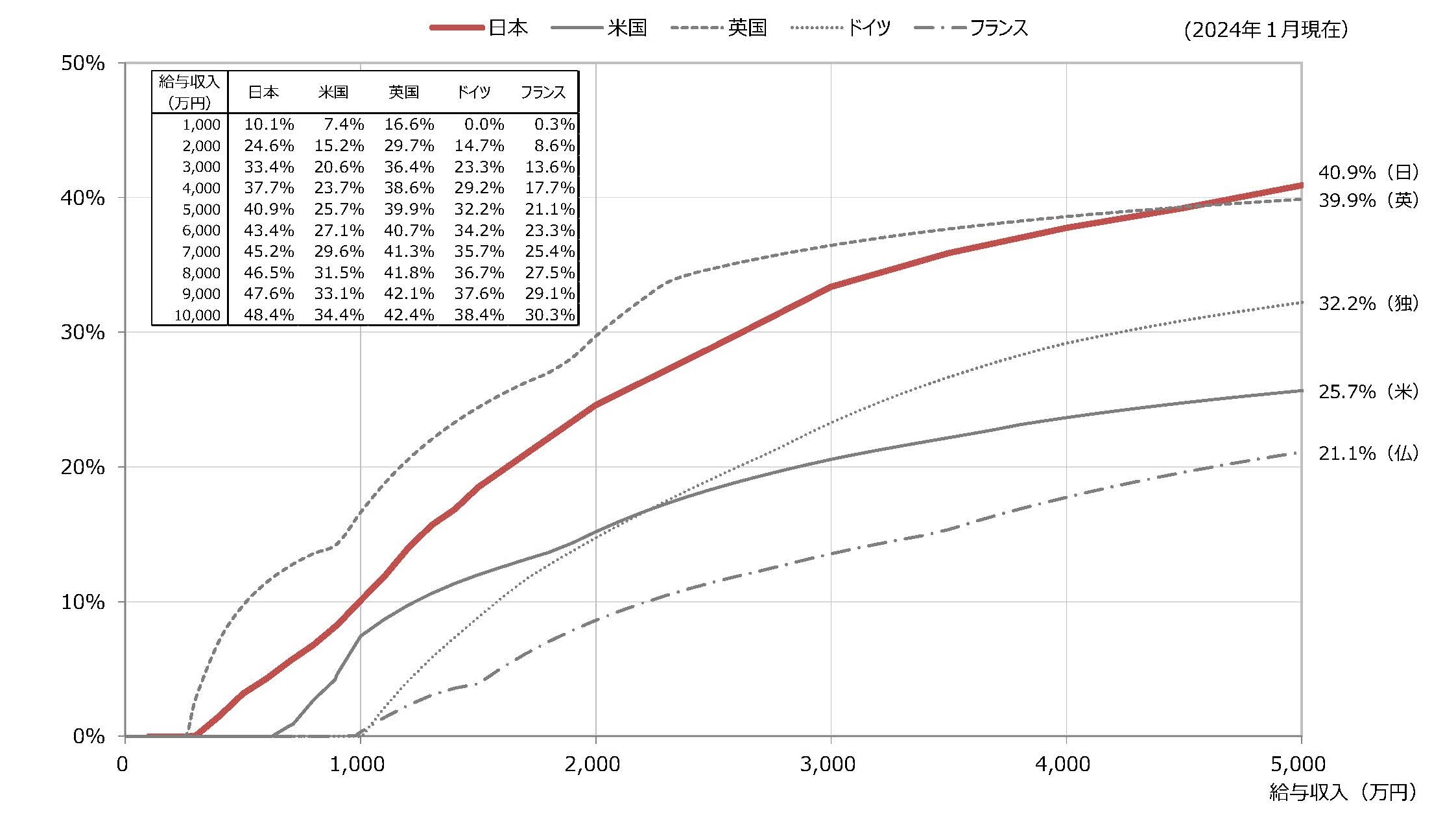

主要国における給与収入階級別の個人所得課税負担額の比較

(注1)個⼈所得課税には、所得税(⽇本については復興特別所得税、ドイツについては連帯付加税を含む。)及び個⼈住⺠税等が含まれる。

(注2)比較のためのモデルケースとして夫婦子1人の場合は子が就学中の16 歳、夫婦子2人の場合は第1子が就学中の19 歳、第2子が就学中の16 歳として計算しており、いずれのケースも片働きを仮定している。

(注3)⽇本の個⼈住⺠税は所得割のみである。米国においては、地方所得税の例として、ニューヨーク州及びニューヨーク市の個⼈所得税を採⽤している。

(注4)本資料においては、諸外国の税法に記載されている様々な所得控除や税額控除のうち、一定の家族構成や給与所得を前提として実際の税額計算において一般的に適用されているもののみを考慮して、個人所得課税負担額を計算している。

(注5)⽐較の観点から、各国の社会保障に関する税及び保険料は含めていない。

(注6)日本については令和7年度税制改正に基づいている。

(備考)邦貨換算レート:1ドル=154 円、1ポンド=196 円、1ユーロ=163 円(基準外国為替相場及び裁定外国為替相場:令和7年(2025 年)1月中適用)。 なお、端数は四捨五入している。

主要国における個人所得課税の実効税率の比較(単身の給与所得者)(平均賃金比)

(注1)日本については所得税、個人住民税(所得割)及び復興特別所得税が含まれる。米国については連邦所得税、ニューヨーク州所得税及びニューヨーク市所得税が含まれる。ドイツについては所得税及び連帯付加税(所得税額の0~5.5%)が含まれる。比較の観点から、各国の社会保障に関する税及び保険料は含めていない。

(注2)各国において負担率を計算するにあたっては、様々な所得控除や税額控除のうち、一般的に適用されているもののみを考慮して計算している。

(注3)日本については令和7年度税制改正に基づいている。

(備考)平均賃金は、OECD Stat による2023 年の数値で、日本:490.6 万円、米国:80,115 ドル(1,233.8 万円)、英国:43,073 ポンド(844.2 万円)、ドイツ:48,301 ユーロ(787.3 万円)、フランス:43,592 ユーロ(710.5 万円)。邦貨換算レート:1ドル=154 円、1ポンド=196 円、1ユーロ=163 円(基準外国為替相場及び裁定外国為替相場:令和7年(2025 年)1月中適用)。

主要国における個人所得課税の実効税率の比較(夫婦子2人(片働き)の給与所得者)(平均賃金比)

(注1)比較のため、モデルケースとして第1子が就学中の19 歳、第2子が就学中の16 歳として計算している。

(注2)日本については所得税、個人住民税(所得割)及び復興特別所得税が含まれる。米国については連邦所得税、ニューヨーク州所得税及びニューヨーク市所得税が含まれる。ドイツについては所得税及び連帯付加税(所得税額の0~5.5%)が含まれる。比較の観点から、各国の社会保障に関する税及び保険料は含めていない。

(注3)各国において負担率を計算するにあたっては、様々な所得控除や税額控除のうち、一般的に適用されているもののみを考慮して計算している。

(注4)日本については令和7年度税制改正に基づいている。

(備考)平均賃金はOECD Stat による2023 年の数値で、日本:490.6 万円、米国:80,115 ドル(1,233.8 万円)、英国:43,073 ポンド(844.2 万円)、ドイツ:48,301 ユーロ(787.3 万円)、フランス:43,592 ユーロ(710.5 万円)。邦貨換算レート:1ドル=154 円、1ポンド=196 円、1ユーロ=163 円(基準外国為替相場及び裁定外国為替相場:令和7年(2025 年)1月中適用)。

主要国における所得税の「課税最低限」の比較(実額)

夫婦子2人(片働き、大学生・中学生)のケースで、給与所得者の所得のうちその金額までは所得税が課されない給与収入(「所得税の課税最低限」)は日本の場合358.2万円。主要国における同様の給与収入水準を比較している。

なお、各国の平均賃金( 2023年)を比較すると、日本は 491万円、米国は 1,233.8万円( 80,115ドル)、英国は 844.2万円( 43,073ポンド)、ドイツは 787.3万円( 48,301ユーロ)、フランスは 710.5万円( 43,592ユーロ)である。

なお、各国の平均賃金( 2023年)を比較すると、日本は 491万円、米国は 1,233.8万円( 80,115ドル)、英国は 844.2万円( 43,073ポンド)、ドイツは 787.3万円( 48,301ユーロ)、フランスは 710.5万円( 43,592ユーロ)である。

(注1)所得税額の計算においては、統一的な国際比較を行う観点から、一定の家族構成や給与所得を前提として一般的に適用される控除等を考慮している。

(注2)比較のため、モデルケースとして夫婦子1人の場合にはその子を13歳として、夫婦子2人の場合には第1子が就学中の 19 歳、第2子が 13歳として計算している。

(注3)日本については、令和7年度税制改正に基づいている。米国については、概算控除である標準控除を選択した納税者の場合の数字である。

(備考)邦貨換算レート:1ドル=154円、1ポンド= 196円、1ユーロ= 163円(基準外国為替相場及び裁定外国為替相場:令和7年( 2025年)1月中適用)。なお、端数は四捨五入している。

(出典)平均賃金は、OECD Statから 2023年分のものを引用。

主要国における所得税の「課税最低限」の比較(平均賃金比)

夫婦子2人(片働き、大学生・中学生)のケースで、給与所得者の所得のうちその金額までは所得税が課されない給与収入(「所得税の課税最低限」)は日本の場合、平均賃金比で73%。主要国における同様の給与収入水準を比較している。

なお、各国の平均賃金(2023年)については、日本は491万円、米国は1,233.8万円(80,115ドル)、英国は844.2万円(43,073ポンド)、ドイツは787.3万円(48,301ユーロ)、フランスは710.5万円(43,592ユーロ)である。。

なお、各国の平均賃金(2023年)については、日本は491万円、米国は1,233.8万円(80,115ドル)、英国は844.2万円(43,073ポンド)、ドイツは787.3万円(48,301ユーロ)、フランスは710.5万円(43,592ユーロ)である。。

(注1)所得税額の計算においては、統一的な国際比較を行う観点から、一定の家族構成や給与所得を前提として一般的に適用される控除等を考慮している。

(注2)比較のため、モデルケースとして夫婦子1人の場合にはその子を13歳として、夫婦子2人の場合には第1子が就学中の19歳、第2子が13歳として計算している。

(注3)日本については、令和7年度税制改正に基づいている。米国については、概算控除である標準控除を選択した納税者の場合の数字である。

(備考)邦貨換算レート:1ドル=154円、1ポンド=196円、1ユーロ=163円(基準外国為替相場及び裁定外国為替相場:令和7年(2025年)1月中適用)。なお、端数は四捨五入している。

(出典)平均賃金は、OECD Statから 2023年分のものを引用。

主要国における配偶者の存在を考慮した税制上の仕組み等の概要

(注1)英国では、自らの所得が基礎控除額(12,570 ポンド(246 万円):高所得者については控除額が逓減・消失)を下回る場合、1,260 ポンド(25 万円)を自らの基礎控除から減額し、同額を配偶者(所得税の最低税率である20 %が適用される者が対象。給与所得者の場合、給与所得が50,270 ポンド(985 万円)以下の者。)の基礎控除に上乗せできる。

(注2)ドイツでは、財産に関する特段の契約なく婚姻するときは原則夫婦別産制。

(注3)フランスでは、家族除数(N)は単身者の場合1、夫婦の場合2、夫婦子1人の場合2.5 、夫婦子2人の場合3、以降被扶養児童が1人増すごとに1を加算する。

(注4)フランスでは、財産に関する特段の契約なく婚姻するときは原則法定共通制(婚姻後に取得する財産は、原則として夫婦双⽅に競合的に管理権が存する共通財産となる。)。

(備考)邦貨換算レートは、1ポンド=196 円(裁定外国為替相場:令和7年(2025 年)1月中適用)。なお、端数は四捨五入している。

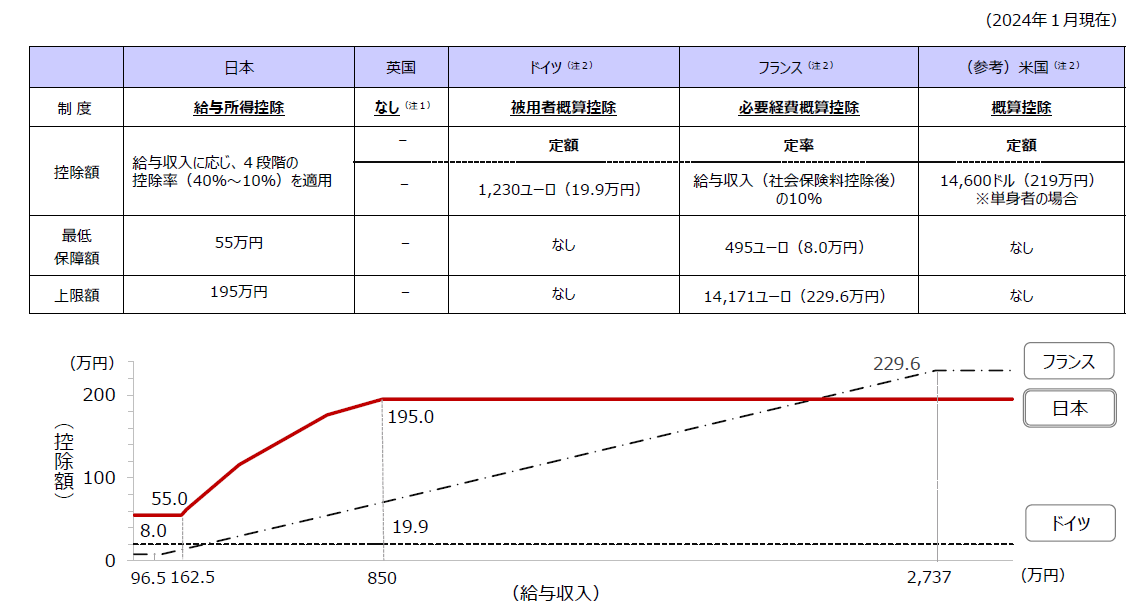

主要国における給与所得者を対象とした概算控除の概要

(注1)給与所得者のみを対象とした概算控除制度は設けられていない。⼀⽅で、職務上の旅費等について、実額控除が認められている。

(注2)概算控除制度と実額控除制度との選択制。⽶国の概算控除である標準控除は、医療費控除や寄附⾦控除等の各種所得控除を含む性格のものであり、給与所得者に限らず適⽤されること、また、2025年までの時限措置として、⼈的控除も統合されていることから、グラフに含めていない。

(注3)日本については、令和7年度税制改正に基づいている。

(備考)邦貨換算レートは、1ドル=154 円、1ユーロ=163 円(基準外国為替相場及び裁定外国為替相場:令和7年(2025 年)1月中適用)。なお、端数は四捨五⼊している。

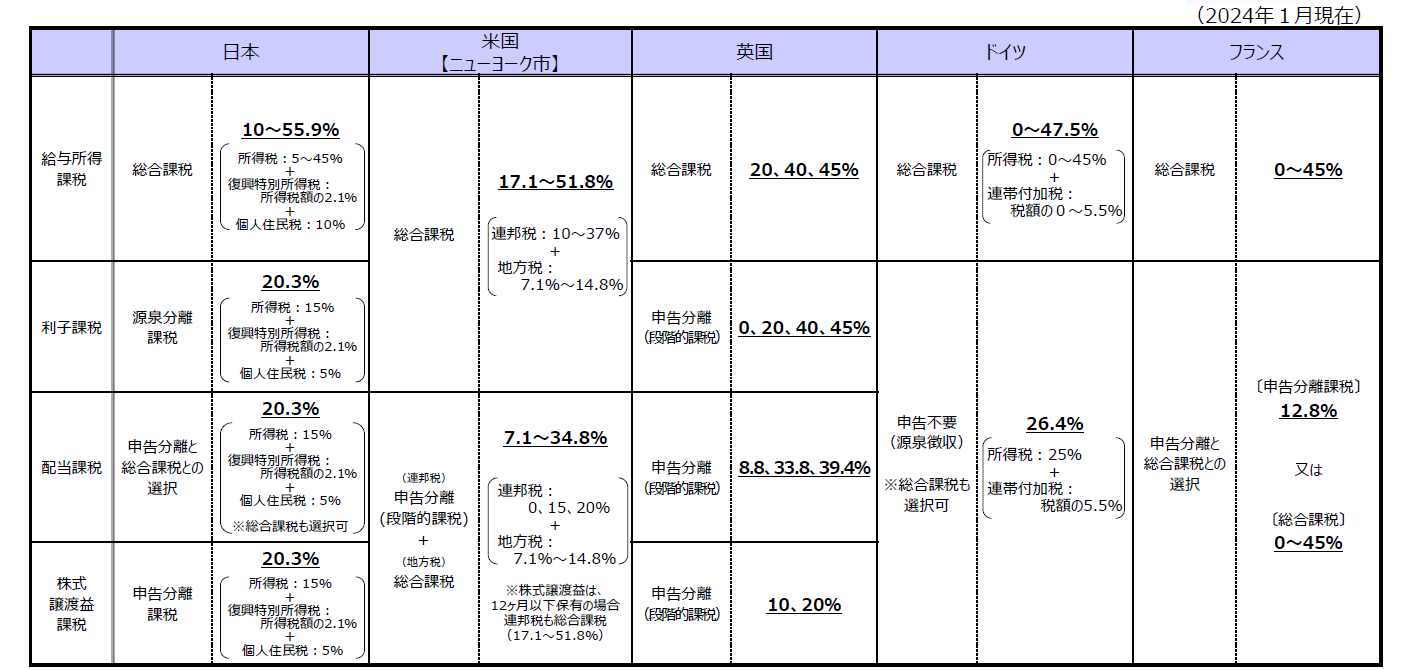

主要国における給与所得課税と金融所得課税の概要

(注1)税率は⼩数点第⼆位を四捨五⼊している。また⽐較の観点から、各国の社会保障に関する税及び保険料は含めていない。

(注2)日本の給与所得課税については、夫婦子2人(片働き)の給与所得者で、子のうち1人が特定扶養親族、1人が一般扶養親族に該当する場合の税率。

(注3)日本では、特定公社債等の利子等については、20.3%(所得税15 %+復興特別所得税:所得税額の2.1%+個人住民税5%)の税率による申告分離課税の対象となり、源泉徴収されたものについては、申告不要を選択可能。

また、同族会社が発行した社債の利子でその同族会社の株主である役員等が支払を受けるもの及びその同族会社の役員等が関係法人を同族会社との間に介在させて支払を受けるものについては総合課税の対象となる。日本の配当課税は、源泉徴収(20.3%(所得税15 % +復興特別所得税:所得税額の2.1% +個人住民税5%))のみで申告不要を選択可能。なお、本資料は、上場株式等の配当(大口株主が支払を受けるもの以外)についてのものである。日本の株式譲渡益課税は、特定口座において源泉徴収を行う場合には、申告不要も選択可能。

また、同族会社が発行した社債の利子でその同族会社の株主である役員等が支払を受けるもの及びその同族会社の役員等が関係法人を同族会社との間に介在させて支払を受けるものについては総合課税の対象となる。日本の配当課税は、源泉徴収(20.3%(所得税15 % +復興特別所得税:所得税額の2.1% +個人住民税5%))のみで申告不要を選択可能。なお、本資料は、上場株式等の配当(大口株主が支払を受けるもの以外)についてのものである。日本の株式譲渡益課税は、特定口座において源泉徴収を行う場合には、申告不要も選択可能。

(注4)米国では、給与所得等、配当所得及び長期キャピタルゲインの順に所得を積み上げて、それぞれの所得ごとに適用税率が決定される。配当課税は、適格配当(配当落ち日の前後60 日の計121 日間に60 日を超えて保有する株式について、内国法人又は適格外国法人から受領した配当)についてのものである。また、閾値(単身者:20 万ドル(3,080 万円)、夫婦合算:25 万ドル(3,850 万円))を超える総所得がある場合、その超過分に対して、純投資所得(利子、配当、短期・長期キャピタルゲイン等)の範囲内で、上記に加え純投資所得税(3.8%)が課される。なお、州・地方政府税については、税率等は各々異なる。

(注5)英国では、給与所得等、利子所得、配当所得、キャピタルゲインの順に所得を積み上げて、それぞれの所得ごとに適用税率が決定される。

(注6)ドイツでは、申告不要適用時よりも納税者にとって有利になる場合には、申告により総合課税の適用が可能。ただし、申告を行った結果、総合課税を選択した方が納税者にとってかえって不利になる場合には、税務当局において金融所得は申告されなかったものとして取り扱われ、26.4%の源泉徴収税のみが課される(申告不要と同様の扱い)。

(注7)フランスでは、2012 年1月から財政赤字が解消するまでの時限措置として、課税所得に一定の控除等を足し戻す等の調整を加えた額が閾値(単身者:25 万ユーロ(4,075 万円)、二人以上の世帯:50 万ユーロ(8,150 万円))を超える場合、その超過分に対して、追加で3~4%の税が課される。なお、利子・配当・株式譲渡益に対しては、上記に加え社会保障関連諸税(17.2%)が課される。

(備考)邦貨換算レートは、1ドル=154 円、1ユーロ=163 円(基準外国為替相場及び裁定外国為替相場:令和7年(2025 年)1月中適用)。

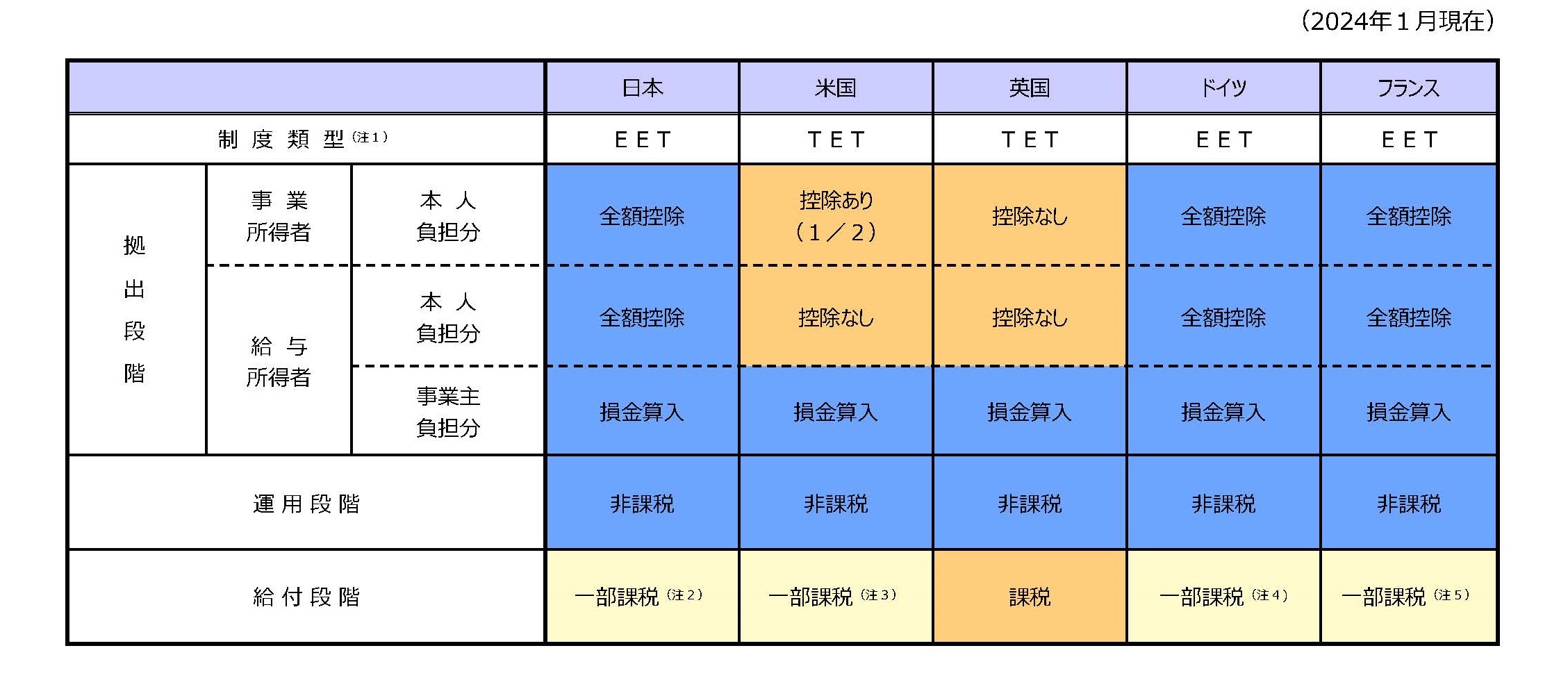

主要国における公的年金税制の概要

(注1)TはTaxed(課税)、EはExempt(非課税)を表す。年金等の拠出・運用・給付のどの段階で課税が行われるかに応じた制度類型の表記方法。「EET 」は拠出・運用段階では非課税で、給付段階で課税が行われることを表し、 「TET 」は運用段階では非課税で、拠出・給付段階では課税が行われることを表す。

(注2)給付段階において課税となる公的年⾦等については、その所得の計算上、公的年⾦等控除の適⽤がある。

(注3)①給付額の50% とその他の所得の合計額が、25,000 ドル超34,000 ドル以下の場合、㋐給付の50% 、㋑25,000 ドルを超える部分の50% 、のうち少ない方の金額(※)が課税対象(単身者の場合) 。

②給付額の50% とその他の所得の合計額が34,000 ドル超の場合は、㋒給付の85 %、㋓「34,000 ドルを超える部分の85% に、(※)で計算された額又は4,500 ドルのうち少ない金額を足した額」、のうち少ない方の金額が課税対象(単身者の場合) 。

なお、給付額の50% とその他の所得の合計額が25,000 ドル以下の場合は、給付は全額非課税となる。

②給付額の50% とその他の所得の合計額が34,000 ドル超の場合は、㋒給付の85 %、㋓「34,000 ドルを超える部分の85% に、(※)で計算された額又は4,500 ドルのうち少ない金額を足した額」、のうち少ない方の金額が課税対象(単身者の場合) 。

なお、給付額の50% とその他の所得の合計額が25,000 ドル以下の場合は、給付は全額非課税となる。

(注4)受給が開始された年に応じて、給付額の一定部分が課税対象となる(受給開始が2005 年以前の納税者は課税対象となる割合が50 %、2006 年以降の納税者は受給が開始された年に応じて当該割合が段階的に上昇し、受給開始が2025 年の納税者については83.5%、受給開始が2058 年の納税者については100 %となる予定。)。また、当該部分について、他の年金給付の課税対象部分と併せて、年102 ユーロの控除が認められる。

(注5)年金額に対する10 %の控除(年金受給者一人あたり最低控除額442 ユーロ、世帯あたり控除限度額4,321 ユーロ)が認められる。