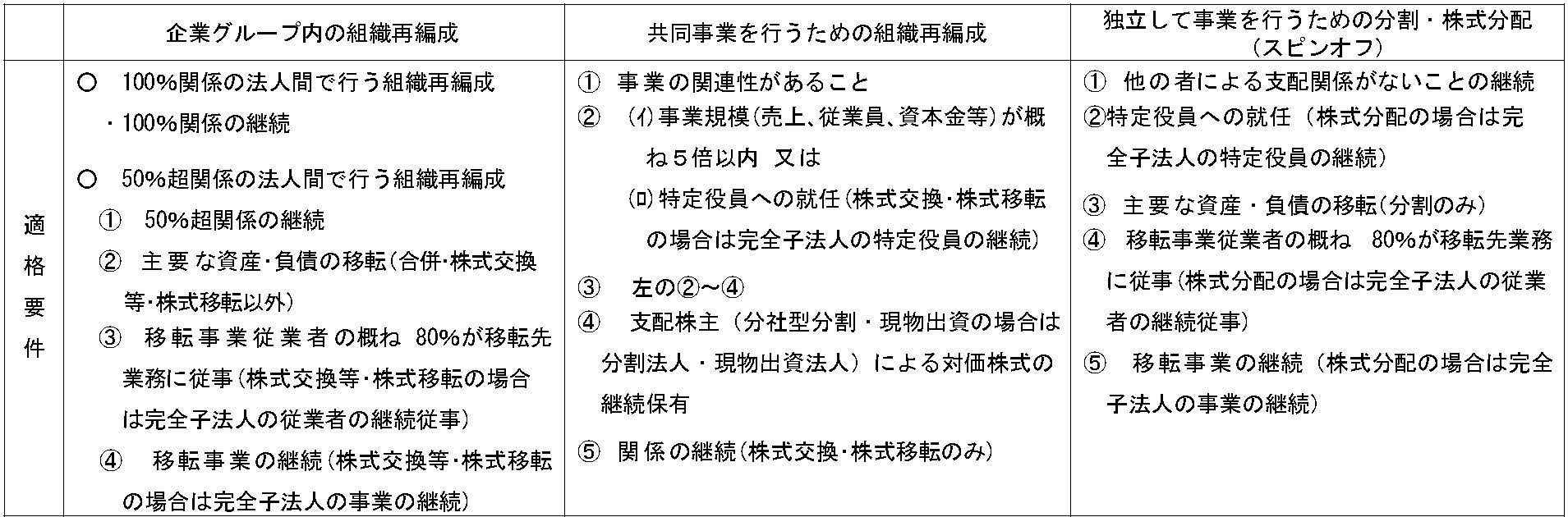

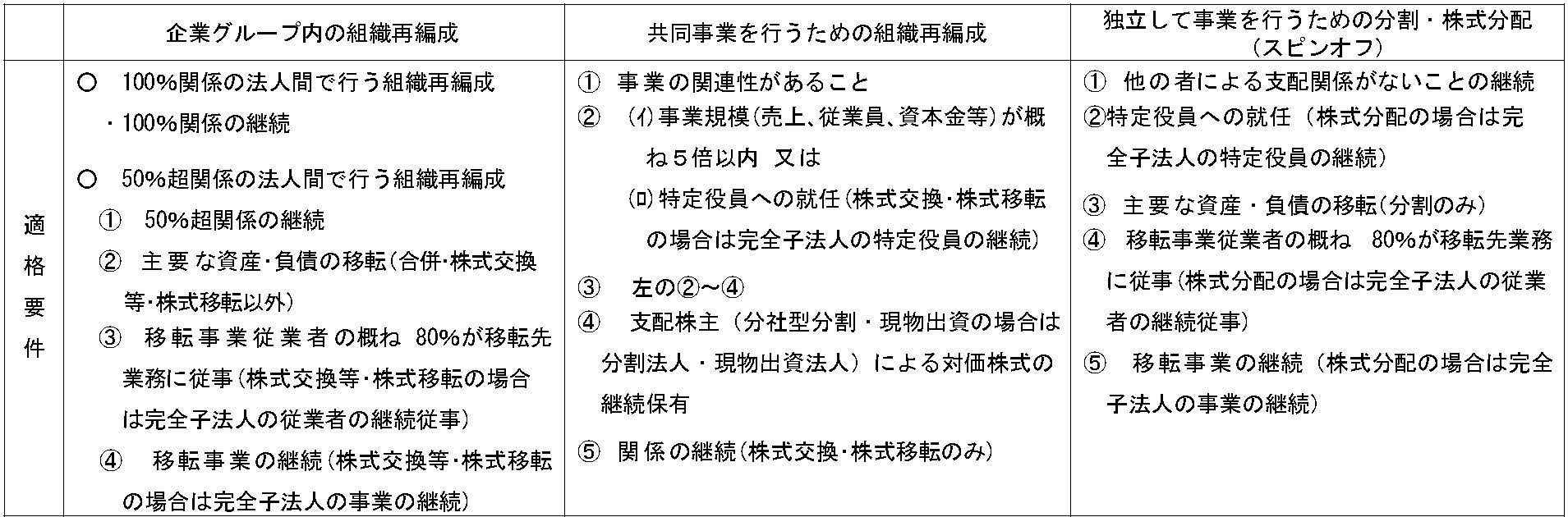

組織再編成の前後で経済実態に実質的な変更がないと考えられる「適格組織再編成」の場合には、合併等の組織再編成における移転資産等の譲渡損益と、株主の株式の譲渡損益の計上を繰り延べることとされる等、以下のように整理されています。

1.組織再編成の当事者である法人の課税の取扱い

・ 資産が移転する際にはその移転資産の譲渡損益に課税するのが原則。

・ 組織再編成(合併、分割、現物出資、現物分配)についても同様。

・ ただし、組織再編成により資産を移転する前後で経済実態に実質的な変更がない、すなわち「移転資産に対する支配が再編成後も継続している」と認められる場合は移転資産の譲渡損益の計上を繰り延べる、との考え方に基づき、次の組織再編成で、対価として合併法人等の株式のみの交付(※)をする場合には、適格組織再編成として課税繰延べ(株式交換等及び株式移転については、非適格の場合に時価評価課税)。

※ 合併、分割及び株式交換については、合併法人、分割承継法人又は株式交換完全親法人の100%親法人の株式のみの交付を含む。

※ 持株割合が3分の2以上の関係法人間の合併又は株式交換については、対価の制限なし。

※ 無対価の組織再編成についても、一定の場合には課税繰延べ。

※ 法人税法別表第2(公益法人等)又は別表第3(協同組合等)に掲げる法人のうち、一定の組合等のみを当事者とする合併又は分割型分割については、②の要件を除外。

2.株主の課税の取扱い

株主が、合併法人等の株式のみの交付(※1)を受けた場合は、旧株の譲渡損益課税を繰延べ。(※2)

※1 合併、分割及び株式交換については、合併法人、分割承継法人又は株式交換完全親法人の100%親法人の株式のみの交付を含む。

※2 会社法の株式交付により株式交付親会社の株式の交付を受けた場合についても、譲渡した株式の譲渡損益のうちその交付を受けた株式交付親会社の株式に対応する部分の計上を繰り延べる。ただし、対価として交付を受けた資産の価額のうち株式交付親会社の株式の価額が80%未満である場合及びその株式交付後にその株式交付親会社が同族会社(非同族の同族会社を除く。)に該当する場合を除く。(租税特別措置法)