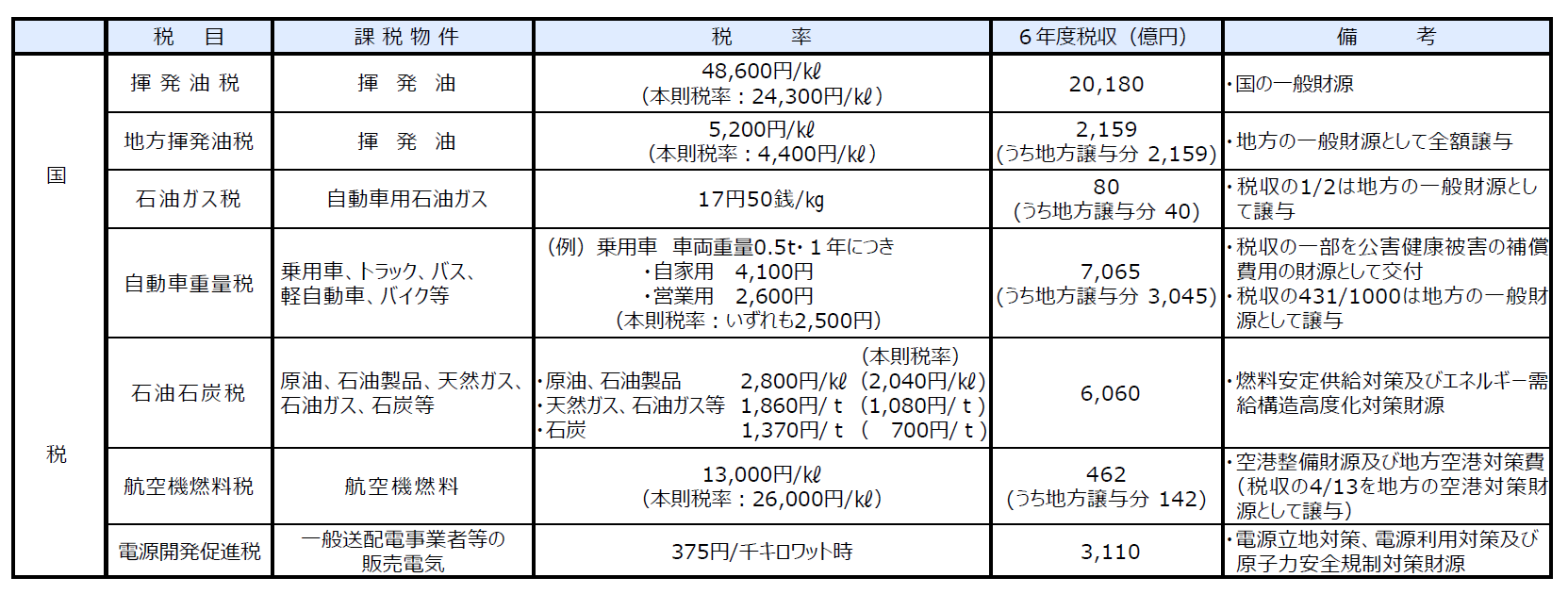

自動車関係諸税・エネルギー関係諸税(国税)の概要

自動車関係諸税・エネルギー関係諸税として、国税では、揮発油税及び地方揮発油税、石油ガス税、自動車重量税、石油石炭税、航空機燃料税、電源開発促進税が課税されています。各税目の概要は、以下のとおりです。

(注1)税収は、国税は予算額、地方税は地方財政計画額である。

(注2)揮発油税、地方揮発油税及び自動車重量税の税率は、租税特別措置法による当分の間税率であり、軽油引取税の税率は、地方税法附則による当分の間税率である。

(注3)令和16年4月1日より、揮発油税の税率については48,300円(本則税率:24,000円)、地方揮発油税の税率については5,500円(本則税率:4,700円)となる。

(注4)石油石炭税の税率は、租税特別措置法による特例税率である。

(注5)(令和5年度改正)航空機燃料税の税率は、租税特別措置法による特例税率であり、令和9年4月からは18,000円/㎘(税収の2/9を地方に譲与)となる(令和10年3月末まで)。

なお、令和7年3月末までは13,000円/㎘(税収の4/13を地方に譲与)。

自動車に係る課税関係

※揮発油税、地方揮発油税(旧地方道路税)、石油ガス税、自動車重量税、軽油引取税については、旧自動車取得税と合わせて、道路特定財源とされていたが、平成21 年に一般財源化された。

(注1)燃費性能等に応じて税率を決定。

(注2)13 年超経過車は重課対象(電気自動車等は除く)。

(注3)エコカー減税によりさらに減免あり。

(注4)13 年超/18 超経過車は異なる税率が適用される。

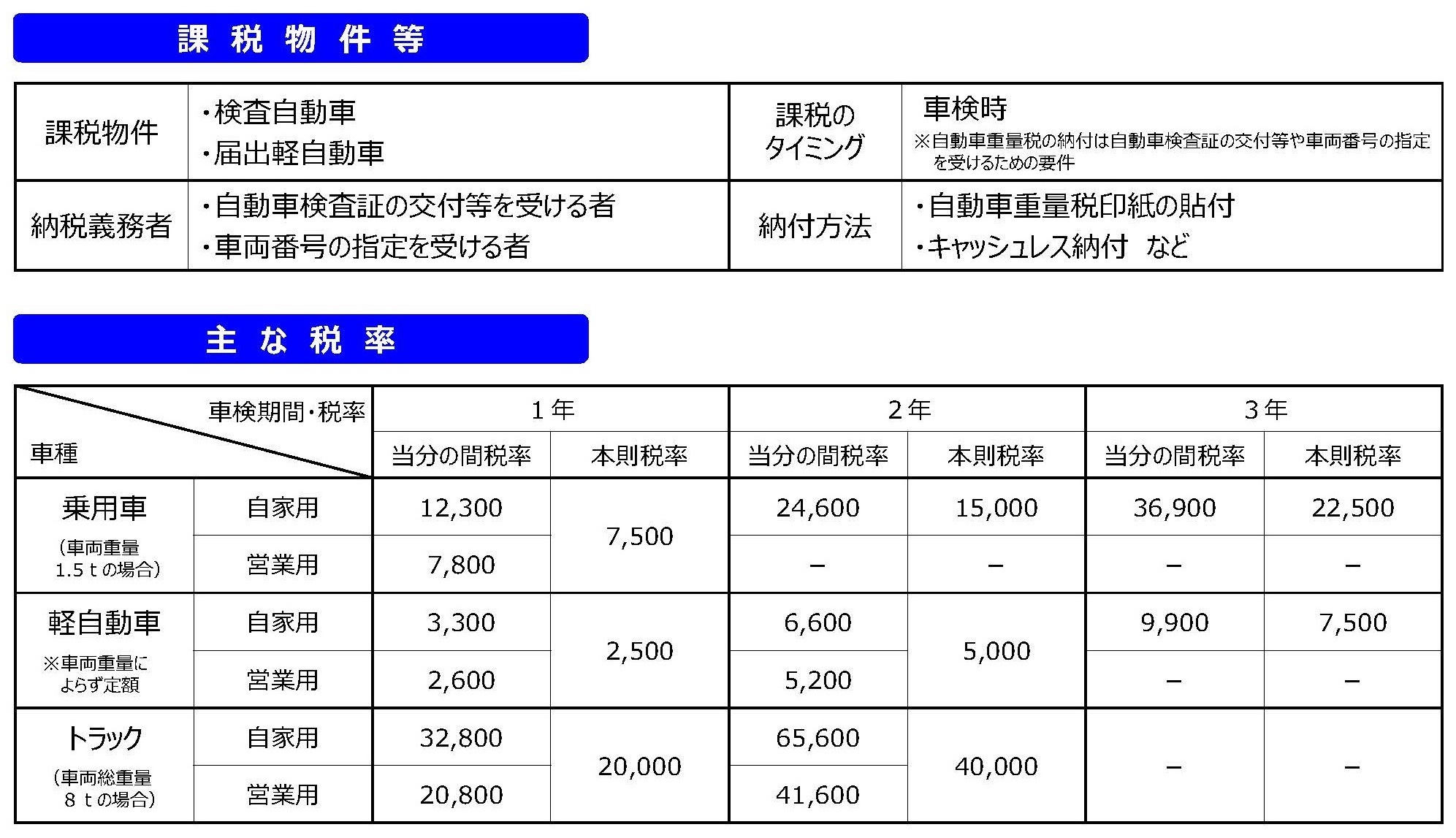

自動車重量税の概要

(注1)13年超/18年超の経年車には異なる税率が適用される。例えば自家用乗用車の場合、13年未満は4,100円であるが、13年超は5,700円、18年超は6,300円 (いずれも0.5tごと・ 1年あたりの額)となる。なお、平成22年度税制改正前は、経過年数に関わらず一律6,300円とされていた。

(注2)足元のエコカー減税の対象となる車等、一定の環境性能を有する車両に該当する場合、本則税率が適用される(13年超/18年超の場合を含む)。

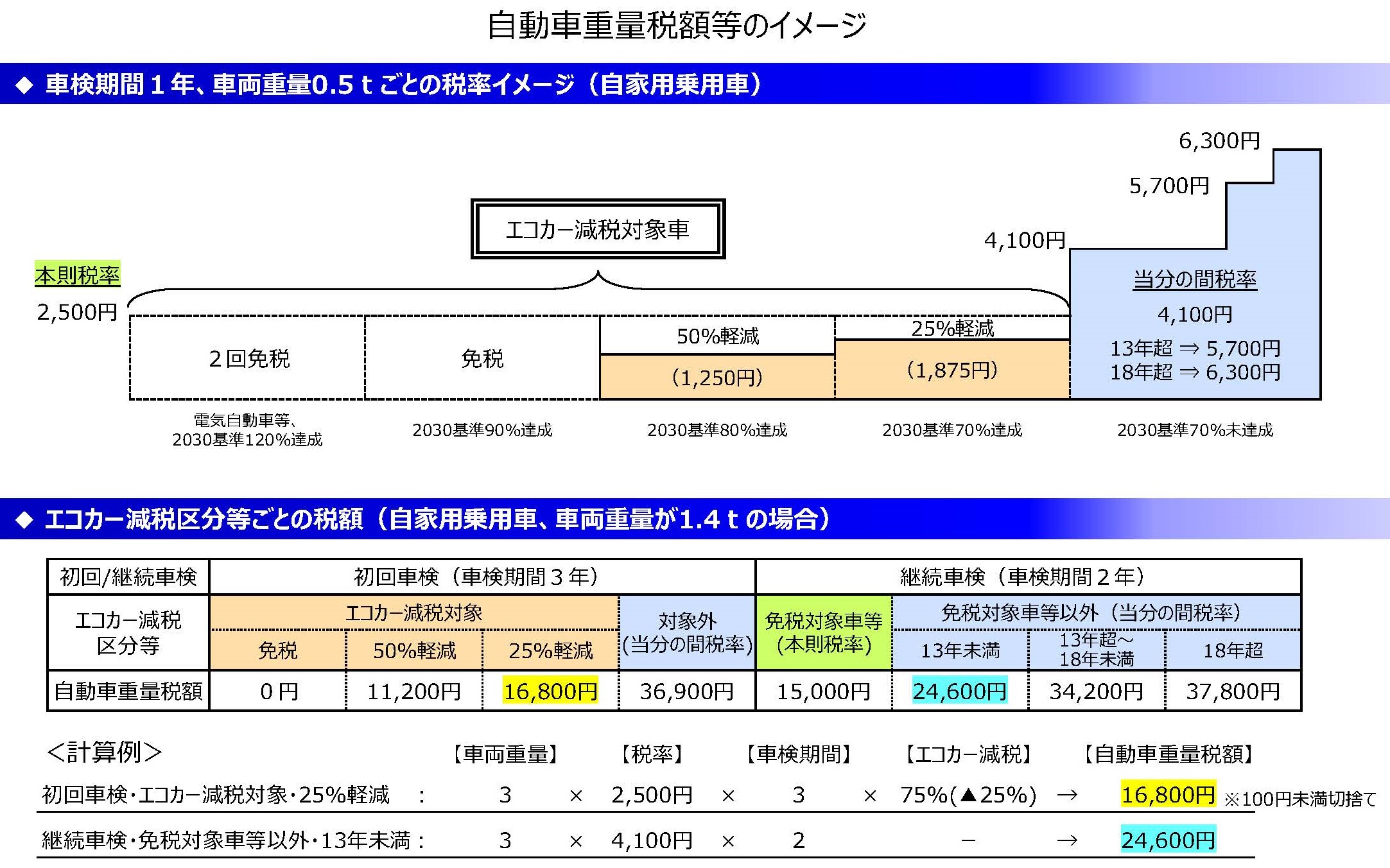

(注1)令和6年1月時点の制度を示したもの。

(注2)ガソリン車・LPG車、クリーンディーゼル車の減免対象は、2020年度燃費基準達成車に限る。2030基準とは2030年度燃費基準を指す。

(注3)継続車検を受ける際、免税対象車等(=エコカー減税対象車及びそれと同程度の環境性能を有する車両)に該当する場合には本則税率が適用される(13年超/18年超の場合を含む)。

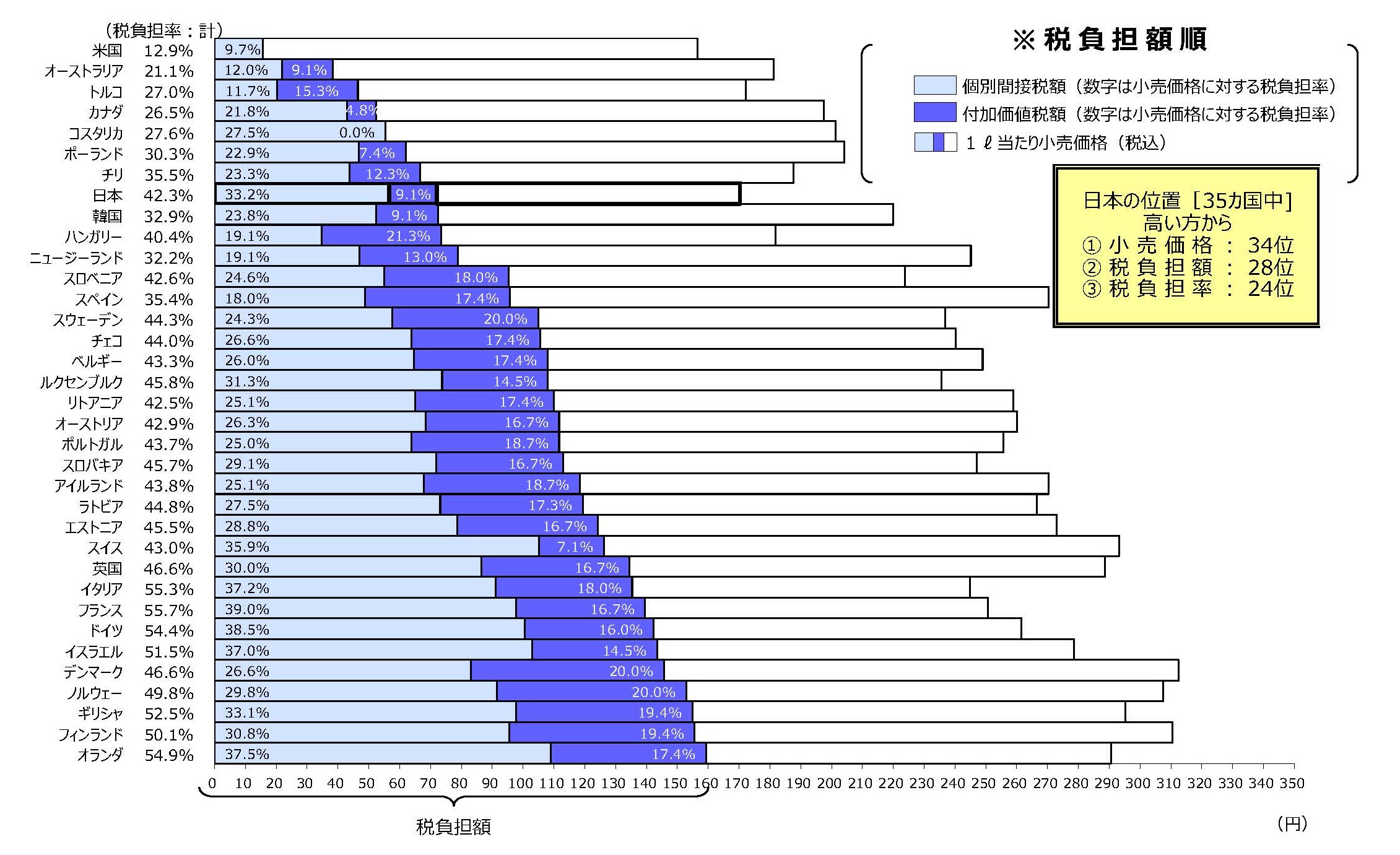

OECD加盟国(35ヵ国)におけるガソリン1ℓ当たりの価格と税の比較(2024年第3四半期)

(注1)原則、IEA “Energy prices and taxes” から2024 年第3四半期のデータを記載。2024 年第3四半期のデータが推計値であるフランス、デンマークについては、2024 年第2四半期のデータを記載。なお、OECD 加盟国のうちコロンビア、アイスランド、メキシコについては、比較可能なデータが存在しないため、掲載していない。

(注2)個別間接税にはエネルギー消費に課される付加価値税に相当しないすべての税(例:エネルギー税、炭素税)が含まれ、日本の個別間接税は、揮発油税、地方揮発油税及び石油石炭税である。なお、ガソリンに係る日本の石油石炭税の本則税率は2.04 円/ℓ であるが、地球温暖化対策のための課税の特例により、2.8 円/ℓ となっており、本比較では、これを基に計算している。

(注3)⽇本の消費税及び地⽅消費税は、付加価値税に区分している。なお、⽶国は、連邦における付加価値税は存在せず、地⽅税として⼩売売上税は存在するものの、IEAによると平均的な⼩売売上税を計算するために必要な細分化された消費データが⼊⼿困難なため、上記グラフでの付加価値税額には含まれていない。

(注4)四捨五入の関係上、各項目の計数の和が合計値と一致しないことがある。

(備考)邦貨換算レートは、基準外国為替相場及び裁定外国為替相場:データに対応する四半期の平均値を適⽤。