2019年10月に消費税率は10%になりました。

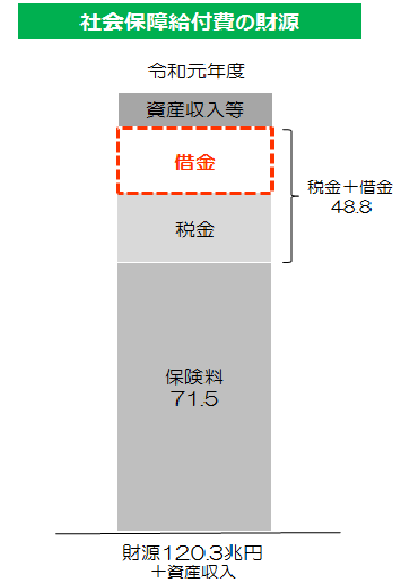

社会保障制度の財源は、保険料や税金だけでなく、多くの借金に頼っており、子や孫などの将来世代に負担を先送りしています。

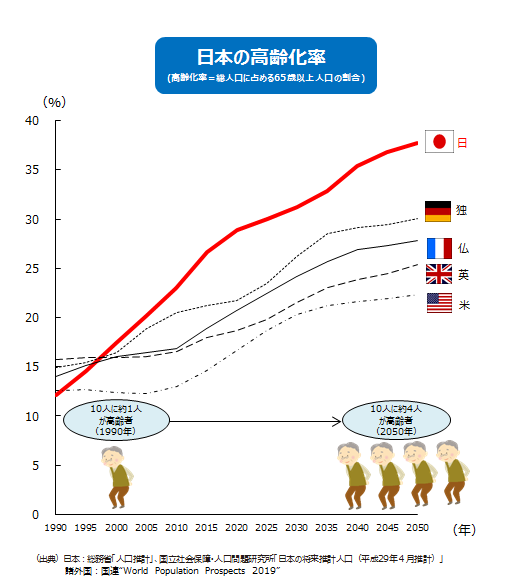

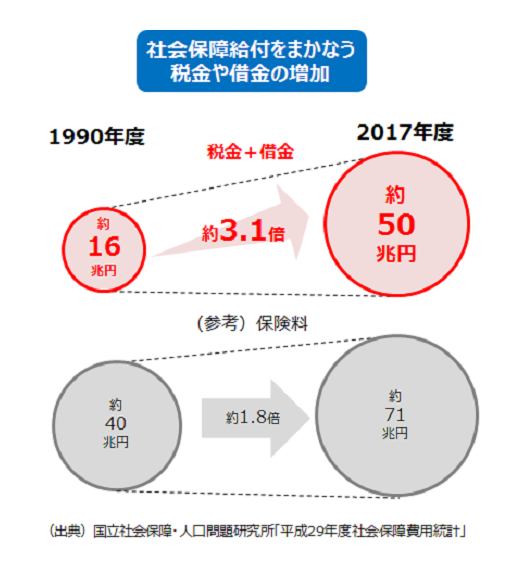

少子高齢化が急速に進み、社会保障費は増え続け、税金や借金に頼る部分も増えています。安定的な財源を確保し、社会保障制度を次世代に引き継ぎ、全世代型に転換する必要があります。こうした背景の下、消費税率は10%に引き上げられました。

消費税率の引上げ分は、すべての世代を対象とする社会保障のために使われます。

さらに詳しく

社会保障制度とその財源について

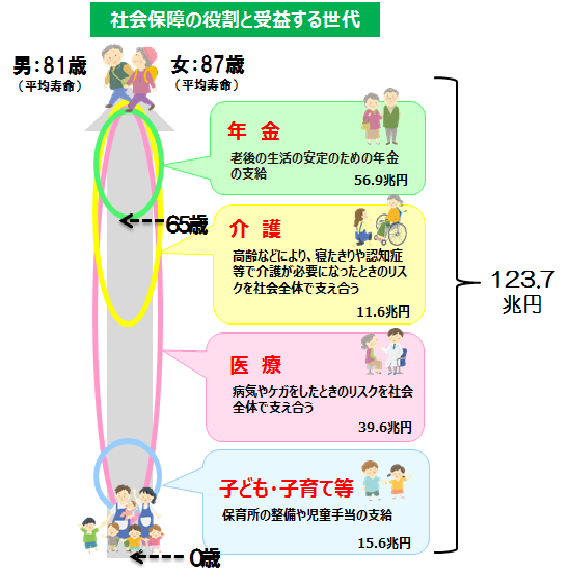

社会保障制度の基本は保険料による支え合いですが、保険料のみでは負担が現役世代に集中してしまうため、税金や借金も充てています。このうちの多くは借金に頼っており、私たちの子や孫の世代に負担を先送りしている状況です。私たちが受益する社会保障の負担は、あらゆる世代で負担を分かち合いながら私たちでまかなう必要があります。また、少子高齢化という最大の壁に立ち向かうため、社会保障制度を全世代型に転換していかなければなりません。

さらに詳しく

社会保障の持続可能性について

日本は速いスピードで高齢化が進んでおり、高齢化に伴う社会保障の費用は増え続け、税金や借金に頼る分も増えています。

現在の社会保障制度を次世代に引き継ぐためには安定的な財源の確保が必要です。

社会保障制度を次世代に引き継ぎ、全世代型に転換するため、2019年10月に消費税率が8%から10%に引き上げられました。

さらに詳しく

なぜ消費税か

人生の様々な場面で生活を支える社会保障は、あらゆる世代の安心につながるセーフティネット。安定した社会保障制度を次の世代に引き継いでいくことが重要です。そのため、

- 高齢化が進み支え手が減少していく中で特定の世代に負担が偏らない財源

- 景気(経済動向)などの変化に左右されにくい財源

- 経済活動に対する影響が相対的に小さい財源

で支える必要があります。

-

1.負担を分かち合う

消費税は物やサービスを購入する際、国民の誰もが負担します。

そのため、現役世代など特定の世代に負担が偏らず、国民全体で広く負担を分かち合うことができる税です。- なお、所得の低い方への配慮の観点から、消費税率10%への引上げの際に、飲食料品(お酒・外食を除く)等の税率を8%とする軽減税率制度を実施しています。

-

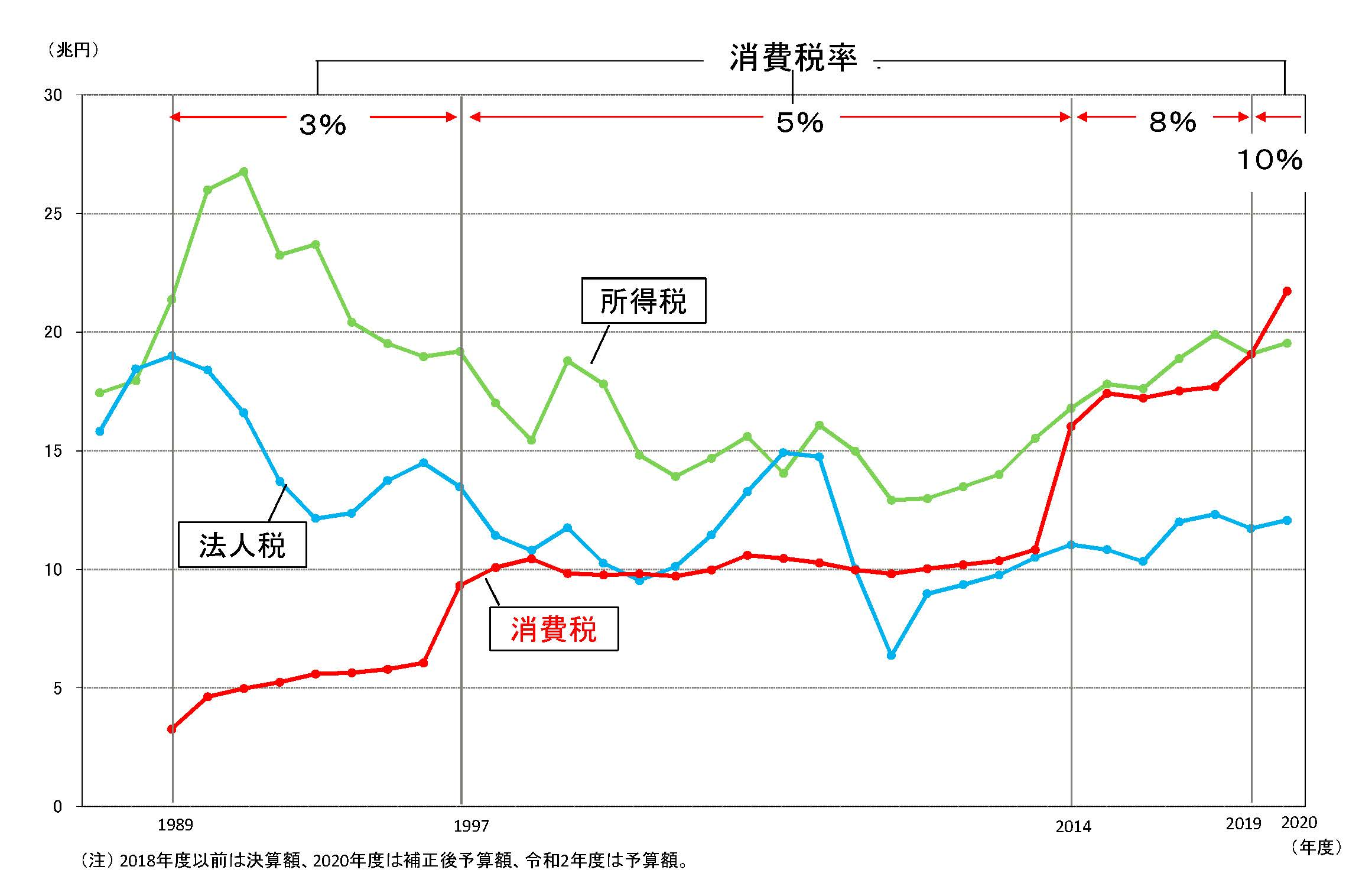

2.税収が安定的

消費税収は、経済動向等の変化に左右されにくいという特徴があります。

そのため、皆さんの生活を支える社会保障制度を安定的で持続可能なものにするための財源としてふさわしい税です。

-

3.経済活動に対する影響が小さい

消費税は、貯蓄・投資を行う意欲や勤労意欲に対する影響が相対的に小さく、経済成長と親和的です。

また、輸入品には課税される一方、輸出は免税となるため、事業者の国際競争力に中立的です。

全世代型の社会保障制度へ

消費税率を引き上げることによる増収分は、すべて社会保障に充て、待機児童の解消や幼児教育・保育の無償化など子育て世代のためにも充当し、「全世代型」の社会保障に転換します。

消費税率引上げによる増収分は全額を社会保障に充当し、

「全世代型」の社会保障制度に転換

消費税率の引上げで実現する政策

-

待機児童の解消

2020年度末までに32万人分の受け皿を拡充

-

幼児教育・保育の無償化

3歳から5歳までのすべての子供たちの幼稚園・保育所・認定こども園の費用を無償化(0歳~2歳児についても、所得が低い家庭を対象として無償化)

-

高等教育の無償化

所得が低い家庭の真に支援の必要な子供たちに対し、授業料減免・給付型奨学金支給

-

介護職員の処遇改善

介護人材の処遇改善により、介護の受け皿を整備

-

所得の低い高齢者の

介護保険料軽減所得が低い高齢者の保険料の軽減を強化

-

年金生活者支援給付金の

支給所得が低い年金受給者に対して、最大年6万円を給付

軽減税率制度について

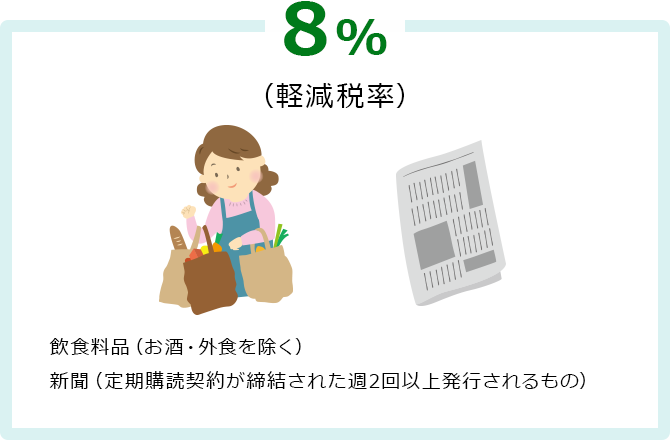

軽減税率制度の実施

2019年10月の消費税率10%への引上げと同時に、所得の低い方々への配慮の観点から、飲食料品(お酒・外食を除く)等の購入に係る税率については8%とする軽減税率制度を実施しています。

軽減税率制度の趣旨

消費税率10%への引き上げ後も、日々の生活において、幅広い消費者が購入している飲食料品(お酒・外食を除く)等に係る消費税率を8%とすることにより、家計への影響を緩和するというメリットがあります。

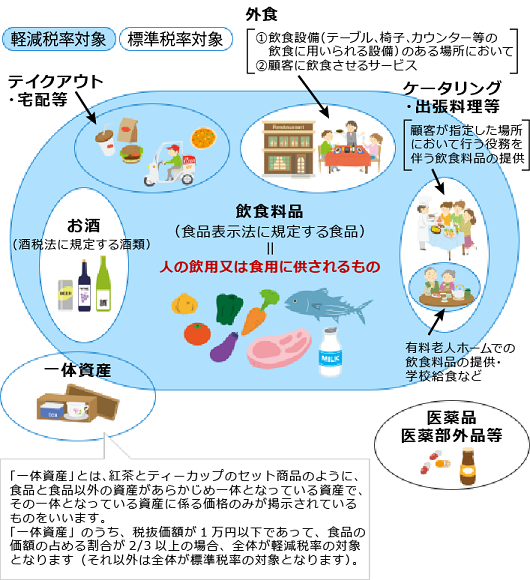

軽減税率の対象品目

- 飲食料品(お酒・外食を除く)

- 新聞(定期購読契約された週2回以上発行されるもの)

飲食料品の範囲のイメージ

日々の買い物における軽減税率制度

消費税率が標準税率10%と軽減税率8%の複数税率になったため、日々の買い物において、以下のとおり、軽減税率制度に対応したレシートの交付や意思確認が行われます。

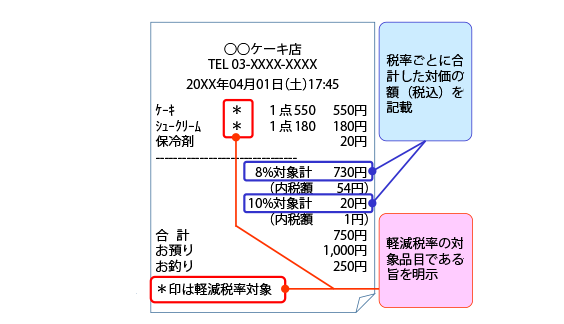

- 購入した商品・サービスによって、税率が異なります。適用税率は以下のようにレシートを見れば確認することができます。

軽減税率制度に対応したレシートのイメージ

- 「持ち帰り」(テイクアウト)だけでなく、テーブルやイスなど飲食に用いられる設備があり、飲食(イートイン)もできる小売店(スーパーマーケットやコンビニエンスストアなど)での飲食料品の購入の場面では、売り手(小売店側)は、販売の時点で適用税率を判断するため、お客様に「イートインなのか」「テイクアウトなのか」を確認することとなります。

- テイクアウトの場合は軽減税率が適用されますが、イートインの場合は外食として標準税率が適用されます。

- 意思確認の方法は、例えば、「店員さんが口頭で直接確認する」、「掲示等に従いお客様から申し出を求める」、といったように、売り手の営業実態に応じ様々な方法で行われます。

イートインもできる小売店での売り手による意思確認のイメージ

事業者における軽減税率制度への対応

軽減税率制度の実施に伴い、消費税率が標準税率10%と軽減税率8%の複数税率になったことから、仕入税額控除のために保存が必要となる請求書等が変わりました。

- 軽減税率の適用対象となる飲食料品等の販売がない事業者の方も、例えば、飲食料品等の仕入れがある場合には、帳簿上、軽減税率対象である旨を明記する必要があります。