(1)消費税について

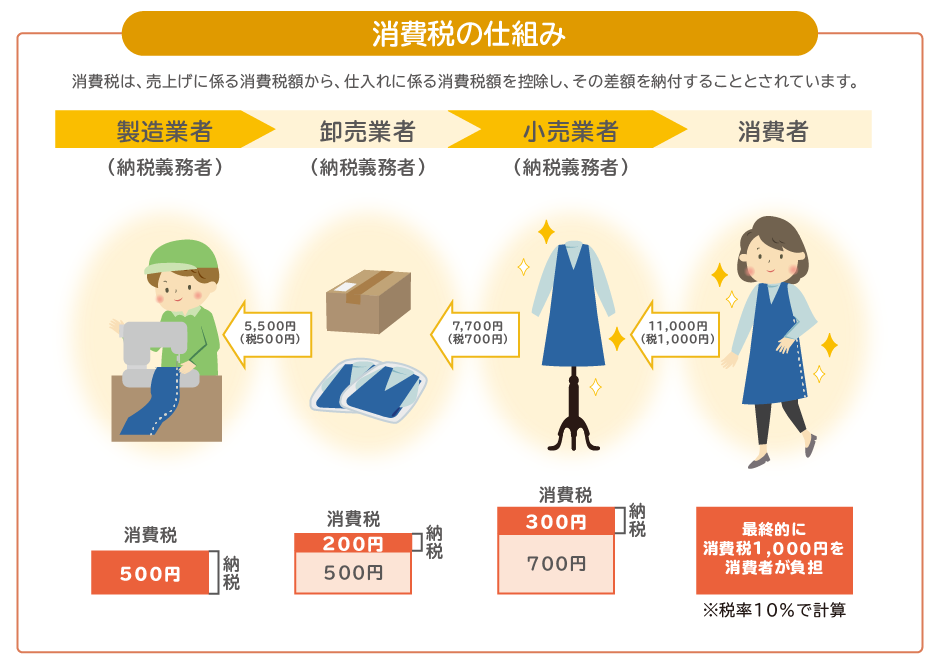

消費税は、消費一般に対して広く公平に課される税です。そのため、原則として全ての財貨・サービスの国内における販売、提供などが課税対象であり、事業者を納税義務者として、その売上げに対して課税されます。また、税の累積を排除するために、事業者は、売上げに係る消費税額から仕入れに係る消費税額を控除し、その差額を納付することとされています。

事業者に課される消費税相当額は、コストとして販売価格に織り込まれ、最終的には消費者が負担することが予定されています。

(「直接税」と呼ばれる所得税などに対し、このように納税義務者と実質負担者が異なる税を「間接税」と呼びます。)

※本章においては、消費税(国税)と地方消費税(地方税)を合わせて「消費税」と表記しています。

(2)消費税率引上げについて

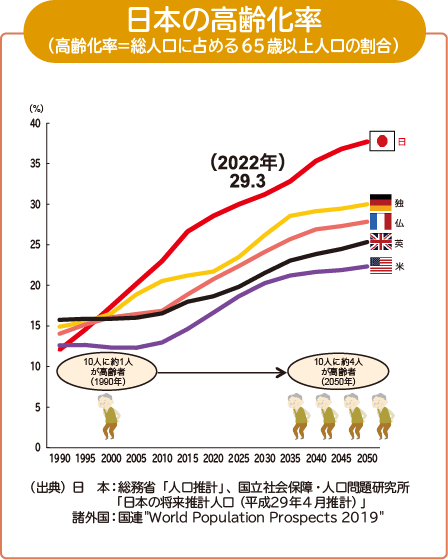

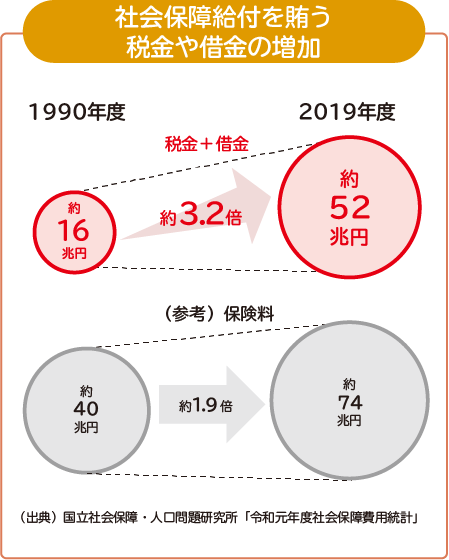

社会保障の財源は、基本は保険料による支え合いですが、保険料のみでは負担が現役世代に集中してしまうため、税金や借金も充てています。また、日本は急速に高齢化が進んでおり、高齢化に伴う社会保障の費用は増え続け、税金や借金に頼る分も増えています。このうち借金に頼っている部分も多く、私たちの子どもや孫などの将来世代に負担を先送りしている状況です。

私たちが受益する社会保障の負担をあらゆる世代で分かち合い、現在の社会保障制度を次世代に引き継ぐためには、安定的な財源の確保が必要です。

こうした背景の下、令和元年(2019年)10月に消費税率は8%から10%に引き上げられました。

※消費税は、現役世代など特定の世代に負担が集中せず、経済活動に対する影響が相対的に小さく、税収が景気などの変化に左右されにくいことから、社会保障の安定財源に適しています。

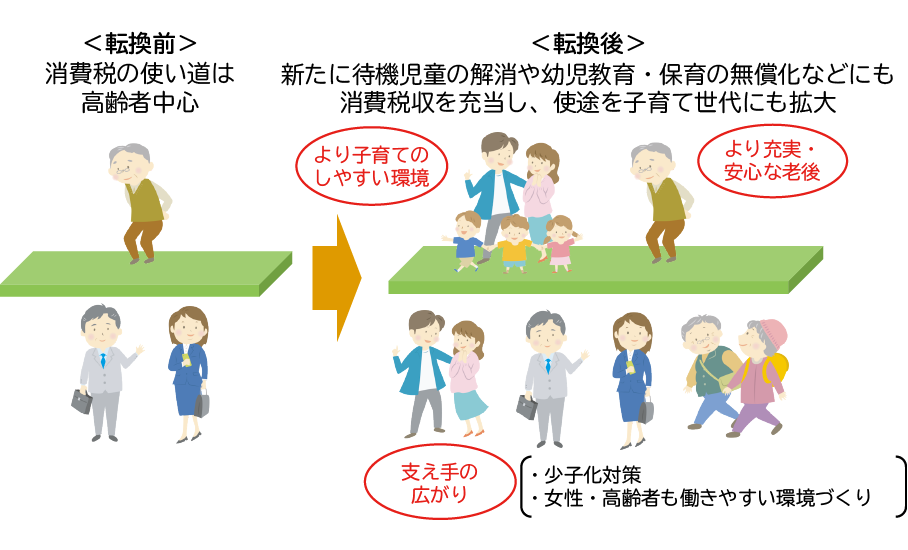

全世代型の社会保障制度へ転換します

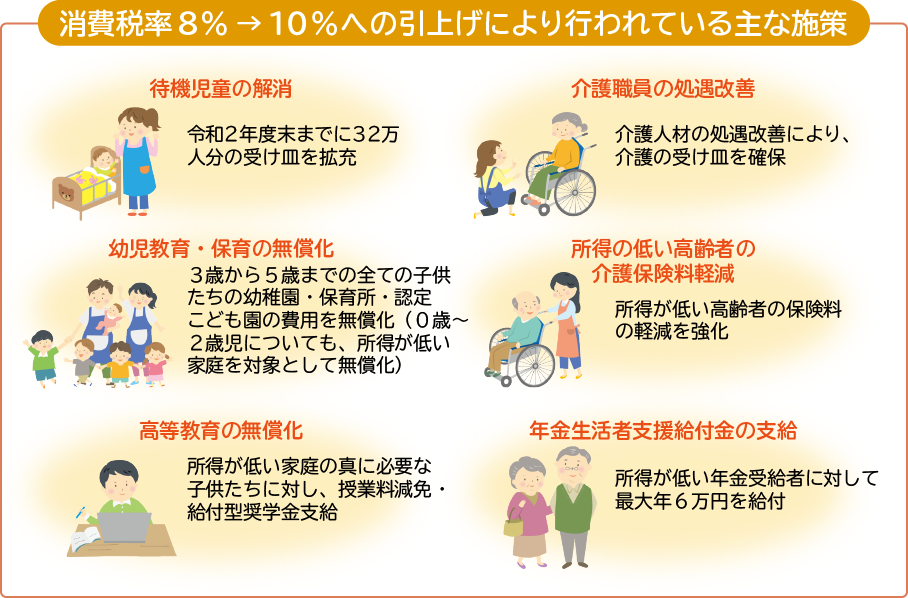

消費税率引上げによる増収分は全て社会保障に充て、従来、高齢者中心となっていた社会保障制度を拡充し、待機児童の解消や幼児教育・保育の無償化など子育て世代や現役世代のためにも使えるよう、「全世代型」の社会保障に転換します。

(注1)上記は、原則的な取扱いを示したもので、代表的な品目に対する税率のみを記載しており、品目によっては税率が変わることに留意が必要。なお、新型コロナウイルス感染症に伴う措置として、時限的に税率の引下げや軽減税率の対象品目の拡大等を実施している場合がある。

(注2)上記中、■が食料品に係る適用税率である。「0」と記載のある国は、食料品についてゼロ税率が適用される国である。「非」と記載のある国は、食料品が非課税対象となる国である。なお、軽減税率・ゼロ税率の適用及び非課税対象とされる食料品の範囲は各国ごとに異なり、食料品によっては上記以外の取扱いとなる場合がある。

(注3)ベルギー、クロアチア、キプロス、ギリシャ、イタリア、ルーマニア、スロベニアについては2021年1月時点の数字。

(注4)カナダについては、(1)連邦税である財貨・サービス税のみ課されている州、(2)財貨・サービス税に加えて、州税としての付加価値税も課されている州、(3)連邦・州共通の税としての付加価値税が課されている州が存在。なお、表中では(3)の類型であるオンタリオ州の税率を記載(連邦・州共通の付加価値税13%(うち州税8%))。

(注5)ポーランドにおいては、本則税率は22%、7%、5%の3段階であるが、財政状況に応じて税率を変更する旨の規定があり、現在は特例として23%、8%、5%の税率が適用されている。

(注6)米国では、連邦における付加価値税は存在しないが、地方税として、売買取引に対する小売売上税が存在する(例:ニューヨーク州及びニューヨーク市の合計8.875%)。

(出典)OECD資料、欧州委員会及び各国政府ホームページ、IBFD等。

(3)消費税の「軽減税率制度」について

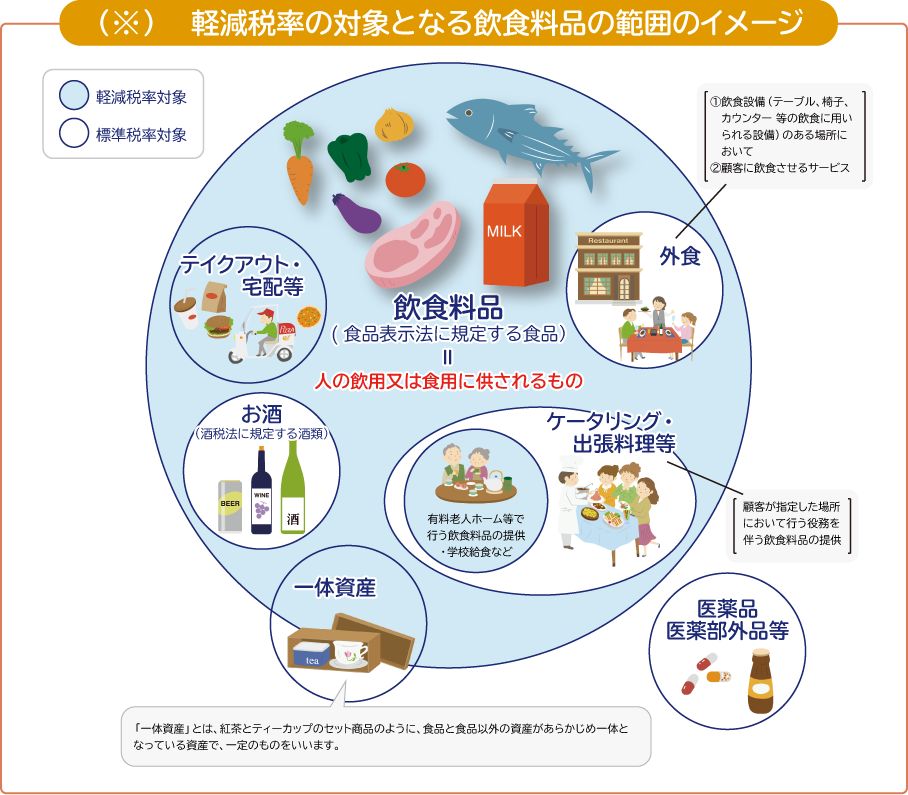

消費税率10%への引上げと同時に、所得の低い方々への配慮の観点から、飲食料品(お酒・外食を除く)等の購入に係る税率については8%とする軽減税率制度を実施しています。

日々の生活において、幅広い消費者が購入している飲食料品(お酒・外食を除く)等に軽減税率を適用することにより、家計への影響を緩和するというメリットがあります。