(1)相続税について

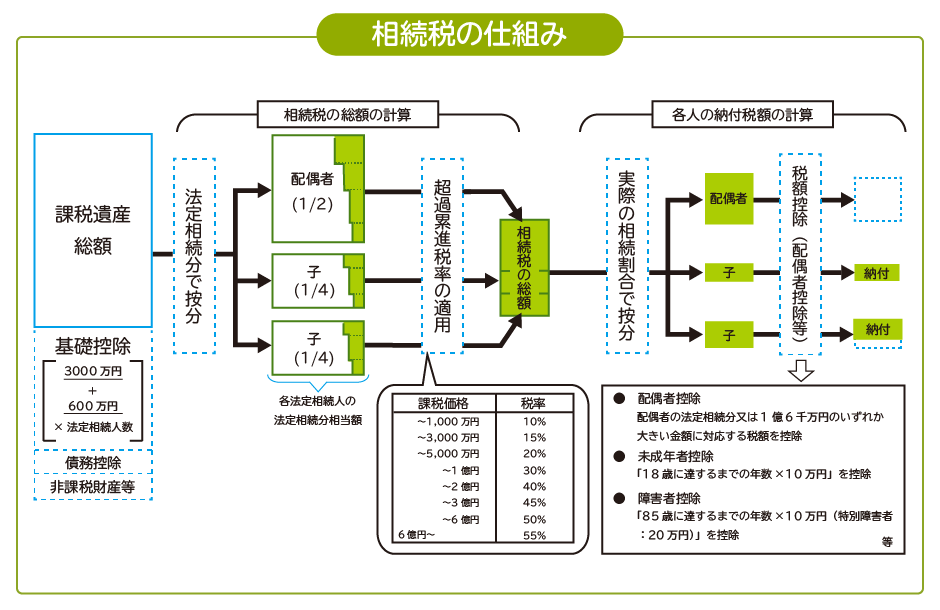

相続税は、相続等により財産を取得した場合に、その取得した財産に課される税です。財産の価額が高くなるほど税率が上がる累進税率を適用することで、資産の再分配を図るという役割を果たしています。

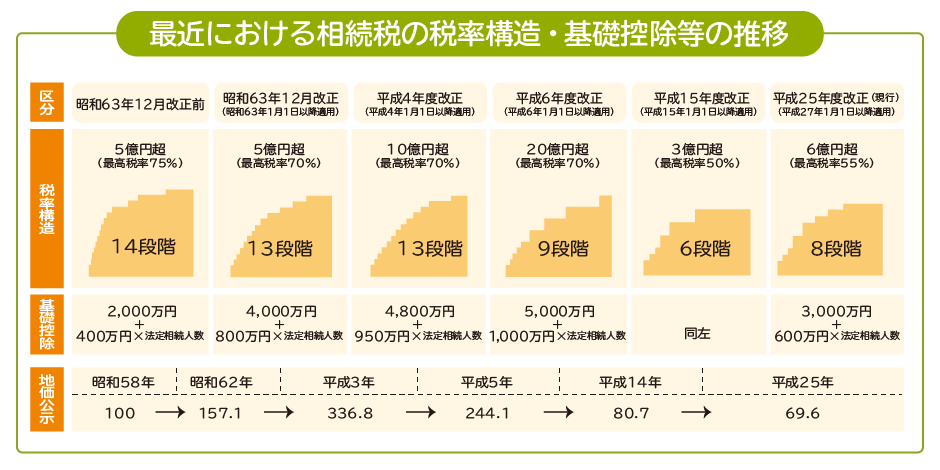

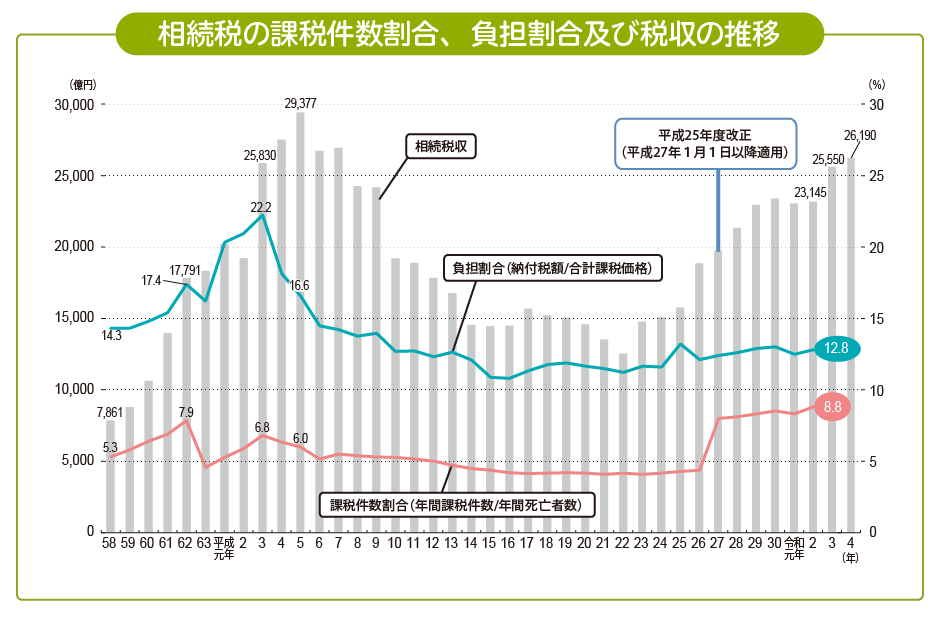

相続税は、相続した財産の価額から基礎控除といわれる一定の額を控除して計算します。この基礎控除の水準は、バブル期の地価の上昇に伴い引き上げられてきましたが、その後、地価は下落を続けているにもかかわらず、基礎控除の水準は据え置かれてきました。また、税率も徐々に引き下げられてきました。そのため、相続税が課されるのは、亡くなられた方の4%程度に低下し、相続税の再分配機能が低下しているといった指摘がされていました。

こうした状況を踏まえ、相続税の再分配機能を回復し、格差の固定化を防止するため、平成25年度税制改正では、地価動向等を踏まえた基礎控除の引下げによる課税ベースの拡大を図るとともに、税率構造について見直しが行われました。

(注1) 相続税収は各年度の税収であり、贈与税収を含む(令和2年度以前は決算額、令和3年度は補正後予算額、令和4年度は予算額)。

(注2) 課税件数、納付税額及び合計課税価格は、「国税庁統計年報書」により、死亡者数は、「人口動態統計」(厚生労働省)による。

(2)贈与税について

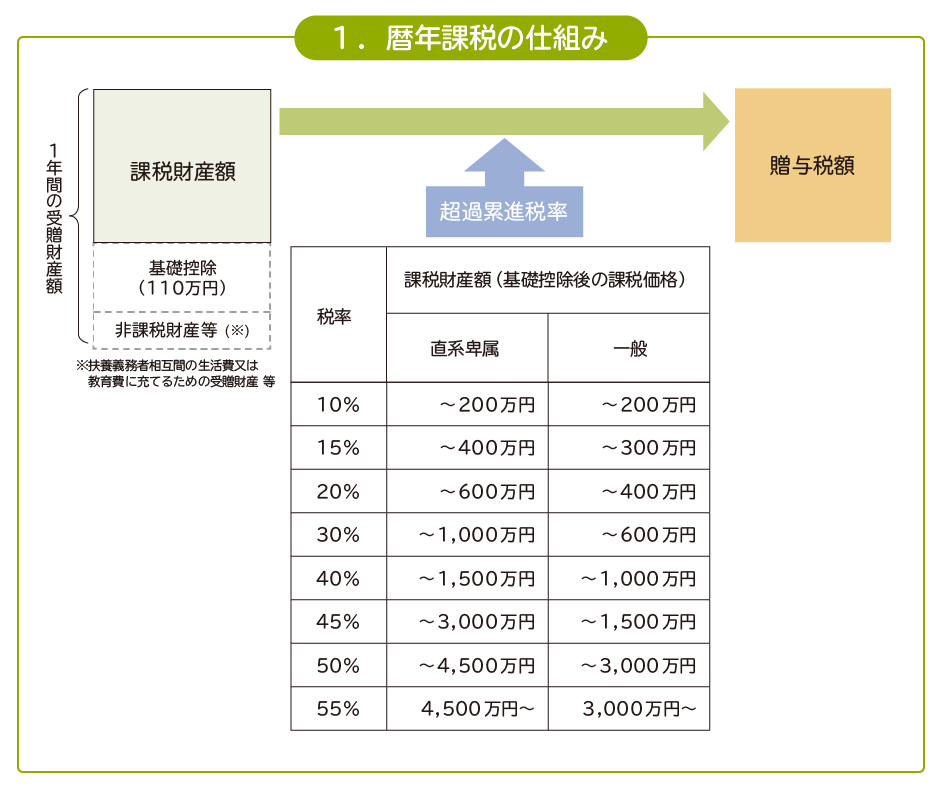

贈与税は、個人から贈与により財産を取得した場合に、その取得した財産に課される税です。生前に贈与することで相続税の課税を逃れようとする行為を防ぐという意味で、相続税を補完する役割を果たしています。

昨今の高齢化の進展に伴い、相続による子や孫世代への資産移転の時期がより後半にシフトしています。他方で、高齢者の保有する資産が現在より早い時期に子や孫世代に移転するようになれば、その有効活用を通じて経済社会の活性化に繋がるといった点が期待されます。

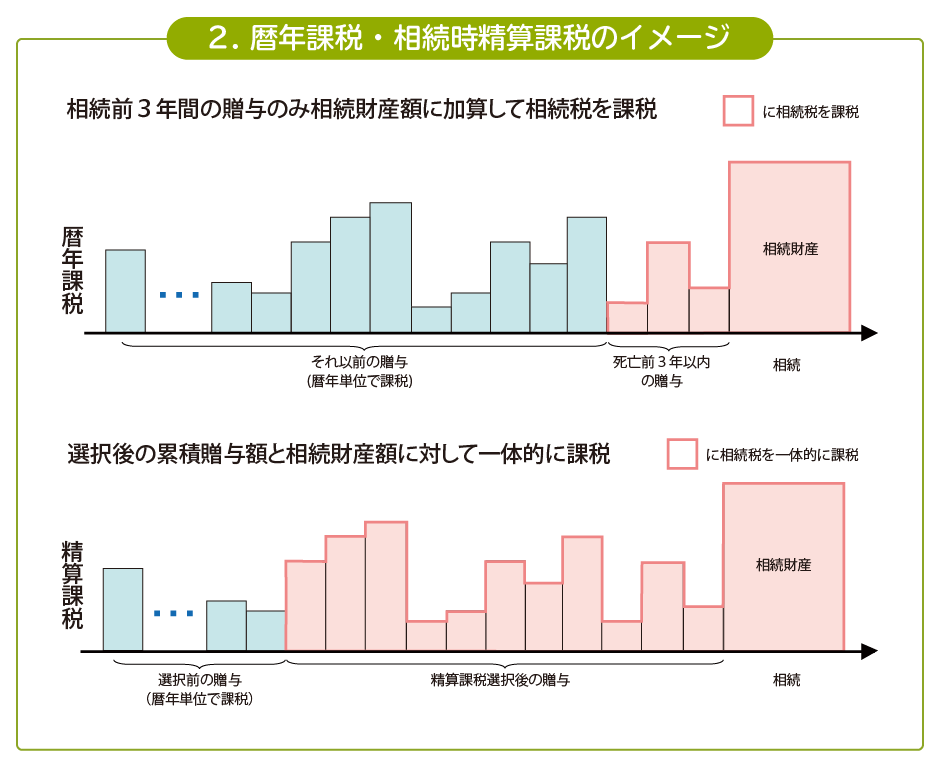

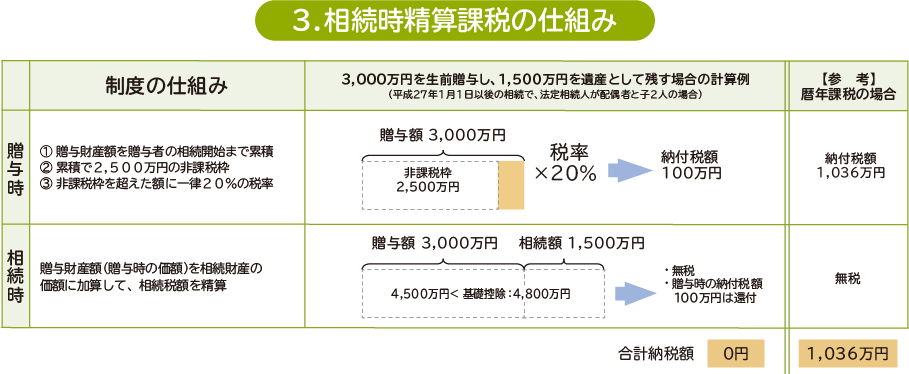

こうした観点から、生前の贈与を容易にして、早期に高齢者の保有する資産を子や孫世代に移転できるように、贈与時に一律20%の贈与税を納付し、後に相続税の計算の際に精算する相続時精算課税制度を導入しています(暦年課税との選択制)。