受取配当等の益金不算入制度の概要

減価償却制度の概要

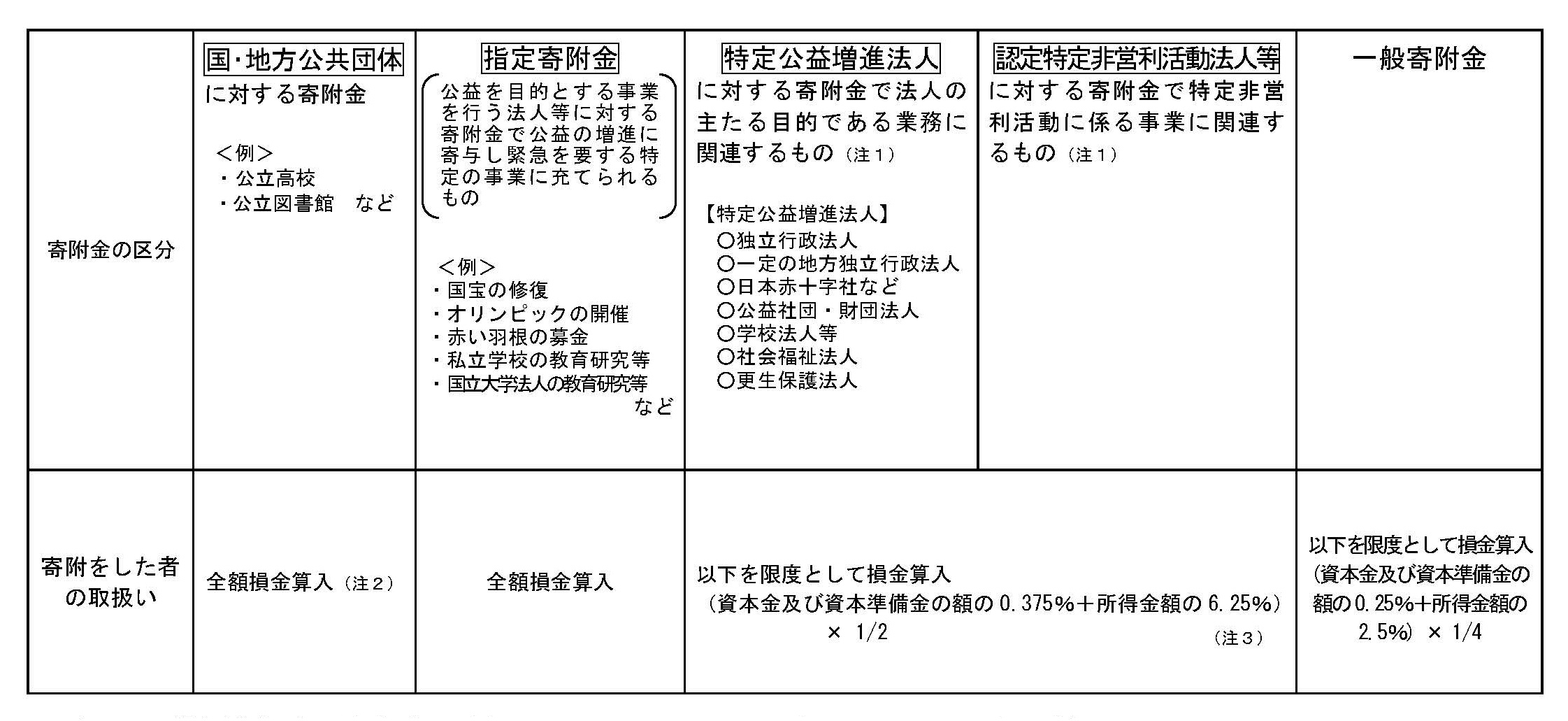

寄附税制の概要

法人が支出する寄附金は、その法人の事業との関連性がなく、利益処分の性質も有することから、原則として損金算入を制限する一方、国・地方公共団体などに対する寄附金については一般の寄附金とは異なる特例措置が設けられています。

(注1)出資に関する業務に充てられることが明らかな寄附金(例:寄附金の使途を出資業務に限定して募集された寄附金)を除く。

(注2)認定地方公共団体のまち・ひと・しごと創生寄附活用事業に関連する寄附金については、全額損金算入に加えて、(寄附金×40%-住民税からの控除額)と寄附金×10%とのうちいずれか少ない金額の税額控除(法人税額の5%を限度)ができる。

(注3)特定公益増進法人及び認定特定非営利活動法人等に対して法人が支出した寄附金のうち損金算入されなかった部分については、一般寄附金とあわせて(資本金及び資本準備金の額の0.25%+所得金額の2.5%)×1/4を限度として損金算入される。