消費税の中小事業者に対する特例措置の推移

事業者免税点制度の概要

○ 前々年(個人)又は前々事業年度(法人)の課税売上高が1,000万円以下の事業者については、その課税期間について、消費税を納める義務が免除されている。

○ 基準期間(前々事業年度)のない新設法人の設立1期目及び2期目の扱いは原則として資本金の額で判定。

※ 資本金1,000万円未満の新設法人は、設立当初の2年間、免税事業者となる。資本金1,000万円以上の新設法人は、設立当初の2年間、事業者免税点制度が適用されないため課税事業者となる。

制度の趣旨

小規模な事業者の事務負担や税務執行コストへの配慮から設けられている特例措置

これまでの制度の見直し

【平成9年税率引上げ時】

資本金1,000万円以上の新設法人は不適用(設立後2年間に限る)

【平成15年度改正】

適用上限を課税売上高3,000万円から1,000万円へ引下げ

【平成23年度改正】

前年又は前事業年度上半期の課税売上高が1,000万円を超える事業者は不適用

※1 課税売上高に代えて支払給与の額で判定可

※2 平成25年1月1日以後に開始する年又は事業年度について適用

【社会保障・税一体改革】

資本金1,000万円未満の新設法人のうち、課税売上高5億円超の事業者等がグループで50%超出資して設立された法人は不適用(設立2年間に限る)

※平成26年4月1日以後に設立される法人について適用

消費税の転嫁のあり方

|

|

|

○ 消費税が課税されると事業者はA+Bの値上げを行い、納税者としてAの納税を行う。

(Bは仕入価格が高くなるという形で負担済) |

○ 免税事業者はAの納税を行う必要はないが、仕入価格が高くなるという形でBを負担しているので、その分の値上げを行う必要がある。

(免税事業者がBを超えてAの全部または一部に相当する転嫁を行う場合にのみ、いわゆる「益税」の問題が生ずることとなる。) |

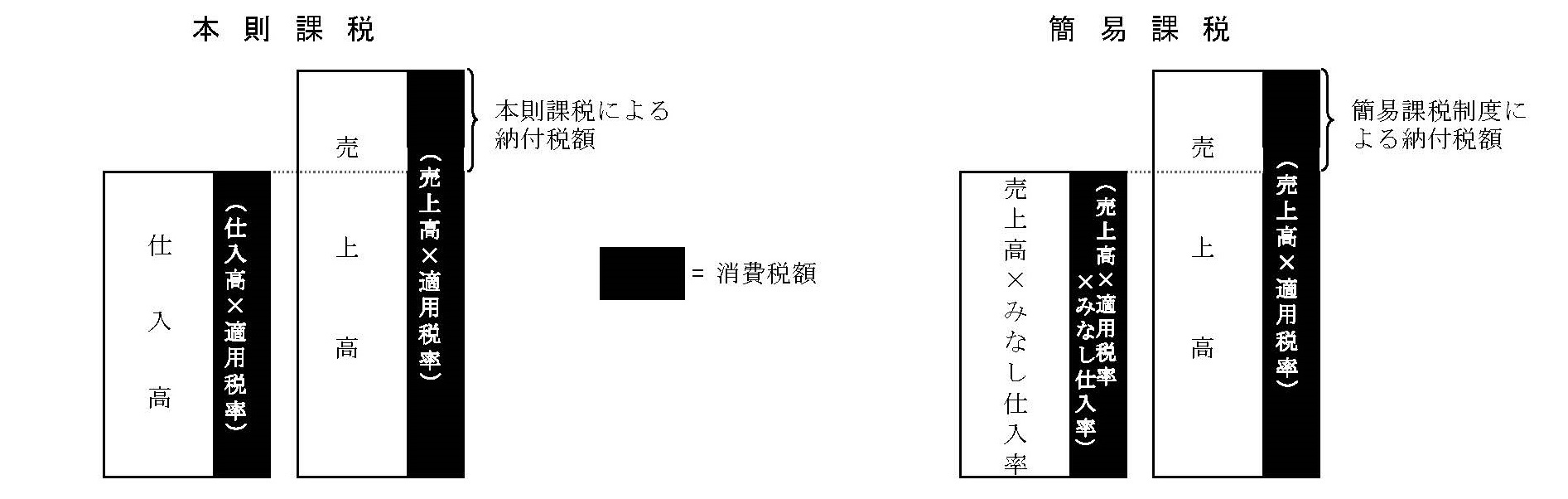

簡易課税制度の概要

→ 仕入税額控除を行うに当たり、請求書等の保存は不要。

○ 簡易課税制度は、課税売上高が5,000万円以下の中小事業者の事務負担への配慮から設けられている措置。

| ○ 適用要件 | = | 前々年(個人)又は前々事業年度(法人)の課税売上高が5,000万円以下であり、かつ、 「簡易課税制度選択届出書」を事前に提出していること |

|---|---|---|

| ○ みなし仕入率 | = | 事業の種類ごとに、仕入高の売上高に通常占める割合を勘案して定められている。 |

| 卸売業 | 小売業等(注1) | 製造業等(注1) | サービス業等(注2) | 不動産業 | その他事業 |

|---|---|---|---|---|---|

| 90% | 80% | 70% | 50% | 40% | 60% |

(注1)消費税の軽減税率が適用される食用の農林水産物を生産する事業は80%、その他の農林水産物を生産する事業は70%となる。

(注2)サービス業等とは、サービス業、運輸通信業、並びに金融業及び保険業をいう。

○ 簡易課税制度を選択した事業者は、2年間以上継続した後でなければ、選択をやめることはできない。

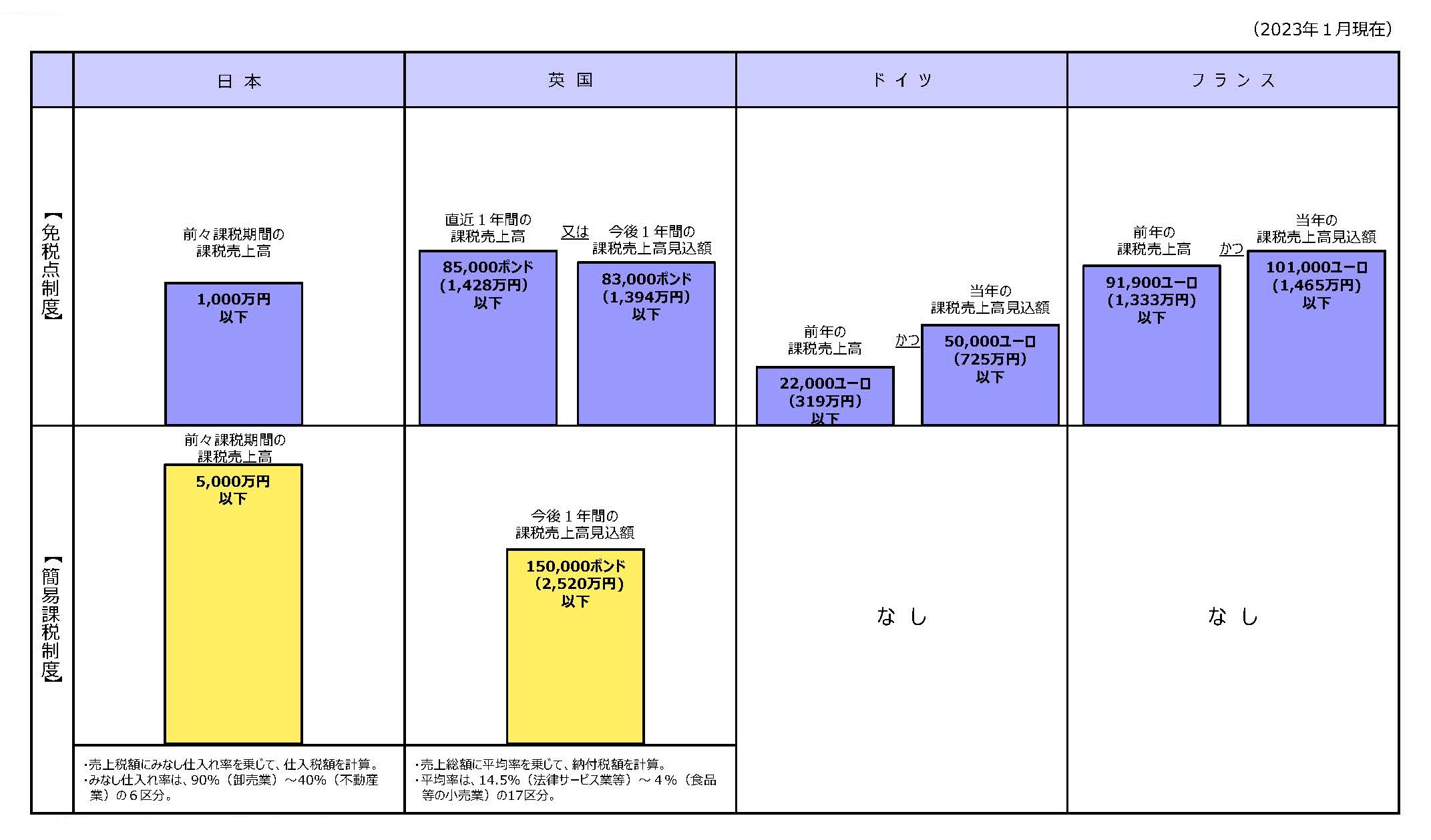

主要国における免税点制度・簡易課税制度の概要

(注1)上記は、各国における原則的な取扱いを記載。

(注2)⽇本の免税点制度は、資本⾦1,000万円以上の新設法⼈(設⽴当初の2年間)等については、不適⽤。

(注3)英国の簡易課税制度は、同制度適⽤開始後に年間税込売上⾼が230,000ポンド(3,864万円)を超えた場合、及び今後30⽇間の税込売上⾼⾒込額が230,000ポンド(3,864万円)を超える場合については、不適⽤。

(注4)フランスの免税点制度は、商業、サービス業(外⾷・宿泊業等を除く)、専⾨職など、基準額が対象に応じて複数存在する。表中では商業に適⽤される基準額を記載。

(備考)邦貨換算レートは、1ポンド=168円、1ユーロ=145円(裁定外国為替相場:令和5年(2023年)1⽉中適⽤)。なお、端数は四捨五⼊している。